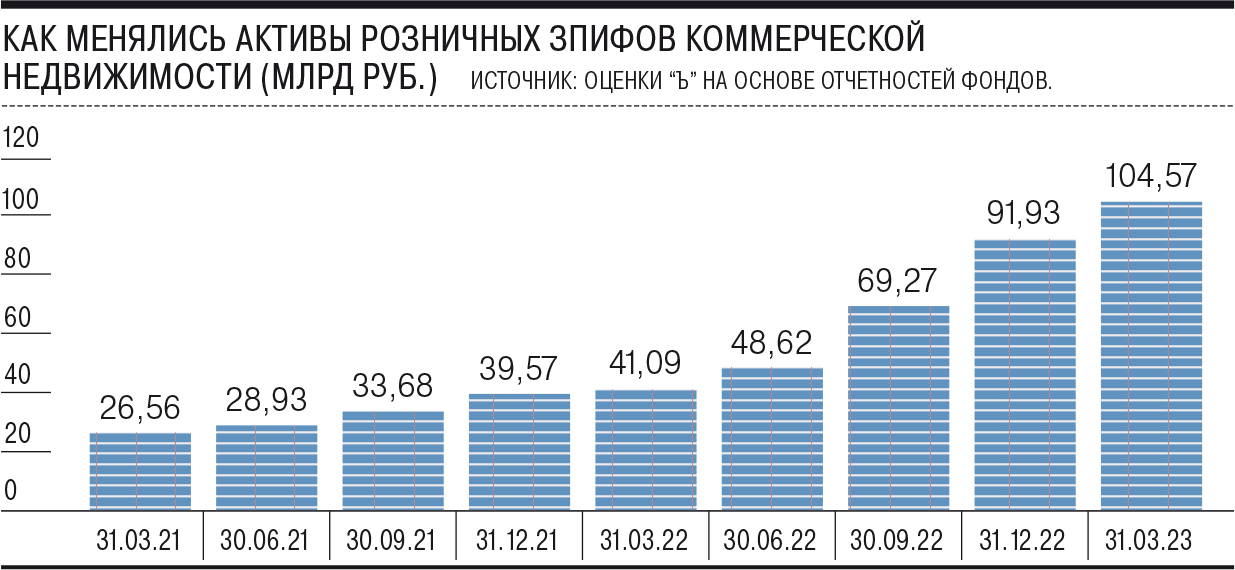

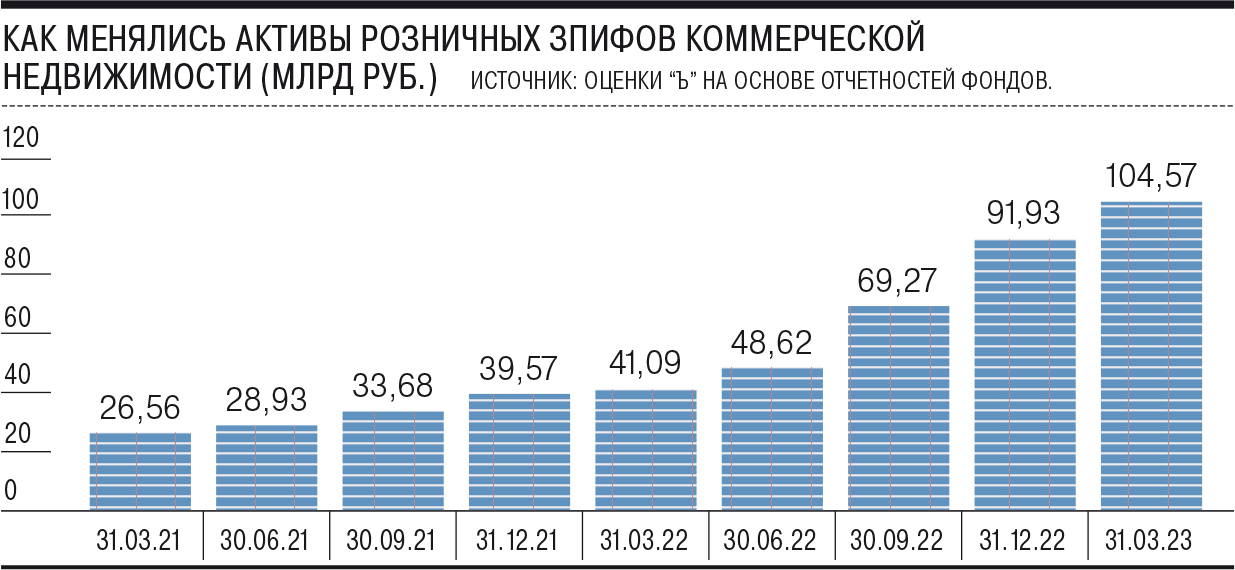

Несмотря на то, что в первом квартале приток средств в розничные ЗПИФы недвижимости сократился, их активы выросли почти на 14% и преодолели рубеж в 100 млрд руб. Рост шел прежде всего за счет фондов, инвестирующих в логистические центры и офисы.

По оценке “Ъ”, основанной на отчетностях ЗПИФов недвижимости для неквалифицированных инвесторов, их активы выросли за первый квартал 2023 года на 12,7 млрд руб., до отметки 104,5 млрд руб. Это почти вдвое меньше прироста в предшествующий квартал (плюс 23 млрд руб.), но почти в четыре раза больше прироста за аналогичный период 2022 года (плюс 3,3 млрд руб.).

В первом квартале не было создано ни одного нового фонда, а основной прирост активов пришелся на ЗПИФы управляющих компаний «Современные фонды недвижимости» (УК СФН; 11,2 млрд руб.) и «Сбережения плюс» (УК СП; 1,3 млрд руб.).

В отчетном периоде произошел заметный рост вложений фондов в недвижимость: если в конце года на нее приходилось менее 40% всех активов таких фондов, то по итогам квартала показатель увеличился до более чем 42%.

Управляющий по коммерции УК СФН Дмитрий Решетин рассказал о том, что в отчетный период в фонды для неквалифицированных инвесторов были приобретены два складских комплекса в Подмосковье (Пушкино и Валищево), а также складской комплекс в Шушарах под Санкт-Петербургом. В УК СП не ответили на запрос “Ъ”.

Участники рынка ожидают дальнейшего уменьшения объема наличности в портфелях и увеличения вложений в недвижимость. Дмитрий Решетин рассказал о том, что в компании активно смотрят активы на рынке коммерческой недвижимости. Наиболее перспективными направлениями в компании видят складские и логистические комплексы, а также центры обработки данных (ЦОД) в связи с активной цифровизацией экономики и отказом российского бизнеса от ЦОДов за рубежом.

В отличие от рынка ценных бумаг, где сделки совершаются в режиме реального времени, операции с коммерческой недвижимостью растянуты во времени, поэтому резкого роста вложений в недвижимость участники рынка не ждут.

Инвестиционный директор группы «Тринфико» Владимир Стольников отмечает, что сделки по недвижимости исторически проходят не очень быстро, средний срок при хорошем состоянии документов длится от трех до шести месяцев. До момента покупки объектов в фонде деньги инвесторов обычно размещаются в инструменты денежного рынка (однодневное репо, краткосрочные депозиты) либо в короткие гособлигации. Директор по работе с корпоративными клиентами УК «Альфа-Капитал» Иван Велесевич обращает внимание, что всегда есть риски, что продавцы коммерческой недвижимости могут передумать продавать помещения. В таком случае управляющему придется искать другой объект, что увеличит время выхода из инвестиционной фазы и может сказаться на доходности пайщиков фонда. «Поэтому чем раньше ЗПИФ проинвестирует средства пайщиков в объекты, тем быстрее он выйдет на заявленную доходность»,— отмечает Иван Велесевич.

В условиях продолжающегося снижения ставок по вкладам интерес к фондам сохранится, считают участники рынка. По данным Банка России по итогам второй декады мая, размер средней максимальной процентной ставки по рублевым вкладам у топ-10 кредитных организаций составил 7,75% годовых. По словам гендиректора Accent Capital Марины Харитоновой, доходность неквальных ЗПИФов с качественным портфелем объектов коммерческой недвижимости сегодня может приносить пайщику 7–10% в год. Кроме того, за счет общепринятой практики ежегодной индексации договоров аренды возможна переоценка стоимости активов, принадлежащих фонду, что позволяет пайщику получить дополнительную премию при продаже пая. «Премия в отличие от долгосрочных депозитов позволяет нивелировать влияние инфляции и получить дополнительную прибыль при выходе из инвестиции»,— отмечает госпожа Харитонова. Однако перед инвестированием в такие фонды необходимо изучить их стратегию, оценить качество портфеля активов фонда и опыт управляющей компании, чтобы минимизировать риски негативной переоценки портфеля, заключает она.