Корпоративно-экосистемный подход

В России растет спрос на комплексные цифровые решения для бизнеса

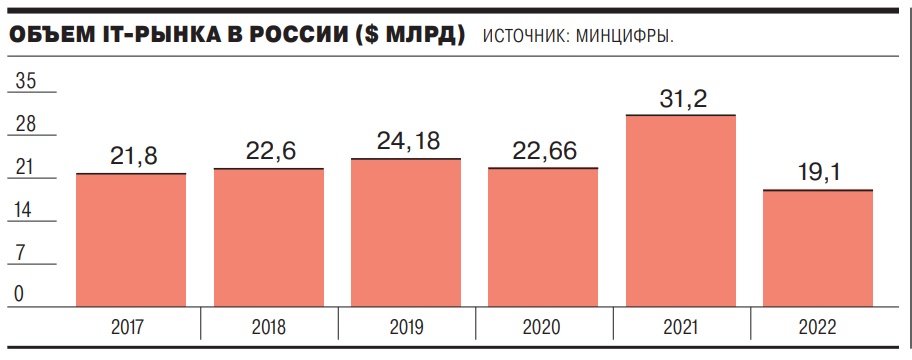

На фоне ухода в 2022 году ряда зарубежных вендоров IT-сервисов и облачной инфраструктуры среди корпоративных заказчиков вырос спрос на отечественные комплексные решения для цифровизации бизнеса. Тенденция начала усиливаться в 2023 году: экосистемы, ориентированные на развитие сервисов для корпоративного сектора, начали активнее импортозамещать оборудование и ПО, продукты по хранению, обработке данных в облаке, управлению предприятиями, видео-конференц-связи, а также усиливать направление телекоммуникационных услуг. Эксперты уверены, что в ближайшие годы выручка цифровых экосистем от корпоративного бизнес-сегмента кратно увеличится.

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

По итогам 2022 года эксперты J`son and Partners Consulting впервые провели анализ состава и направленности сервисов для бизнеса в экосистемах России. На основе его данных аналитики выделили следующие ключевые тренды развития B2B-экосистем: онлайн-коммуникации, голосовые помощники, контакт-центры, чат-боты, облачные платформы, использование искусственного интеллекта (ИИ), кибербезопасность, рекламные услуги, усиление направления финансовых услуг в экосистемах IT-компаний, юридические, бухгалтерские и сервисы по работе с персоналом.

При этом мейнстримом 2022 года для B2B-экосистем является предоставление клиентам комплексного решения: интернет и связь, IT-инфраструктура, офисное ПО, облачные услуги, мессенджеры и чат-боты, а также кибербезопасность. Такие услуги, как работа с персоналом, бухгалтерия и юридическое сопровождение чаще всего вынесены на аутсорсинг, отмечают в J`son and Partners Consulting. Одним из преимуществ для цифровых экосистем, присутствующих в корпоративном сегменте, становится возможность предоставления полного банковского обслуживания. Соответственно, IT-компании будут наращивать это направление в собственных предложениях, полагают аналитики.

Замещение с опережением

Компании одномоментно в прошлом году лишились ряда необходимых бизнес-приложений, которые традиционно поставляли зарубежные вендоры, отмечает коммерческий директор SL Soft (ГК Softline) Георгий Подбуцкий: «На российском же рынке крайне мало игроков, способных представить целую линейку продуктов для работы бэкофиса. Поэтому наблюдаем укрупнение игроков или формирование партнерств. Конкуренция будет усиливаться, поскольку из-за внешнеполитических событий рынок встряхнуло и сейчас он в процессе переформатирования, а российские компании занимают ниши, оставленные западными экосистемами».

Если говорить о B2B-сегменте, перед российскими цифровыми экосистемами встала задача быстро предложить заказчикам альтернативу западным сервисам, и с этой задачей в целом удалось достаточно успешно справиться, особенно в части базовых инфраструктурных сервисов, отмечает Георгий Подбуцкий: облачная инфраструктура, платформы ВКС, облачные рабочие места, рекламная аналитика, сервисы для управления человеческим капиталом и пр. Такие решения, в частности, предоставляют МТС, «Яндекс», VK и др.

В первую очередь компании замещают онлайн-сервисы, которые уже не работают, такие как Miro или Slack, облака Oracle и SAS, отмечает основатель и CEO платформы корпоративных коммуникаций и мобильности eXpress Андрей Врацкий: «В этой категории продуктов срок замещения составляет дни и недели». Во вторую очередь компании думают над заменой оставшихся западных SaaS (модель облачных вычислений, при которой подписчикам предоставляется готовое прикладное программное обеспечение из облака как услуга), которые пока работают, но скоро перестанут, отмечает эксперт: «Один из примеров — Microsoft Teams. Продукты из этой категории замещают во вторую очередь, но тоже очень быстро. Срок замещения — месяцы». И уже в последнюю очередь, добавляет Андрей Врацкий, замещают то, что осталось и не перестанет работать: «Это, например, on-premise SAP, это версии Microsoft Office. Эти продукты будут менять в последнюю очередь. Срок замещения составит годы».

Для подавляющего большинства компаний зарубежные экосистемы оказались фактически недоступными прежде всего из-за невозможности оплаты услуг в валюте и через зарубежные счета, уточняет гендиректор SL Soft (ГК Softline) Тагир Яппаров: «Кроме того, многие из таких экосистем закрыли свои представительства в России. То есть ситуация с использованием зарубежных экосистемных сервисов, пожалуй, оказалась даже более острой, чем с иностранными корпоративными программными продуктами — их можно использовать какое-то время, пока действует купленная лицензия. А аренду сервисов пришлось прекратить очень быстро».

Поэтому, говорит Тагир Яппаров, сейчас происходит активизация B2B-направления: «Российским вендорам необходимо оперативно предложить заказчикам альтернативу. На этот спрос рынок отвечает укрупнением игроков, способных реализовать такие масштабные проекты в короткие сроки, и партнерствами — чтобы предложить комплекс импортонезависимых решений».

Эксперты отмечают, что наиболее эффективно российским экосистемам удалось закрепиться в сегменте облачных сервисов, платформ ВКС, облачных рабочих мест и рекламной аналитики. «Развиваются и сервисы на основе ИИ. Но наиболее актуальной сейчас становится задача насыщения экосистем прикладными бизнес-решениями, которые можно достаточно быстро внедрить в бизнес-процессы компаний»,— считает Тагир Яппаров.

В условиях экономического спада компании заинтересованы в оптимизации затрат, в том числе на содержание бэк-офиса, говорит руководитель департамента цифровых решений агентства «Полилог» Людмила Богатырева: «С этой точки зрения самые перспективные направления — голосовые помощники, чат-боты и системы поддержки сотрудников на удаленке. За последнее время наша компания фиксирует спрос на интегрированные решения, к примеру системы управления процессами, которые позволяют комплексно решать болевые вопросы заказчиков».

Именно интегрированность сервисов является ключевым преимуществом цифровых экосистем, считает она: «Заказчику не требуется решать задачи интеграции продуктов как с точки зрения технической возможности (здесь может быть много ограничений), так и с точки зрения существенных финансовых и временных затрат». Для корпоративных клиентов дополнительные преимущества использования сервисов в рамках одной экосистемы — это скидки в рамках системы лояльности и сокращение затрат на администрирование взаимодействия с поставщиками этих самых сервисов.

«Любой компании удобнее работать с одним поставщиком, так как не нужно тратить ресурсы (на поиск, анализ, переговоры и др.), чтобы выбрать более подходящий сервис. Безусловно, интегрированные решения в рамках одной экосистемы имеют свои плюсы, но в каждом случае надо смотреть на то, насколько конкретное решение в цифровой экосистеме является зрелым само по себе»,— уверена Людмила Богатырева.

Облачная данность

Перспективно предоставление бизнесу услуг для управления и анализа данных (аналитических платформ, платформ хранения данных), считает директор по развитию бизнеса, дивизион аналитических решений IBS, Баир Данилов: «Однако это требует больших вложений, необходимых для миграции данных с текущих решений на цифровые экосистемы».

С уходом зарубежных поставщиков у бизнеса еще осталась определенная доля скепсиса по отношению к переходу в облака, даже в российские, признает эксперт: «Думаю, что со временем сомнения будут уходить, тем более с появлением сервисов от российских компаний, которые предоставляют комплекс услуг, начиная от хранения данных, так и предлагая различные цифровые решения, дополняющие бизнес компаний».

Такие сервисы, по его словам, будут доступны в виде инфраструктурных, которые предоставляют виртуальное хранилище данных, аналитические возможности, опцию масштабирования мощности при необходимости. «Также будут развиваться маркетплейсы стандартных цифровых услуг в рамках платформ. Создав один сервис, например очистки или обработки данных, можно будет в дальнейшем перепродавать его различным клиентам. Подобное уже реализовано на западных платформах»,— добавляет Баир Данилов.

Перспективы роста сегмента, по его мнению, высокие, так как потребность в анализе больших данных растет: «Однако объемы поставляемого оборудования не всегда полностью удовлетворяют такие услуги, поэтому компании ищут пути оптимизации, а облачные платформы являются одним из наиболее подходящих решений для обеспечения аналитических задач, основной возможностью оптимально использовать ресурсы». Также будут развиваться гибридные решения, которые должны работать одновременно и в облаке, и на мощностях заказчика, отмечает он.

Что касается облачных провайдеров, тут явный нарастающий тренд: основные игроки стремятся предоставить облака не только как инфраструктуру, но и как платформу или даже готовые, прикладные бизнес-решения, подтверждает управляющий директор практики «Данные и прикладной искусственный интеллект» компании Axenix Лариса Малькова: «В этом случае комплексность услуг выглядит логично и гармонично. Тем более выбор может быть серьезно расширен за счет так называемых партнерских продуктов в концепции экосистемности».

По такому механизму работает, в частности, экосистема МТС. Компания делает ставку на развитие облачного провайдера CloudMTS. Облачная экосистема включает инфраструктурные решения в формате частных, публичных и гибридных облаков, комплекс консалтинговых и профессиональных услуг, услуги дата-центров и телеком-сервисы. В облачное направление бизнеса МТС входит собственный провайдер CloudMTS, один из крупнейших российских провайдеров «ИТ-ГРАД», ориентированная на физических лиц и малый бизнес платформа 1cloud.ru и два коммерческих центра обработки данных: «Авантаж» и GreenBushDC.

Сейчас CloudMTS является одним из лидеров рынка в России по объему предоставляемых облачных решений в формате частных, публичных и гибридных облаков, оказывает услуги дата-центров. Компания предлагает решения в сфере управления бизнес-процессами, в том числе дает доступ к партнерским сервисам. В феврале 2021 года МТС объявила о развитии партнерской программы CloudMTS: «Теперь партнеры—поставщики IT-услуг могут предлагать от своего имени облачные решения из портфеля провайдера по реселлерской схеме». Это позволит компаниям-партнерам расширить спектр собственных услуг и реализовывать комплексные проекты, получая дополнительный доход без вложений на старте.

В портфеле МТС уже есть ряд успешных проектов — в частности, в 2020 году компания в частном облаке на базе дата-центра МТС запустила облачную цифровую платформу управления для Segezha Group — одного из крупнейших российских лесопромышленных холдингов. «В настоящее время мы активно развиваем многие B2B-сервисы, среди которых UCaaS (unified communications), видеонаблюдение и видеоаналитика, частные сети, геосервисы и не только. И CloudMTS — это одно из ключевых направлений нашей работы, включающее продукты для хранения данных, обеспечения облачной инфраструктуры, управления ИТ-услугами и многие другие»,— отмечает вице-президент по развитию корпоративного и нового бизнеса МТС Олег Алдошин.

В целом МТС делает ставку на не телеком-продукты в стратегии роста бизнеса В2В. Раньше доходы операторов связи от этого сегмента не превышали 15%, сейчас же вокруг телеком-бизнеса МТС образуется большое количество сервисов и услуг, которые раньше были не характерны для компании, но интересны корпоративному сектору. В их числе, в частности, сервисы виртуальной АТС, которые предоставляет как сама МТС, так и ее 100% дочерняя компания АО «Межрегиональный ТранзитТелеком» (МТТ) (федеральный провайдер интеллектуальных телеком- и IT-решений для бизнеса). «В этом году компания запустила платформу МТС Exolve, которая позволяет клиенту покупать и кастомизировать все телеком-продукты в одном месте. Помимо этого делаем ставку на Webinar, решения IoT и геосервисы. Например, решения SKAI для безопасности на транспорте»,— подчеркнул вице-президент по развитию корпоративного и нового бизнеса МТС.

Цифровая экосистема МТС по итогам 2022 года признана лидером B2B-телекома в двух сегментах. По оценке аналитического агентства ONSIDE, компания занимает наибольшую долю рынка M2M/IoT-подключений (технологии межмашинного взаимодействия и интернета вещей) и публично объявленных проектов Private LTE (выделенных LTE-сетей) среди российских операторов мобильной связи. В 2023 году компания стала лидером среди мобильных операторов по числу клиентов в структуре рынка коммуникационных сервисов с долей 34%, согласно исследованию Telecom Daily. По видам услуг МТС заняла первую позицию с долей 53% по Telecom API и 32% — по услуге «8–800».

Неизбежный рост

В ближайшие годы как в мире, так и в России рост в цифровых экосистемах, которые опираются на digital-инструменты и платформы, продолжится. Такие структуры будут генерировать около 30% корпоративного дохода уже к 2025 году, ожидают в McKinsey. И, по прогнозам аналитиков, количество компаний, входящих в какую-либо экосистему, в ближайшие годы увеличится как минимум втрое.

Сейчас в России, по оценке J`son and Partners Consulting, основной формат развития экосистемной платформы (за исключением «Яндекса») у всех крупнейших игроков открытый. Этот подход, по мнению аналитиков, продолжит доминировать на рынке: «Параллельно компании-лидеры продолжат развитие собственных услуг и приобретение игроков, которые разрабатывают востребованные решения». Рынок экосистем для бизнеса, считают в J`son and Partners Consulting, будет расти в следующих направлениях: «Будет расти число пользователей, клиентам—юридическим лицам (прежде всего в сегменте малого и среднего бизнеса) в условиях санкций будет выгодно получать комплексные IT- и software-решения у одного поставщика». Также будет расти объем предложений услуг в экосистемах. «Игроки будут стараться определить наиболее востребованные сервисы именно для своих клиентов в зависимости от стратегии развития экосистемы. В то же время список компаний, которые будут строить свои экосистемы, имеет перспективы расширения за счет маркетплейсов и ритейла»,— уверены аналитики.

С точки зрения разработчиков умных бизнес-приложений для предприятий, разработка прикладных продуктов для цифровых экосистем в ближайшее время станет одним из перспективных направлений развития, полагает Георгий Подбуцкий: «При общей стандартизации базовых сервисов цифровые экосистемы начнут конкурировать между собой в интеллектуальной составляющей (ИИ-компоненты), а также в прикладных и отраслевых приложениях, разрабатываемых компаниями—партнерами экосистемы». В ближайшие годы мы увидим кратный рост выручки экосистем от корпоративного бизнес-сегмента, добавляет эксперт.

Сегмент будет расти, и мы увидим новых игроков не из числа нативных цифровых экосистем, соглашается Лариса Малькова: «Не секрет, что крупные компании, холдинги из всех практически индустрий последние годы много инвестировали в цифровые технологии, и у них есть желание монетизировать свои наработки. Собственно, мы это уже видим». Кроме того, задача импортозамещения, которая стоит перед всеми и стимулируется со стороны государства, предполагает создание отраслевых решений наиболее активными и готовыми игроками, добавляет она: «Чтобы в дальнейшем предоставлять эти сервисы другим участникам рынка в своей индустрии — где-то они конкуренты, а где-то будут партнеры».

Адаптация розничного продукта под требования B2B-сегмента бывает сравнима по сложности с разработкой продукта с нуля, отмечает Андрей Врацкий: «Дело в том, что каждый заказчик предъявляет свои особые требования, часто не пересекающиеся с другими, а порой и противоречащие». И продукт, и, главное, команда должны быть к этому готовы, отмечает он: «Это важно с точки зрения дальнейшего развития отрасли. По его оценке, B2B IT-сегмент в России в целом будет расти опережающими темпами по отношению к прочим: «Слишком много ушедшего и уходящего "запада" необходимо заместить».

Сейчас много IT-сегментов рынка все еще не закрыто. Наиболее востребованы будут, например, системы управления производством, системы обеспечения автоматизации нефтеперерабатывающего сектора, металлургии и других отраслей, попавших под санкции, считает директор Ideas World Решат Рустамов: «Отдельное внимание будет выделено кибербезопасности как одному из основополагающих направлений обеспечения сохранности данных компаний и страны в целом. Важно учитывать приоритеты бизнеса и запросы бизнеса». Новые игроки будут появляться, и рынок этому способствует, полагает эксперт: «Страна и все отрасли в целом находятся в моменте перехода на отечественные решения, где прошла смена стратегии о непокупки решений из-за границы. Тем более одна из стратегий страны — это выход отечественных IT-решений на международную арену после обеспечения потребностей внутри».