Не скупятся на инвестиции

Интерес к фондовому рынку у россиян не падает

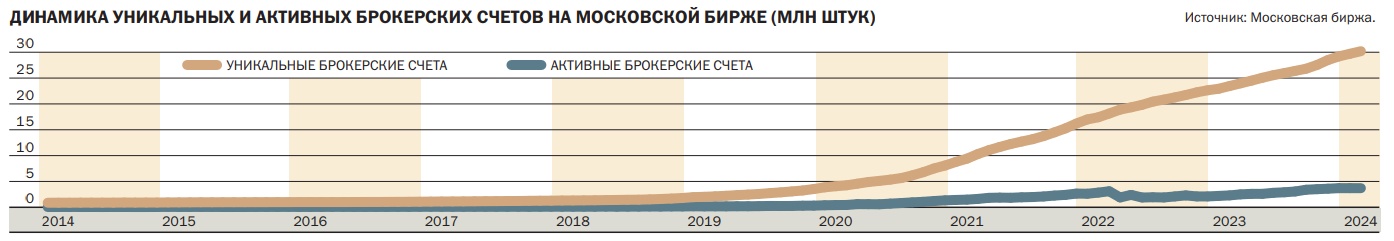

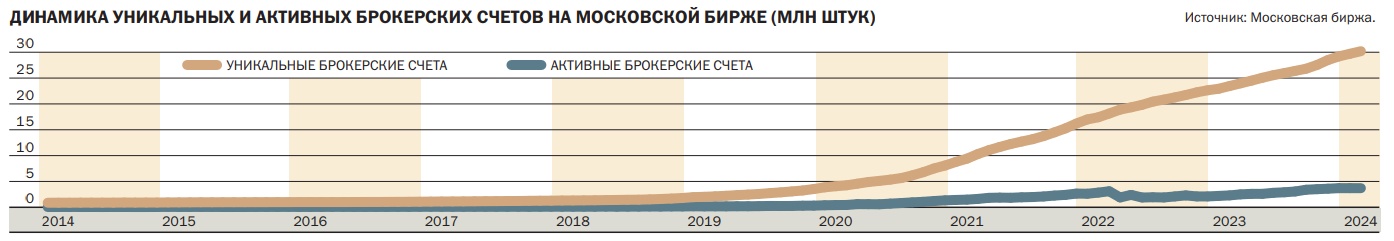

В начале текущего года общее число россиян, имеющих брокерские счета, впервые превысило уровень 30 млн. В итоге доступ к фондовому рынку имеет уже 40% экономически активного населения страны. На рынке не исключают дальнейшего роста проникновения до 70–80% даже в условиях высоких ставок по депозитам.

Фото: Getty Images

Фото: Getty Images

В январе 2024 года число уникальных брокерских счетов физических лиц на Московской бирже превысило рубеж 30 млн, достигнув 30,2 млн штук. За минувший месяц такие счета открыли 500 тыс. человек, а за 12 месяцев — 6,7 млн человек. В результате доступ к фондовому рынку имеет уже почти 40% экономически активного населения страны. По данным Банка России, на конец третьего квартала минувшего года стоимость активов физлиц на брокерском обслуживании составила 9,1 трлн руб.

Люди не просто открывают счета, но и активно торгуют. По данным Московской биржи, в январе число брокерских счетов, по которым была проведена хотя бы одна сделка за месяц, превышало 3,7 млн, то есть торговые операции совершали более 12% всех уникальных клиентов брокеров. За год этот показатель вырос на 2,5 процентного пункта. Более активно граждане торговали в начале 2022 года. Тогда на фоне высокой волатильности из-за геополитических рисков операции на рынке совершало 15–17% всех счетов. В последующие месяцы показатель упал ниже 10%, и только в начале минувшего года активность начала восстанавливаться вместе с фондовым рынком.

Не останавливают инвесторов даже высокие ставки по банковским депозитам. По данным Банка России, в январе средняя максимальная процентная ставка по депозитам крупнейших банков впервые с апреля 2022 года приблизилась к уровню 15%. За 12 месяцев показатель вырос на семь процентных пунктов. «Интерес клиентов высок, так как с ростом ставок выросли и доходы по облигациям, по которым можно зафиксировать более длинный срок, чем по депозитам»,— отмечает руководитель департамента интернет-брокера «БКС Мир инвестиций» Игорь Пимонов.

«Как бы привлекательны ни были ставки в 15–16% по депозитам, это не сравнится с возможностями заработать на фондовом рынке 30% или 60% по отдельным акциям растущих компаний»,— полагает руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров. В минувшем году индекс Московской биржи вырос более чем на 40%, с начала года он поднялся еще на 5%. Отдельные бумаги продемонстрировали и более существенный рост. Например, акции «Яндекса» подорожали к 14 февраля на 37%. Сохраняется интерес и к более консервативным инвестиционным продуктам — БПИФам денежного рынка и облигациям-флоутерам, которые обеспечивают доходность на уровне или выше ключевой ставки. При этом выйти из них можно в любой момент без потери накопленного дохода, отмечает директор управления электронных рынков Сбербанка Аиша Кубезова.

Важным фактором роста популярности инвестиций на фондовом рынке является бум IPO, большая часть из которых была успешна для инвесторов. В 2023 году восемь эмитентов провели первичные размещения акций, что стало одним из самых высоких результатов в истории первичных размещений на российском рынке. При этом акции эмитентов, по которым была зафиксирована многократная переподписка, а в некоторых случаях — в десятки раз (группа «Астра», Совкомбанк), показали в первые дни рост котировок на десятки процентов. В феврале текущего года завершились еще два IPO («Каршеринг Руссия», «Диасофт»). «На рынке появляется большое количество новых эмитентов, зачастую очень ярких или заполняющих нишу, которая ранее была не представлена вовсе на рынке ценных бумаг»,— отмечает Кирилл Комаров.

«Квал» или «неквал»

Идея необходимости изменения критериев для получения статуса квалифицированного инвестора звучала давно, и в ноябре прошлого года поправки попали на рассмотрение в Госдуму. Что именно планируется изменить и как это отразится на рынке коллективных инвестиций.

Генеральный директор УК «ТЕТИС Кэпитал» Александр Воронков

Фото: Предоставлено УК «ТЕТИС Кэпитал»

Генеральный директор УК «ТЕТИС Кэпитал» Александр Воронков

Фото: Предоставлено УК «ТЕТИС Кэпитал»

Разделение инвесторов на квалифицированных и неквалифицированных появилось в России в 2007 году. Законодательство постепенно дорабатывали, и в 2020 году вступил в силу закон, который закрепил разделение неквалифицированных инвесторов на две категории: прошедших и не прошедших тестирование, таким образом ограничив доступ неквалифицированным инвесторам к ряду инструментов. Чтобы совершать некоторые сделки и заключать договоры, «неквалам» необходимо пройти тестирование, например, у брокера или управляющей компании.

Обсуждения, касающиеся необходимости доработки действующего законодательства, начались летом 2022 года, когда Банк России представил свою концепцию по совершенствованию защиты розничных инвесторов. Регулятор настаивает на том, что для допуска к более сложным финансовым инструментам знания инвестора должны превалировать над таким критерием, как, например, имущественный ценз. Поэтому сейчас обсуждается вариант кратного повышения размера активов, необходимого для получения статуса квалифицированного инвестора.

В конце ноября прошлого года в Госдуму был внесен законопроект, касающийся изменений ФЗ «О рынке ценных бумаг» и ФЗ «Об инвестиционных фондах». В поправках инвестору для получения статуса квалифицированного инвестора предлагается необходимым соответствовать хотя бы одному из требований: 1) опыт работы, связанный с совершением сделок с финансовыми инструментами, подготовкой индивидуальных инвестиционных рекомендаций, управления рисками, в российской или иностранной организации; 2) опыт работы в должности, назначение на которую согласовывается Банком России; 3) совершение сделок с определенными ценными бумагами и деривативами; 4) наличие квалификации в сфере финансовых рынков, подтвержденной свидетельством; 5) наличие не менее одного из сертификатов или аттестатов, перечень которых установлен Банком России; 6) размер ликвидного имущества; 7) размер подтвержденного дохода; 8) наличие определенного образования или ученая степень. Параметры таких требований, как размер имущества, уровень дохода, опыт работы и прочее, будут конкретизированы нормативными актами.

Помимо появления новых самостоятельных критериев, Банк России получит право устанавливать некие послабления в случае комбинации нескольких условий. Например, наличие профильного образования или ученой степени может позволить уменьшить требуемый опыт работы или установленный имущественный ценз.

Обновленный закон позволит признавать статус квалифицированного инвестора без указания видов сделок, ценных бумаг и финансовых инструментов, услуг. Однако комбинация имущественного критерия с подтверждением от брокера или управляющей компании о том, что у инвестора есть соответствующие знания, по-прежнему позволит получить доступ только к определенному перечню действий или услуг.

Изменения коснутся и одного из наиболее часто используемых для получения статуса квалифицированного инвестора критериев: имущественный ценз планируется увеличить с 6 млн до 12 млн руб. в течение 180 дней с вступления закона в силу, а затем до 24 млн руб. в течение года после предыдущего повышения (в проекте указания Банка России — с 1 января 2025 года и 1 января 2026 года соответственно). Текущий порог был утвержден в 2015 году.

С одной стороны, такой шаг может стать дополнительной защитой сообщества инвесторов — физических лиц от приобретения без необходимой подготовки сложных структурируемых продуктов. С другой — ряд поправок к действующему законодательству может уменьшить круг потенциальных инвесторов, отвечающих этим требованиям, что приведет к снижению объема размещаемых и обращающихся паев, предназначенных для квалифицированных инвесторов. Произойдет недофинансирование этого сегмента рынка коллективных инвестиций.

Инвестиционные продукты разного уровня сложности могут требовать и разного уровня квалификации. Например, в инвестиционной декларации закрытого паевого фонда недвижимости предусматривается в первую очередь инвестирование в конкретные объекты недвижимости, пускай даже с привлечением заемного капитала, а также достаточно подробно прописываются правила доверительного управления. Помимо всего прочего, прохождение тестирования, например, у брокера или управляющей компании для доступа к более сложным инвестиционным продуктам и услугам уже было введено некоторое время назад. Такое тестирование содержит вопросы по конкретному типу продукта, и после его успешного прохождения инвестор получал доступ только к нему.

В последние годы со стороны частных инвесторов растет интерес к закрытым паевым инвестиционным фондам. Такие фонды зачастую формируются для инвестиций в объекты недвижимости. И несмотря на то что ЗПИФ могут быть ориентированы и на более широкий круг инвесторов, зачастую покупка недвижимости требует привлечения заемного капитала, которое возможно только в рамках фондов для квалифицированных инвесторов. Таким образом, рынок теряет часть потенциала привлечения денег в подобные фонды.

Рынок коллективных инвестиций активно развивается, и средства физических лиц имеют значительное влияние на его динамику. Благодаря автоматизации, появлению и развитию мобильных приложений упростился и доступ к различным финансовым продуктам. Все это способствует притоку новых средств на фондовый рынок и позволяет привлекать инвестиции от частных лиц в развитие различных секторов экономики.

Активную работу по привлечению клиентов ведут и сами компании, проводя маркетинговые кампании и развивая программное обеспечение. «В мобильном приложении "СберИнвестиции" можно найти инвестидеи, актуальные при любой ситуации на рынке. Мы сделали обучающие курсы, чтобы новички правильно входили в рынок»,— рассказала Аиша Кубезова.

В отсутствие внешних и внутренних шоков приток частных инвесторов на фондовый рынок продолжится, считают участники рынка, чему будет способствовать дальнейшее развитие экономики и роста уровня финансовой грамотности населения.

«Одним из факторов роста количества клиентских счетов остаются отсутствие доступа на зарубежные торговые площадки и сохраняющиеся риски блокировки активов на них, поэтому интерес к российскому фондовому рынку будет продолжать расти»,— считает заместитель директора департамента торговых операций «Цифра брокер» Владимир Шумаков.

В Сбербанке не исключают проникновения инвестиций в экономически активную часть населения до 70–80%, после чего, на взгляд экспертов, произойдет насыщение рынка. По мнению Кирилла Комарова, большой потенциал для роста проникновения есть в регионах. Вызовом для брокеров будет не только поддержание интереса к фондовому рынку, но и увеличение числа зафондированных счетов. По данным ЦБ, по итогам третьего квартала прошлого года 65% счетов были нулевыми, еще на 22% счетов размер активов не превышал 10 тыс. руб. «Мы фокусируемся на росте числа фондированных счетов. Тогда можно будет смело говорить о действительном повышении количества активных инвесторов. В этой части видится значительный потенциал развития»,— отмечает госпожа Кубезова.