Времена меняются

Центральные банки должны изменить политику и подходы, чтобы быть эффективными

Глобальная инфляция, вызвавшая цикл повышения ставок центральными банками, немного снизилась, но не отступает. Гигантский мировой долг в сочетании с высокими процентными ставками создает предпосылки для финансового кризиса, о чем предупреждает Всемирный банк в своей публикации «Глобальные волны долга: причины и последствия». Для ответа на вызовы требуется срочная координация действий ведущих центральных банков, и роль «руководящей и направляющей» берет на себя международная организация Группа Тридцати (англ. The Group of Thirty; G30), объединяющая глав ведущих центробанков и надгосударственных финансовых организаций, таких как МВФ и Всемирный банк, ЕЦБ, а также известных финансистов и некоторых лауреатов нобелевских премий по экономике.

Tempora mutantur et nos mutamur in illi / «Времена меняются, и мы меняемся вместе с ними»)

Фото: Getty Images

Фото: Getty Images

В ноябре 2023 года Группа Тридцати опубликовала доклад Central Banking and Monetary Policy. Principles and the Way Forward («Центральные банки и монетарная политика. Принципы и дальнейшие действия»), в котором содержатся важные методологические рекомендации для центральных банков, оцениваются «ловушки» монетарной политики центробанков и проблемы прогнозирования.

Документы и доклады Группы Тридцати во многом являются императивами для центральных банков всего мира и поэтому заслуживают внимательного изучения. Но особая важность и актуальность именно этого доклада состоит в детальном анализе применимости традиционных подходов центральных банков к борьбе с инфляцией, которая стала глобальной проблемой, и к обеспечению макроэкономической стабильности. Центральным банкам необходимо меняться и срочно адаптировать свою политику и методологию к реалиям изменившегося мира.

Tempora mutantur

В мировой экономике происходят серьезные структурные изменения, растет глобальная фрагментация, появляются риски и угрозы, с которыми крупные страны не сталкивались несколько десятилетий. Геополитика, санкционные и торговые войны, горячие конфликты, энергокризисы и расширяющееся соперничество держав и политических блоков в различных сферах разрушают привычные цепочки поставок, международную торговлю и финансы. Высокая инфляция, растущие ставки, увеличивающиеся долги, оттоки капиталов и экономические дисбалансы потрясают финансовые рынки многих стран.

Александр Лосев, финансист

Александр Лосев, финансист

Все это требует от центробанков и монетарных властей активных действий, но модели и рецепты прошлых десятилетий работают все хуже и хуже. Ситуация напоминает проблему, с которой сталкивается биомедицина: повсеместное массовое и постоянное использование антибиотиков когда-то помогло победить опасные инфекции, но через определенное время привело к резистентности микробов к антибиотикам и противомикробным препаратам, что теперь сильно усложняет лечение многих болезней.

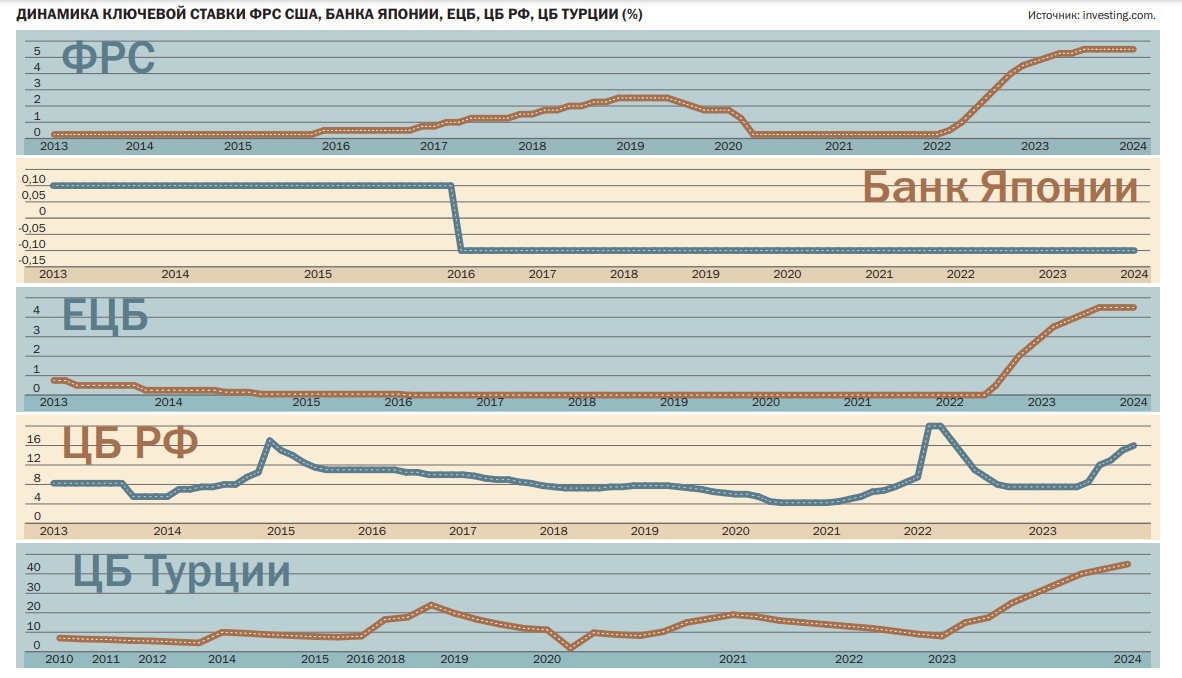

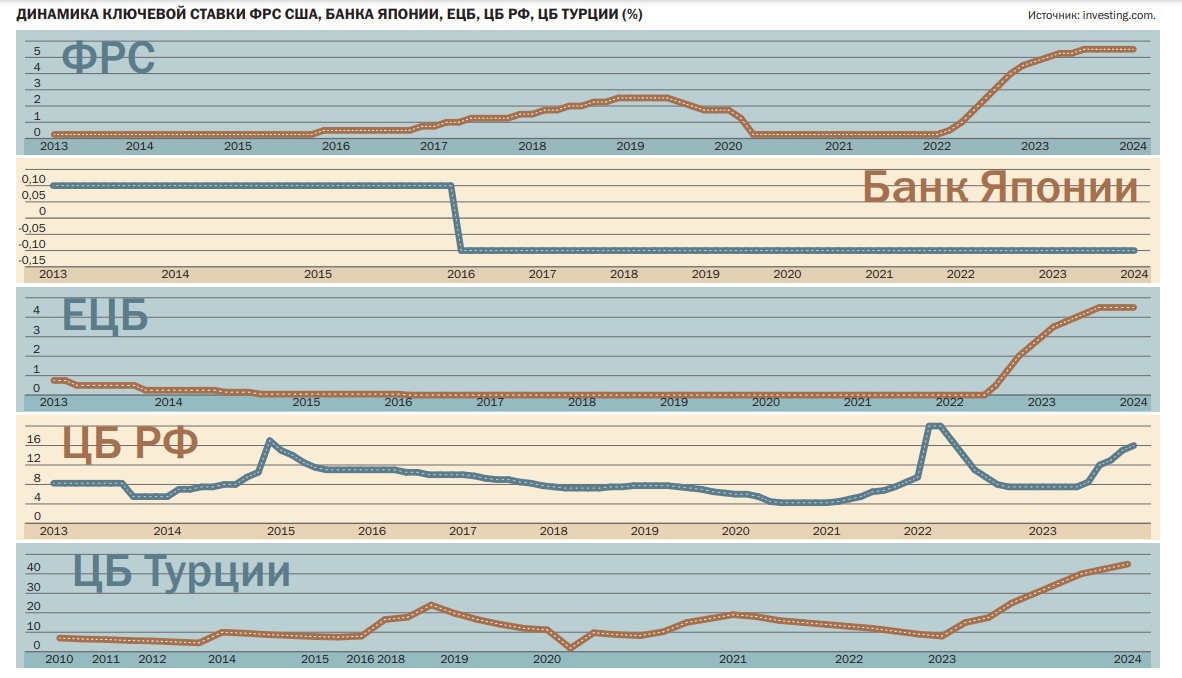

Длительное монетарное стимулирование со стороны центральных банков и фискальные стимулы (бюджетные вливания) правительств помогли преодолеть последствия глобального экономического кризиса 2008 года, но сверхмягкая денежно-кредитная политика ФРС, ЕЦБ, Банка Японии, Банка Англии и ряда центробанков крупных развивающихся экономик затянулась на 12–14 лет и стала одной из основных причин повсеместного роста инфляции и фондовых пузырей. Только за время пандемии COVID-19 совокупный баланс основных центральных банков развитых стран увеличился на 72% и достиг отметки $28,5 трлн.

Десятилетия назад, после успеха политики главы ФРС Пола Волкера в начале 1980-х, центральные банки могли управлять макроэкономическими условиями, просто корректируя процентные ставки в ответ на изменения спроса и предложения в экономиках. Сейчас повышение процентных ставок в качестве реакции на инфляцию не приносит быстрого эффекта и грозит многим экономикам, в том числе и американской, попаданием в долговую спираль, когда новые долги идут на обслуживание накопившихся процентов, и это может стать преддверием финансового кризиса. Балансы центробанков сокращаются с весны 2022 года, вместе с этим сжимается глобальная ликвидность и раздутая во времена пандемии денежная масса. Но резкий переход от «количественного смягчения» к «количественному ужесточению» может создать колоссальные проблемы в банковских системах и на фондовых площадках.

Девальвация национальных валют является заметным проинфляционным фактором для экономик развивающихся стран, что только усиливает проблемы, поскольку привычная стратегия стабилизации валютных курсов путем продажи резервов жизнеспособна только до тех пор, пока резервов достаточно, а попытки сделать национальные валюты привлекательными для иностранцев путем повышения ставок (запуск carry trade) чреваты шоками для внутреннего долгового рынка.

Nos mutamur, или реализм против догматизма

Фундаментальные цели центральных банков неизменны — это ценовая стабильность и необходимость сглаживать колебания делового цикла; финансовая стабильность, недопущение кризисов; макроэкономическая стабильность.

Если существует параметр, являющийся ключевым при проведении той или иной стратегии, то прогнозирование динамики этого параметра становится сверхважной задачей. Для монетарной политики центробанков таким параметром является инфляция. Но, к сожалению, даже крупнейшие центральные банки и международные финансовые организации и институты, обладающие колоссальными ресурсами, массивами информаций и данных, не в состоянии предсказать инфляцию. Группа Тридцати требует изменить подход к прогнозированию инфляции.

Как правило, макроэкономические модели, используемые центральными банками, явно или неявно предполагают, что инфляционные ожидания можно «заякорить» даже после значительных всплесков и что можно управлять ожиданиями бизнеса и домохозяйств, что инфляция вернется к определенным целевым значениям. Весьма удобно считать в моделях прогнозирования инфляцию управляемым за временной интервал явлением, которое в долгосрочном периоде стремится к стационарным значениям, но экономическая, а с недавних пор и геополитическая реальность требует избавляться от теоретических иллюзий.

Ошибочный прогноз инфляции приводит к ошибкам при реализации мер денежно-кредитной политики и неверной интерпретации сигналов о замедлении или перегреве экономики, а в результате экономика и финансовые рынки периодически попадают в состояния шоков, эйфорий, теряют ориентиры и потенциалы, экономики могут впасть в рецессию, в дефляционную или инфляционную спираль. Возникнут сомнения в эффективности денежно-кредитной политики и будет сложно все объяснять «длительными и переменными задержками воздействия ДКП на инфляцию» или сваливать вину на действия правительств, увлекающихся бюджетным стимулированием или, напротив, бюджетной экономией.

Необходимо принять как факт, что низкая инфляция, порожденная успехами глобализации, расширением рынков и увеличением эффективности бизнеса, осталась в прошлом. Мир фрагментируется, экономики начинают меньше взаимодействовать. Только в 2023 году было введено около 3 тыс. мер по ограничению торговли. Издержки растут, возникают протекционистские барьеры, рвутся привычные цепочки поставок, а компании все чаще обсуждают в своих отчетах о прибылях такие вопросы, как решоринг (reshoring), ниаршоринг (nearshoring), френдшоринг (friendshoring) и деглобализацию.

Таким образом, придется принимать во внимание, что теперь инфляция — это явление повсеместное, постоянное и непредсказуемое, а значит, плохо поддающееся управлению старыми проверенными методами проведения ДКП.

Также придется признать, что политика, основанная на данных, то есть сначала подтверждение наличия инфляции на основании статистических данных за истекший период, а затем меры денежно-кредитной политики с какими-то ожидаемыми результатами в будущем, будет малоэффективна.

По мнению Группы Тридцати, центральным банкам не следует слишком агрессивно стремиться к достижению конкретных целевых показателей (таких как определенный уровень инфляции или безработицы), поскольку маловероятно, что соответствующие уровни таких показателей можно прогнозировать с высокой точностью. Вместо этого они должны стремиться удерживать макроэкономические переменные в пределах диапазона, соответствующего их мандатам.

Денежно-кредитная и налогово-бюджетная политика и их возможные конфликты

Группа Тридцати отмечает риск возможных конфликтов между традиционной денежно-кредитной политикой и действиями правительств, направленными на решение социально-экономических проблем. «Хотя денежно-кредитная и налогово-бюджетная политика всегда взаимодействовали, высокий уровень государственного долга усиливает конфликт между ними. Повышение процентных ставок, в частности, угрожает приемлемости государственного долга. В свою очередь, правительства могут оказывать политическое давление на центральные банки с целью сохранения низких процентных ставок. Центральные банки и правительства могут играть в "игру обвинений", в которой каждый пытается избежать ответственности за инфляцию в глазах общественности»,— указывается в докладе Группы Тридцати.

Ужесточение денежно-кредитной политики может спровоцировать «роковую петлю» суверенного и частного долга. Наиболее высоки эти риски у развивающихся стран, где с высокой вероятностью могут произойти самореализующиеся дефолты — ожидания неплатежеспособности ослабляют банковские балансы, что приведет к ухудшению капитализации национальных банков, что, в свою очередь, еще больше затруднит этим государствам финансирование своего долга и может привести к дефолтам. Возникнет серьезный потенциальный конфликт между правительствами и центральными банками, возникает угроза того, что независимость центральных банков будет подорвана доминированием правительств. Чтобы избежать потери независимости, центральные банки должны координировать с правительствами политику в области процентных ставок и балансов, иметь достаточный капитал для реализации необходимых монетарных мер и при этом сохранять поддержку своей политики на государственном уровне. От правительств также требуется взаимодействие с центральными банками, чтобы балансировать приемлемость размеров государственного долга с денежно-кредитной политикой.

Для разрешения подобных «конфликтов» и для получения общественной поддержки центральным банкам рекомендуется четко и аргументированно излагать информацию, которая рационализирует их политические решения, поддерживать инфляционные ожидания на допустимом уровне, сохранять свою независимость и не допускать режимов доминирования фискальной политики.

Изменение подходов и инструментария

Центральным банкам предписывается наращивать инструментарий осуществления политики, связанной с балансами и ставками, поскольку сфера их полномочий в последние годы расширилась и включает в себя макропруденциальное регулирование, а также макроэкономическое управление.

Достаточно простое правило денежно-кредитной политики — Правило Тейлора, согласно которому краткосрочная процентная ставка центрального банка является функцией от деловой активности и инфляция перестает работать из-за множества внешнеэкономических и геополитических факторов. Если динамика инфляции плохо прогнозируется, а геополитика не прогнозируется вовсе, то приходится применять дискреционный подход к денежно-кредитной политике, иначе есть риск ухудшить конкурентоспособность собственной экономики в условиях роста конкуренции и протекционизма в мире.

Эксперты отмечают, что связь между безработицей и инфляцией стала слабее, а кривая Филлипса, показывающая связь между уровнем безработицы и уровнем инфляции, стала «плоской». В этих условиях попытки тестировать теорию снижения инфляции через остановку экономики и сокращение рынка труда посредством сверхжесткой ДКП чреваты социально-экономическими потрясениями.

Центральным банкам необходима большая гибкость и более активный подход к управлению целями инфляции, внутренней финансовой стабильности, безработицы и совокупного спроса в экономике. Возможно, придется постепенно вводить контроль за потоками капитала, поскольку это также оказывает влияние на предложение денег, валютные курсы и инфляционные процессы. И еще центральным банкам необходимо взаимодействие с правительствами, реализующими налогово-бюджетную политику.

Группа Тридцати отмечает, что у центральных банков развивающихся экономик проблем еще больше. Если национальная валюта начинает стремительно обесцениваться, то бремя любого внешнего долга, выраженного в иностранной валюте, быстро увеличивается. У внешних кредиторов возникают сомнения в платежеспособности должников. Процентные ставки по внешнему долгу для местных заемщиков резко возрастают, повышая вероятность волны дефолтов. Ужесточение условий внешнего заимствования негативно сказывается на экономической активности и, как правило, инициирует рецессию. Центральным банкам крайне важно предотвратить значительное снижение курса национальных валют, но для этого необходимо иметь достаточное количество международных резервов и гибкость в увеличении процентных ставок, чтобы сделать свои валюты привлекательными. Отток капитала угрожает не только внутреннему валютному и внешнему кредитному рынку, но и статусу местных долговых обязательств, поскольку распродажа государственного долга может убедить инвесторов в том, что эти долговые обязательства больше не могут считаться безопасными активами.

Балансовая политика характерна для центральных банков развитых стран, которые проводят «количественное смягчение» — крупномасштабную покупку рыночных активов у коммерческих банков, чтобы увеличивать ликвидность банковского сектора, поддерживать рынки кредитования и рынки государственных заимствований. Обратный процесс — количественное ужесточение и сокращение балансов центральных банков сокращают ликвидность и денежное предложение в финансовых системах. Отмечается, что существует фундаментальная асимметрия между увеличением балансов центробанков — «количественным смягчением» — и сокращением балансов — «количественным ужесточением». Ужесточение может вызвать быстрое и непредсказуемое падение цен на активы, если центральный банк переоценивает способность рынка нести дополнительный риск при сокращении доступной ликвидности, в то время как количественное смягчение не всегда и не сразу может приводить к симметричному росту цен на активы. Найти «баланс» в этой балансовой политике становится, по мнению Группы Тридцати, очень важной задачей.

Растущая неопределенность требует от центральных банков реалистичного и гибкого подхода к регулированию, воздержания от проведения длительных интервенций или длительного удержания ставок на конкретных, пусть и кажущихся обоснованными, уровнях, адаптации к новым обстоятельствам и отказа от опоры только на привычные макроэкономические модели. Центральные банки должны получить возможность (законодательную) принимать чрезвычайные меры в случае экономических шоков, не беспокоясь о стратегии выхода, поскольку эти меры могут быть безопасно отменены, как только экономика вернется к нормальным условиям, и сохранять доверие к своей политике со стороны бизнеса и граждан.