Инвесторы заселяют первые этажи

В Москве резко вырос спрос на коммерческие площади в жилых домах

Инвестиции в коммерческие помещения в жилых комплексах стали уверенной альтернативой покупкам квартир с той же целью. За прошедшие два года спрос на нежилые площади вырос в среднем в два раза, в том числе за счет роста предложения. Если удачно выбрать помещение, можно заработать до 50% на его продаже по готовности жилого комплекса. Арендный бизнес вернет вложения ориентировочно через 12–15 лет.

Фото: Александр Казаков, Коммерсантъ

Фото: Александр Казаков, Коммерсантъ

Растущая требовательность покупателей жилья к качеству инфраструктуры и благоустройству на территории жилых комплексов изменила подход девелоперов к планированию коммерческих площадей в своих проектах. «Всего несколько лет назад застройщики воспринимали нежилые помещения в новостройках как обузу. Их было трудно продавать и заполнять, так как сетевые арендаторы не могли прогнозировать спрос и не хотели рисковать»,— вспоминает генеральный директор DNA Realty Антон Белых. Сейчас, по его словам, появилось больше сетей, ориентированных на повседневный спрос, которым нужны компактные помещения. Поэтому многие сетевые арендаторы при поиске новых площадей ставят варианты в новых жилых комплексах в приоритет.

«Мы формируем концепцию коммерческой инфраструктуры еще на этапе проектирования жилых районов. Торговые зоны складываются с учетом особенностей благоустройства, плотности населения, транспортной и пешеходной инфраструктуры. Своим арендодателям и арендаторам мы предоставляем самые актуальные данные по трафику»,— говорит заместитель коммерческого директора по коммерческой недвижимости ГК «А101» Оксана Моисеева. По ее словам, компания старается распределить схожие бизнесы по всему району и не допускать скученности одинаковых предприятий в одной точке.

Когда стало понятно, что сетевые арендаторы готовы идти в новостройки, инвестиционный спрос на коммерческие помещения подскочил. По оценке Антона Белых, по сравнению с тем, что было пять-шесть лет назад, спрос вырос в четыре раза. А за два года — в два. Сейчас инвесторы готовы покупать помещения на котловане со сроком готовности проекта в 2026 году. «Особенно трудно найти для покупки помещения, которые арендаторы считают лучшими — угловые, торцевые, стилобат»,— поясняет господин Белых.

Руководитель направления по реализации коммерческой недвижимости ГК ФСК Анастасия Бецкова тоже отметила повышенный спрос на коммерческие помещения в ЖК компании по сравнению с 2022 и 2023 годами: «Темп продаж также увеличился. Фактически при выводе части объемов корпуса в реализацию срок продажи составляет один-два месяца, в зависимости от количества выведенных на рынок помещений».

В жилых районах ГК «А101» насчитали 1300 открывшихся бизнесов. По словам Оксаны Моисеевой, около четверти коммерческих площадей занимают супермаркеты, еще по 10% приходится на детские центры, сервисы и непродовольственные товары и по 7% — на медицинские центры, салоны красоты и общепит. Кроме того, в последнее время очевиден тренд на открытие больших семейных ресторанов.

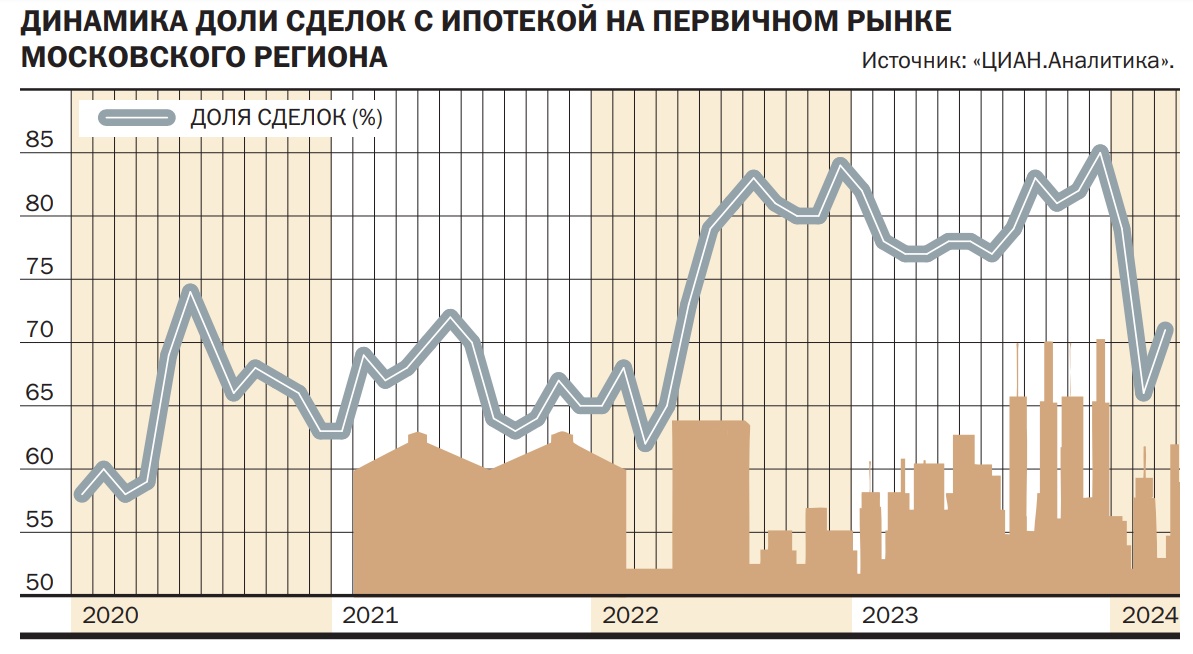

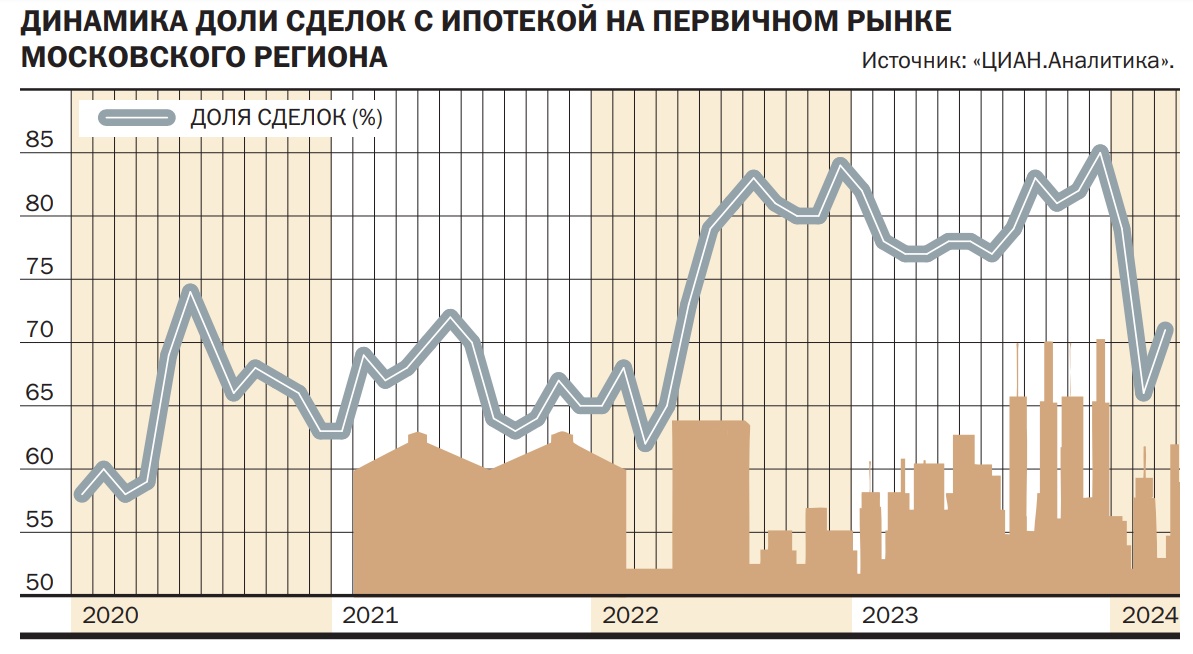

Еще одна причина, по которой вырос спрос на коммерческие помещения ЖК,— ограничение инвестиционных возможностей: рынок акций иностранных компаний стал сложнодоступным. Покупка квартир с инвестиционной целью приносит 10–15% за два-три года. «Инвесторы, которые покупали квартиры, переориентировались на коммерческие помещения, потому что цены на жилье выросли и перспектива доходности сократилась»,— уточняет Антон Белых. Так, если несколько лет назад в жилых комплексах, которые вводятся в эксплуатацию, практически не было свободных квартир, за исключением очень дорогих, например, пентхаусов, то сейчас остается нераспроданный объем. Статистика ЦИАН это косвенно подтверждает: за первые три месяца 2024 года было продано на 47% меньше квартир и апартаментов, чем в четвертом квартале 2023 года. Ранее такого резкого падения активности не наблюдалось. Причина не только в небольшом числе сделок в первом квартале этого года, но и в рекордно высоких объемах продаж в конце прошлого.

Структура рынка

По оценке Антона Белых, 90% сделок по покупке коммерческих помещений в жилых домах инвестиционные — чтобы в дальнейшем сдавать их в аренду или зарабатывать на перепродаже. Под собственный бизнес помещения покупают всего в 5% случаев.

Инвестиционных стратегий две. Инвесторы, готовые к риску, покупают помещения напрямую у застройщика и готовы ждать, пока комплекс достроят и введут в эксплуатацию. Более консервативные перекупают уже готовый продукт — помещение, в котором есть арендатор. «Они видят экономику, условия и срок договора аренды. И им нужен пассивный доход для обеспечения детей или как вложение в пенсию»,— уточняет он.

Разница в цене покупки между первой и второй группой инвесторов может быть от 10 до 50%. Это зависит от качества жилого комплекса, темпов продаж квартир в нем и роста цен. Так, с 2023 года цены на коммерческие помещения в ЖК выросли на 20–30%. Антон Белых привел пример: в одном из комплексов он купил помещение для клиента по цене 200 тыс. руб. за кв. м. Через полгода, когда дом был сдан, его продали по 300 тыс. руб. за кв. м. А в соседних, строящихся корпусах, застройщик продавал по 280 тыс. руб. за кв. м.

Из-за роста цен на помещения окупаемость увеличилась, так как динамика арендных ставок не успевает за подорожанием. Если несколько лет назад расчетная окупаемость была 9–11 лет, то сейчас 12–15, если говорить об арендном бизнесе.

«Норма прибыли для инвесторов, которые покупают напрямую у застройщика с целью перепродажи, а не готовый арендный бизнес, варьируется от 10 до 50%»,— делится господин Белых.

Преимущество покупки коммерческих площадей в ЖК в том, что в них уже не нужно «заманивать» арендаторов. Модель потребления изменилась, и последствия этих изменений, наложившись на уход западных брендов из торговых центров, сформировали потребность иметь все услуги и развлечения под рукой, то есть в шаговой доступности от дома. «В жилых комплексах высокая концентрация потребителей на квадратный метр. И потребителям хочется покупать продукты, получать онлайн-заказы, ужинать, не предпринимая усилий»,— поясняет Антон Белых.

Риски очевидные и не очень

Если рискнуть и выбрать неправильное помещение, его будет трудно продать или сдать. Помимо того, что следует избегать помещений с длинными коридорами, большим количеством стен, узкими проходами или входом со двора, нужно обращать внимание на то, как расположены объекты. Бывает, что на первом этаже жилого комплекса строят несколько почти одинаковых помещений. В этом случае конкуренция за арендаторов будет очень высокая, предупреждает Антон Белых. Тогда нужна будет выжидательная стратегия, если хочется заработать больше, или, наоборот, следует проявить готовность к дисконту, чтобы быстрее сдать площадь. «Или ждешь, пока сдадут остальные, и выигрываешь в цене на фоне дефицита свободных площадей, или сдаешь "сейчас", чтобы не терять доход»,— комментирует риэлтор.

Еще один момент, на который эксперты рекомендуют обращать внимание, это класс жилого комплекса. В объектах в сегменте массового жилья через год после заселения уже «муравейник», что хорошо для арендного бизнеса. А, например, в домах класса комфорт плюс стоит закладывать время на полное заселение. Может пройти больше года, прежде чем поток потенциальных потребителей станет полным. Если застройщики видят потенциал спроса, они закладывают его в цену помещения, а значит, для инвестора, скорее всего, вырастет срок окупаемости.

Кроме выбора непосредственно помещения, Антон Белых рекомендует обращать внимание на сам дом. Например, в старом жилом фонде есть риск попасть в программу реновации. «В этом случае пересматривается кадастровая стоимость не в пользу владельца»,— объясняет он. Так, можно оказаться в ситуации, когда коммерческое помещение, которое приносит 400 тыс. руб. в месяц, предложат поменять на то, что будет генерировать 100 тыс. руб. в этот же период.

Но, например, в домах, уже построенных по программе реновации, объекты (коммерческие помещения) могут быть очень интересны. Они строятся в уже заселенных районах, которые будут обновляться в дальнейшем. «Это гарантированное заселение»,— подчеркивает эксперт.

Среди критериев, на которые стоит обратить внимание,— размер помещения. Самые ликвидные — 40–120 кв. м. Если помещение больше, в нем дороже ремонт. К тому же арендаторы торгуются — они предлагают снять помещение в 180 кв. м по цене 120 кв. м. Для инвестора получается, что 60 кв. м простаивают. «И окупаемость помещения большего, чем ликвидный, размера оказывается дольше»,— резюмирует господин Белых.