|

Девять дней падения |

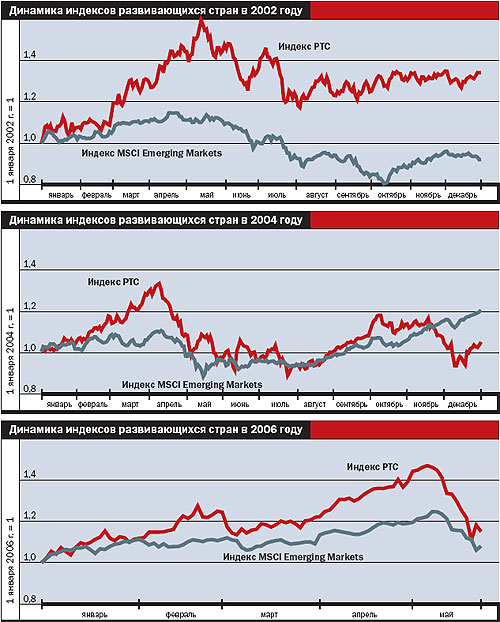

В середине мая 2006 года российский фондовый рынок пережил головокружительное снижение котировок. За девять дней непрерывного падения он рухнул почти на 25%. Слабым утешением для инвесторов могло служить то обстоятельство, что с начала года он вырос более чем на 60%. Столь мощные обвалы уже превратились чуть ли не в традицию — они происходят на российском рынке раз в два года с точностью до одного-двух месяцев.

Начало этой традиции положило падение, случившееся в марте 2000 года. А события мая 2002 года уже очень напоминали сегодняшние. Тогда индекс РТС тоже падал непрерывно девять торговых сессий подряд. Правда, снижение было менее резким — около 13%. Но к середине июня индекс потерял уже около 25%. Еще через два года сюжет повторился. Впрочем, падение началось месяцем раньше — в середине апреля. Тем не менее тогда рынок тоже падал девять дней подряд. И хотя он вновь поначалу показал снижение на 13%, однако -25% индекс показал менее чем за месяц.

Этот сценарий повторяется не только при падении. Перед ним в течение 9-12 месяцев, как правило, идет уверенный, почти непрерывный рост (лишь в конце 2003 года он на пару месяцев был прерван арестом главы ЮКОСа Михаила Ходорковского). А затем происходит отвесное падение — в течение месяца-двух на 30-50% от роста — и дальнейшая стагнация рынка примерно на полгода. И чем заметнее был рост, тем существеннее падение и выше волатильность рынка в последующие месяцы.

Западный след

Проблемы на развивающихся рынках обозначились 10 мая. До этого все выглядело замечательно. Индекс MSCI Emerging Markets, отслеживающий поведение акций компаний в 26 развивающихся странах, с начала года до 10 мая вырос почти на четверть. В отдельных странах этот показатель разнился, но в целом рост был существенным. Например, индонезийский фондовый индекс Indonesia Composite Index за этот период прибавил более 30%, а бразильский фондовый индекс Bovespa вырос на 27%. Российский индекс РТС, правда, был рекордсменом — почти 60% с начала года.

Этот-то рост и прекратился 10 мая. Повод для этого был прекрасный. В тот день ФРС США во главе с Беном Бернанке повысила учетную ставку на 0,25% — до 5%. Это было ожидаемым решением, еще осенью прошлого года аналитики предсказывали именно такой уровень ставки. Однако они считали, что на этом уровне ФРС остановится. Но 10 мая Бен Бернанке преподнес сюрприз, заявив, что ФРС может продолжить повышение ставки, если макроэкономические данные укажут на риск усиления инфляции. Таким вот образом глава ФРС перечеркнул расчеты множества инвесторов и управляющих активами. Ведь работа фондов, занимающихся инвестированием в развивающиеся рынки, строится по простому принципу — привлечь дешевые деньги и разместить их на более доходном рынке. Повышение же стоимости денег в США выше ожидаемого уровня вносит в эти планы существенные коррективы. При этом инвестиции в развивающиеся рынки начинают сокращаться как в результате вывода денег самими фондами, так и в результате отзыва денег их вкладчиками.

Глава ФРС Бен Бернанке своим заявлением о возможном повышении учетной ставки согнал инвесторов с рынков развивающихся стран

Фото: Reuters

Следует отметить, что у инвесторов на российском фондовом рынке были и другие поводы для продажи, связанные с динамикой цен на товарных рынках. Например, котировки наличной нефти марки Brent, находившиеся в начале месяца на уровне $75 за баррель, к началу прошлой недели упали ниже $66 за баррель. Алюминий подешевел на 15%, а медь — на 13%. Эти факторы и сами по себе могли бы привести к коррекции на российском рынке.

Впрочем, определяющую роль, судя по всему, сыграло все же повышение учетной ставки. Здесь уместно вспомнить события 2004 года. Тогда в начале года индекс РТС рос довольно бурно — до середины апреля он поднялся почти на 34%. И аналитики предрекали коррекцию, хотя и не говорили о предстоящем обвале. А обвал все-таки случился, менее чем за месяц все достижения были растеряны. В то же время индекс MSCI потерял около 20%, что в два раза превышало его достижения с начала года. И повод для продажи акций развивающихся стран был аналогичным. Алан Гринспен, глава ФРС в то время, начал подавать сигналы рынку о скором начале цикла роста ставок, что несколько расходилось с прогнозами аналитиков, предрекавших начало этого роста ближе к концу года.

Если попытаться спрогнозировать дальнейшую динамику индекса РТС на примере 2004 года, то результат получится печальный: в том году индекс с трудом смог закрыться чуть выше уровня начала года. С другой стороны, индекс MSCI не только отыграл все потери, но и показал рост более 20%.

Внутренние резервы

Тем более что и внешняя, и внутренняя ситуация с каждым годом меняется в лучшую для России сторону. Среди позитивных для России факторов можно отметить и рост цен на нефть и металлы, и растущий кредитный рейтинг, и профицит бюджета, и успешные расчеты по внешним долгам, и многое другое. Кроме того, стоит обратить внимание на то, что Россия постепенно утрачивает статус развивающейся страны. А значит, актуальной для нее будет новая цикличность, которая сейчас-то и вырабатывается. И наконец, главное: в России набирают вес внутренние инвесторы.

Пока они еще в роли догоняющих и удержать котировки от падения могут далеко не всегда. Тем не менее в будущем на их силу вполне можно рассчитывать. Во всяком случае, в развитых странах именно они являются той силой, которая удерживает фондовые рынки от резких падений. Это и паевые фонды, и пенсионные фонды, и средства предприятий и частных лиц в доверительном управлении, да и просто частные инвесторы. В этой роли может выступать даже государство (это, возможно, не лучший, но зато очень стабильный инвестор).

Наиболее прозрачный сегмент инвесторов — это паевые инвестиционные фонды (ПИФы). И данные последнего года свидетельствуют о стремительном росте их популярности. Активы розничных паевых фондов (открытых и интервальных), даже с учетом последнего падения, уже превышают $3,5 млрд. В этом году ежемесячно в них приходило 3-4 млрд рублей ($110-150 млн). Май — и тем-то этот май и отличается от всех предыдущих периодов падения на российском рынке — не стал исключением.

По оценке журнала "Деньги", у десяти крупнейших управляющих компаний России чистый приток средств в открытые паевые фонды за неполный месяц май составил 3,2 млрд рублей. Это означает, что май 2006 года (с учетом праздничных дней) оказался одним из самых плодотворных месяцев для рынка коллективных инвестиций. Более того, около 1,9 млрд рублей чистого притока средств в фонды пришлось на дни падения фондового рынка.

Правда, этот приток в основном не был связан с приходом средств в фонды акций. Судя по статистике ПИФов, инвесторы перераспределяли свои вложения в пользу менее рискованных фондов — в первую очередь в пользу фондов смешанных инвестиций, затем в фонды облигаций. Однако важно, что в отличие от предыдущих обвальных периодов российские частные инвесторы не бросились в панике продавать паи, а остались в рынке.

Паевой прием

Люди, похоже, наконец привыкли к паевым фондам как к средству накопления, говорят управляющие. И время, на которое они передают свои средства в доверительное управление, стало увеличиваться. Если года два назад для многих пайщиков инвестиции через ПИФ были экспериментом, попыткой единовременно выиграть большие деньги, то теперь их взгляды стали иными. Пайщики, по наблюдениям управляющих, теперь стараются вносить средства регулярно, а если и реагируют на обвалы рынка, то не выводят деньги полностью, а перераспределяют их в менее рискованные активы.

Глава Федеральной службы по финансовым рынкам Олег Вьюгин поведение институциональных инвесторов охарактеризовал как стадное и модное

Фото: АЛЕКСАНДР МИРИДОНОВ

Многие пайщики могли отметить, что, когда рынок падал, стоимость пая в ПИФах акций нередко снижалась медленнее, чем фондовые индексы. Управляющие некоторыми фондами заранее целенаправленно сокращали долю акций в портфеле фонда. Это делалось и на случай выхода пайщиков из фонда, и для того чтобы защитить активы от падения котировок. В результате на фоне "похудевшего" на 25% за девять дней индекса РТС ПИФы акций потеряли лишь 15-20%. При этом фонды смешанных инвестиций потеряли только 8-13%, а облигационные ПИФы и вовсе показали небольшой прирост.

При этом известное по рынкам других стран правило, согласно которому фонды акций на длительных промежутках времени показывают высокий результат, оправдывается на российском рынке в рекордно короткие сроки. Считается, что показатели рынка по крайней мере будут перекрывать ставки банковских депозитов, которые давно уже не спасают от инфляции. Вполне вероятно, что это превышение окажется очень существенным. В России это наблюдение пока оправдывается в полной мере. Даже после предыдущего катастрофического падения в 2004 году рынок не только восстановился менее чем за год, но уже в следующем году выдал потрясающий результат. В среднем за два года доход по многим фондам превысил 100%. На таком фоне девятидневное падение действительно может не волновать пайщиков.

МАРИЯ ГЛУШЕНКОВА, АЛЕКСЕЙ БАЙБАКОВ, ДМИТРИЙ ЛАДЫГИН

|

ПРЯМАЯ РЕЧЬ

Как ваши пайщики пережили обвал? — На коррекцию рынка акций инвесторы ПИФов активно отреагировали, количество операций значительно увеличилось. С начала мая чистый баланс привлечения средств клиентов в фонды "Тройка Диалог" превысил 1,5 млрд руб. Аналогичный объем средств поступил в фонды за весь апрель, и это при том, что в мае прогнозировалось снижение активности частных инвесторов. Еженедельно мы открываем более 1000 новых клиентских счетов. В последние месяцы мы видели, что большая часть потенциальных клиентов откладывала свои инвестиции в фонды акций в связи с большой вероятностью коррекции. Сейчас они используют сложившуюся ситуацию на рынке для инвестиций в фонды. Кроме того, многие существующие пайщики посчитали текущий момент удачным для увеличения своих счетов. Большого оттока средств из фондов не наблюдается. За последний год рынок коллективных инвестиций сильно изменился. И самое главное изменение происходит в сознании частных клиентов — они начинают управлять своими активами. Александр Крапивко, старший портфельный управляющий УК "Альфа-капитал": — На фоне рухнувшего рынка с ПИФами по-большому счету ничего не происходит. Оттока средств нет, хотя приток уже сократился. Это связано с тем, что люди просто не успели еще отреагировать, никто не успел оценить, что все-таки произошло. Рынок обрушился очень быстро. Деньги не забирают, потому что большинство инвесторов непуганые, они не осознают, что ПИФы наравне с фондовым рынком упали на 20%. Люди, вложившие средства в ПИФы на долгосрочную перспективу,— например, к пенсии — на такие обвалы не реагируют, а вот новички сейчас сидят и боятся. Елена Касьянова, генеральный директор УК Банка Москвы: — За прошлую неделю мы наблюдали существенный приток средств в наши ПИФы — больше 250 млн руб. Наши пайщики, видимо, ждали снижения рынка и использовали его для первоначального входа в рынок либо для увеличения размера своего инвестиционного портфеля. Когда мы привлекаем клиентов в ПИФы, то всегда говорим о том, что вкладывать все свои средства в ПИФы нельзя, какую бы доходность фонд ни показывал до этого момента. 50% средств мы рекомендуем оставлять на депозите в надежном банке. И если вкладывать в ПИФы акций, то ориентироваться на срок не менее года, поскольку российский фондовый рынок весьма волатилен. Думаю, что наш нынешний приток средств во многом связан не только с ростом профессиональной грамотности пайщиков, но и с тем, что мы выстраиваем именно такие доверительные отношения с клиентами. Владимир Андреев, директор департамента маркетинговых коммуникаций УК Росбанка: — Как отреагировали пайщики? Практически никак. Важно понимать, что ПИФы — это долгосрочная инвестиция. Управляющие прекрасно понимают, что происходит на рынке. С молодыми, более импульсивными игроками, которые играют на таких движениях рынка, как падение-рост, управляющие компании, заслужившие на рынке хорошую репутацию, не имеют ничего общего. За весь период падения у нас прошла одна транзакция, то есть клиент перевел свои средства ($200 тыс.) из более рискованного ПИФа в консервативный. Многие люди просто не знали о падении фондового рынка, но отслеживать такие движения и не нужно. Это определенная степень доверия УК. Конечно, были звонки инвесторов, мы всем объяснили, что происходит, всех успокоили. Точно такие же звонки были и в 2004, и в 2005 годах. Рябов Игорь, руководитель управления розничных услуг ЗАО "ОФГ-Инвест": — За последний год произошел качественный скачок в профессиональной оценке, менталитете наших пайщиков. И по итогам прошедшего падения это особенно видно. Не было паники и безудержного желания к погашению. Напротив, многие инвесторы решили воспользоваться ситуацией и увеличить свои средства в фонде акций. Соотношение покупка-погашение составило пять к одному, то есть мы наблюдали чистый приток средств в фонд акций. Год назад при снижении рынка и на 5% по индексу РТС звонков поступало очень много. Телефоны раскалялись, мы проводили консультации, встречались с клиентами. В 2004 и в 2005 годах во время коррекций у нас проходило достаточно большое количество погашений. Сейчас мы были приятно удивлены реакцией инвесторов. Мы считаем, что вся индустрия выходит на качественно новый уровень, подтверждая существование квалифицированного инвестора. А говорить о том, что люди просто не знают, не понимают, что происходит, странно. Практически все СМИ осветили падение фондового рынка. Наши клиенты все-таки не в башне из слоновой кости живут. Владимир Цупров, директор департамента управления активами "КИТ Финанс": — Относительно того, забирают или вносят деньги инвесторы, единой тенденции здесь нет. Скорее можно сказать, что приток средств в фонды акций сохраняется, но в меньшем объеме. Кто-то уже успел погасить часть паев, а кто-то, наоборот, на неделе, когда рынок падал, стал докупать. Это стандартная ситуация. Кто-то верит, что сильно рынок не упадет, и покупает, кто-то не выдерживает падения и фиксирует прибыль. Думаю, что убыток от краткосрочных вложений сейчас вряд ли кто-то фиксирует. Наша задача — разъяснить клиентам философию инвестирования в акции, объяснить риски, предложить им такие продукты, в которых четко прописаны стратегии инвестирования и сопоставимые с этим риски. Наши пайщики пока спокойно реагируют на ситуацию. Все инвесторы предупреждены о рисках и знают, что управляющие — не боги и не могут зарабатывать всю возможную прибыль, когда рынок растет, и держать все активы в деньгах, когда он падает. |