Един в двух лицах

Биоэквайринг выходит на межбанковский рынок

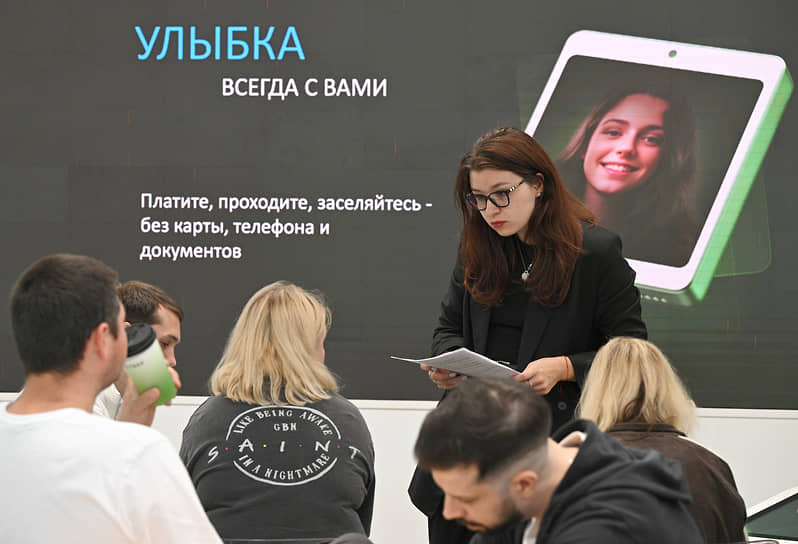

Сбербанк планирует к концу года открыть доступ к своей сети оплаты по биометрии для клиентов других банков. Таким образом в этом сегменте платежного рынка обостряется конкуренция. В настоящее время ЦБ проводит пилотный проект, в котором уже заложена возможность оплаты со счетов различных банков. Эксперты видят основные проблемы развития технологии в психологии граждан, опасающихся за свои персональные данные, нынешнем регулировании, которое усложняет клиентский путь, а также в опасениях банков участвовать в системе одного крупного игрока.

Фото: Евгений Разумный, Коммерсантъ

Фото: Евгений Разумный, Коммерсантъ

Сбербанк собирается на собственной инфраструктуре в декабре этого года реализовать межбанковский биоэквайринг. Об этом во вторник, 10 сентября, на международном ПЛАС-форуме «Платежный бизнес и денежное обращение» заявил руководитель блока «Транзакционный банкинг» Сбербанка Дмитрий Малых. По его словам, в результате граждане, не являющиеся клиентами Сбербанка, смогут оплачивать в его эквайринговой сети покупки по биометрии со своих счетов в других банках. При этом, как отметил Дмитрий Малых, клиенты Сбербанка смогут оплачивать товары и услуги со своих счетов в других банках уже в сентябре.

Сам сервис по транзакциям c помощью биометрии был запущен для клиентов банка прошлым летом. В настоящее время сеть банка насчитывает более 750 тыс. биотерминалов в магазинах, ресторанах и других предприятиях, а к концу года их число вырастет до 1 млн. Ежемесячный оборот сервиса достиг 1 млрд руб. По словам Дмитрия Малых, количество активных пользователей составило 1 млн человек, а к концу года банк рассчитывает, что пользоваться сервисом будет уже 5 млн человек.

Владимир Комлев, глава НСПК, о биометрической идентификации 7 июля 2023 года:

Идентификация вероятностная человека кроет в себе, на больших цифрах, достаточно серьезные, как мне кажется, потенциальные проблемы. Мне хочется, чтобы мы еще раз попробовали к этой истории вернуться.

Дмитрий Малых также отметил, что при оплате со счета в другом банке в сети биоэквайринга Сбербанка клиент будет получать все кешбэки и привилегии от своего банка как при оплате пластиковой картой. Подробности о том, как именно будут проходить транзакции, в банке не раскрывают, однако наличие кешбэка дает основание предполагать, что они пойдут через НСПК как обычные платежи по картам. Это значит, что банки, со счетов которых будут платить клиенты, получат достаточно высокий интерчейндж, чтобы быть заинтересованными в такой кооперации.

В настоящее время проводится пилотный проект Банка России и НСПК по использованию биометрии, который является альтернативным сервису Сбербанка. По сведениям “Ъ”, в нем участвует банки «Ак Барс», Альфа-банк, ВТБ, МТС-банк, ПСБ, Райффайзенбанк, «Русский стандарт», Совкомбанк и Т-Банк. В частности, в конце августа была запущена оплата по биометрии проезда в метро в Казани, которая была реализована на биоэквайринговой сети банка «Ак Барс». Причем в сервисе уже предусмотрена возможность оплаты со счетов других банков, участвующих в пилоте.

В Банке России заявили “Ъ”, что биоэквайринг — это еще один доступный безналичный способ оплаты, который позволяет людям экономить время.

При этом, по мнению ЦБ, интерес к оплате по биометрии со стороны граждан неуклонно растет, однако данные по нему пока не раскрываются.

Несмотря на оптимизм регулятора, эксперты называют несколько барьеров на пути развития сервиса. В частности, Дмитрий Малых говорит о психологическом дискомфорте клиента «из-за необходимости делиться своими личными данными с государством». Впрочем, он считает, что этот барьер «будет преодолен естественным путем». Кроме того, Дмитрий Малых отмечает «серьезные риски, что ужесточение регулирования в этой сфере может задушить развитие технологии и сильно затруднить клиентский путь». Глава правления ассоциации «Финансовые инновации» Роман Прохоров обращает внимание на недостаток биометрических образцов клиентов, что «не позволяет массово внедрить технологию». Независимый эксперт на рынке электронных платежей Андрей Вылегжанин отмечает, что «основным препятствием в развитии этого сервиса может быть опасение банков участвовать в системе одного крупного игрока, как Сбербанк, а также стоимость обеспечения сервиса».