Нефтяные качели

Что происходит с ценой на углеводороды

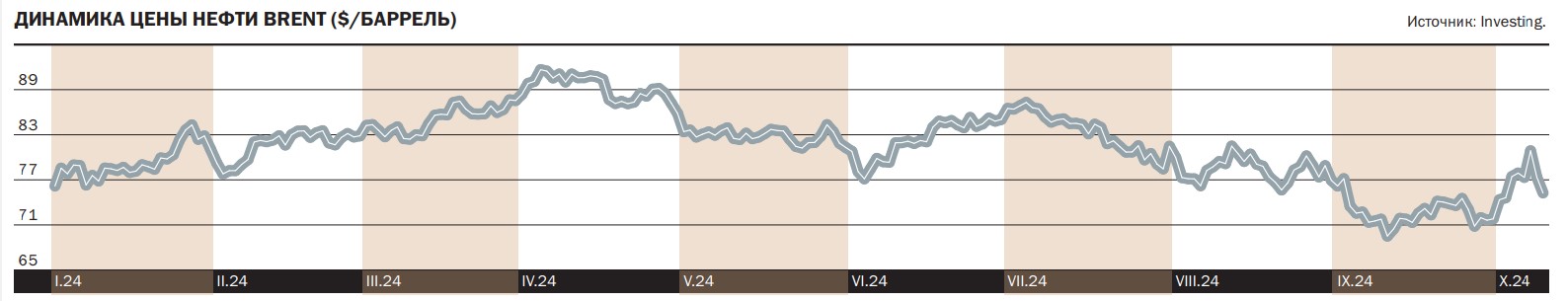

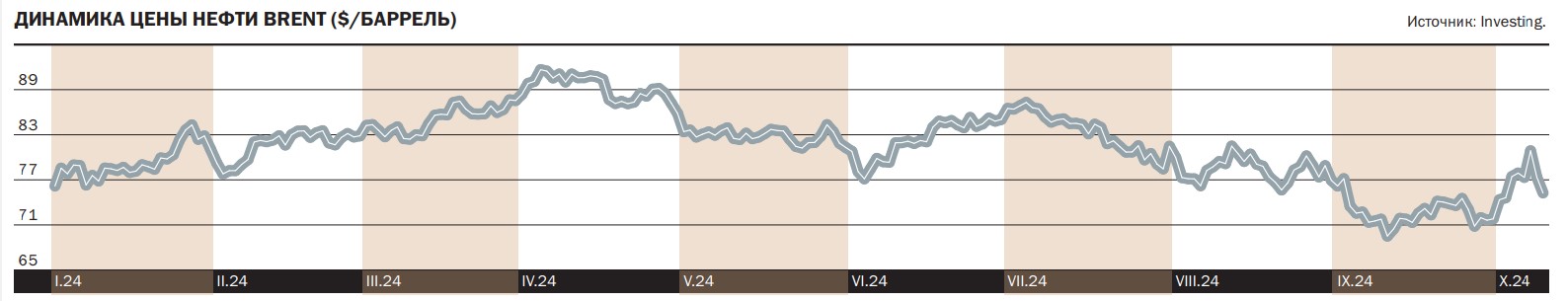

Прогнозирование цен на нефть — неблагодарное дело, сетовал год назад вице-премьер РФ Александр Новак. Последние месяцы мы видим наглядное тому подтверждение. Большую часть лета нефтяные котировки находились под давлением слабых данных по экономике США и Китая, ожиданий роста добычи в рамках сделки ОПЕК+ и спекуляций. В итоге цена Brent снизилась с $86 до $70 за баррель. Но ракетная атака Ирана по Израилю за неделю вернула котировки выше уровня $80 за баррель. В отсутствие дальнейшей эскалации ситуации цены вновь могут вернуться к уровню $70 за баррель, считают аналитики.

Фото: Александр Манзюк, Коммерсантъ

Фото: Александр Манзюк, Коммерсантъ

Осень началась для европейского рынка нефти с привычного снижения котировок. По данным Investing.com, 10 сентября цена североморской нефти Brent на спот-рынке впервые с декабря 2021 года опустилась ниже $70, до $68,52 за баррель. Это на 11% ниже значений конца августа и почти на 22% ниже локального максимума, установленного в начале июля.

В последующие дни нефть смогла отыграть часть утраченных позиций и даже достигла $75 за баррель. Правда, рост был неустойчивым, и к концу месяца они вновь вернулись к уровню $70. Для «медвежьего» тренда были фундаментальные причины — слабые показатели ведущих мировых экономик (США и Китая). Дополнительное давление на котировки, как отмечает аналитик ФГ «Финам» Александр Потавин, оказывала неуверенность рынка в дальнейших действиях ОПЕК+, «рутинизация» конфликта на Ближнем Востоке этим летом, спекулятивные операции крупных рыночных участников. «

Давление продаж со стороны хедж-фондов было особенно сильным для WTI в августе, из-за чего значительное количество длинных позиций было закрыто, а объемы коротких позиций постепенно росли»,— отметил господин Потавин.

Ситуация кардинально изменилась в начале октября. Первого числа после неудачной попытки «медведей» вернуть цены ниже $70 за баррель «быки» перехватили инициативу, и по итогам дня котировки остановились на $74,35 за баррель. За пять дней активной игры на повышение цены выросли на 12%, и 7 октября поднялись выше $80 за баррель. Схожая картина наблюдалась на торгах российской нефтью Urals. В начале сентября ее цена опускалась до $64 за баррель — минимума с начала года, спустя немногим менее одного месяца цены вернулись выше $76, прибавив относительного локального минимума почти 19%.

Поводом для разворота цен стало обострение ситуации на Ближнем Востоке, после того как Иран нанес массированный ракетный удар по Израилю. Инвесторы начали закладывать в котировки сценарий ответного удара Израиля по нефтяным мощностям Ирана. Старший аналитик БКС «Мир инвестиций» Рональд Смит напоминает, что в настоящее время Иран экспортирует от 1,8 млн до 2 млн баррелей в сутки. Полная потеря данного объема выглядит маловероятной, к тому же она полностью может быть покрыта избыточными мощностями ОПЕК+, которые составляют более 5 млн баррелей в сутки. Но даже такой сценарий, как считает аналитик, может привести к росту цен до $90–100 за баррель, в зависимости от того, насколько быстро ОПЕК+ сможет увеличить поставки.

Еще один риск, который теперь вынуждены учитывать участники рынка, это возможное перекрытие Ираном мировых поставок нефти через Ормузский пролив. Этот шаг, как считает Рональд Смит, может вывести 5–7 млн баррелей в день с мировых рынков, что ОПЕК+ уже не сможет компенсировать. По его мнению, это маловероятный сценарий, но рынки не могут его исключать, а потому заметен рост спекулятивной активности инвесторов. «Скорость и амплитуда этого ценового движения говорят о том, что закрываются короткие позиции по нефти, которые ранее были популярны на рынке в последние три месяца. Помимо этого, под тему эскалации ситуации на Ближнем Востоке и возможной нехватки топлива массово открываются по нефти длинные позиции — прежде всего от конечных потребителей, которые хеджируют ценовые риски»,— отмечает Александр Потавин.

В отсутствие ответного удара Израиля по Ирану рынки начали успокаиваться, и нефтяные котировки отступили от локальных максимумов. В ходе торгов 9 октября цена Brent опустилась до $75,8 за баррель, Urals подешевела до $69,6 за баррель. По мнению старшего аналитика инвестбанка «Синара» Кирилла Бахтина, даже в отсутствие четких комментариев обеих сторон премия на нефтяном рынке будет держаться как минимум несколько недель. Поэтому он не ждет быстрого возвращения нефтяных цен в район $70 за баррель. «Если ответ Израиля будет взвешенным, а Иран в результате не предпримет никаких дальнейших действий, то нефть может легко вернуться к $70 за баррель»,— полагает Рональд Смит.

Октябрьская волатильность на рынке нефти оказывает ограниченное влияние на курс рубля и исполнение федерального бюджета. С начала октября курс доллара на российском внебиржевом рынке вырос на 4,7%, до 97,2 руб./$, что связано с высокими инфраструктурными рисками, обусловленными тем, что с 12 октября в полную силу вступят американские санкции против Московской биржи. «Экспортеры сохраняют возможность аккумулировать часть внешней выручки в иностранной валюте благодаря послаблениям по обязательной конвертации. Импортеры же, напротив, могут сезонно активизироваться в ближайшие месяцы, к тому же может проявиться эффект отложенного спроса от летних месяцев»,— добавляет начальник аналитического отдела банка «Зенит» Владимир Евстифеев.

Краткосрочные колебания цен на нефть имеют ограниченное влияние и для бюджета, так как экспортные контракты обычно заключаются исходя из средней цены за последние месяцы с поправкой на уровни рынка фьючерсов. К тому же для бюджета важна средняя цена, а не текущая, она с начала года составляет 6,5 тыс. руб. за баррель, что близко к плановой величине, заложенной в бюджет. Такие цены, как считает Владимир Евстифеев, позволяют завершить год близко к обновленному плановому дефициту на уровне 3,3 трлн руб. «При сохранении до конца года рублевой цены барреля Urals на уровне 7 тыс. руб. планируемый дефицит может быть снижен на 450–500 млрд. руб.»,— считает господин Евстифеев.

Российский рынок акций и нефть

Текущий год не стал исключением для волатильного нефтяного рынка. Сильная динамика начала года сменилась коррекцией на фоне риска замедления роста крупнейших экономик мира, чтобы затем снова смениться на восходящий тренд на фоне эскалации геополитических рисков. Какие еще риски могут ожидать инвесторов в ближайшее время?

Cтарший аналитик УК ТРИНФИКО Алина Караваева

Cтарший аналитик УК ТРИНФИКО Алина Караваева

В начале года мы наблюдали сильный прирост котировок: больше чем на 15% выросла цена эталонного сорта нефти Brent, преодолев рубеж в $90 за баррель. Это поддержало решение ОПЕК+, принятое в июне этого года, о постепенном наращивании объемов добычи с третьего квартала. Однако тренд развернулся: в последние месяцы котировки начали резкое снижение и уходили вплоть до $70. Важным фактором коррекции котировок стали опасения трейдеров о замедлении крупнейшей экономики—потребителя сырья, Китая, и активного наращивания запасов в США. Падение нефти до своего 14-месячного минимума привело к тому, что планируемое решение о снижении объемов добычи нефти в октябре—ноябре странами ОПЕК+ было решено отложить еще на два месяца, до декабря.

Увидим ли мы Brent по $100 или по $60 в следующем году, зависит не только от рыночного баланса спроса и предложения, но и от сохраняющихся геополитических рисков. Недавний скачок цены нефти вызван рисками возможного удара Израиля по нефтяным запасам Ирана и ответного удара Ирана по газовым месторождениям и НПЗ Израиля. Это спровоцировало максимальный недельный прирост цены Brent за последние два года. Ближний Восток — это почти треть производства нефти в мире. Иран каждый день добывает 3,3 млн баррелей в последние месяцы, что ставит страну на третье место по объему добычи среди стран ОПЕК. По оценкам аналитиков Citigroup, удар Израиля по Ирану может лишить рынок 1,5 млн баррелей в сутки. При небольшой по масштабам атаке — 300–450 тыс. баррелей. По оценкам Goldman Sachs, негативный исход событий может стать драйвером роста котировок до более чем $90 за баррель.

В конце сентября вице-премьер Александр Новак заявил, что Россия выдержит любое снижение цен на нефть, зависимость экономики страны от углеводородов снижается. Так, если раньше доходы бюджета составляли более 50% от продажи на экспорт энергетических ресурсов, то сейчас они составляют менее 30%, на уровне минимума за последние 15 лет. Фактором снижения доли нефтегазовых доходов стало как снижение объема поступлений (на фоне более низкой цены марки Urals и природного газа), так и опережающий рост ненефтегазовых доходов бюджета. В будущем мы ожидаем, что уровень нефтегазовых доходов восстановится. Текущая версия бюджета на 2024 год исходит из базовой цены на нефть в $60 за баррель, что, на наш взгляд, является достаточно консервативным и вполне достижимым прогнозом, поэтому мы ожидаем увидеть устойчивость российской экономики к текущей волатильности на мировых товарно-сырьевых рынках.

С позиции инвестора, который рассматривает акции нефтяных компаний для своего портфеля, есть несколько факторов, которые стоит учитывать. Во-первых, ключевым фактором являются котировки на товарно-сырьевых рынках, которые напрямую влияют на финансовые результаты нефтяных компаний. Во-вторых, положительный эффект на компании-экспортеров оказывает умеренное ослабление рубля последних недель. Наконец, важным фактором инвестиционной привлекательности для сектора является дивидендная доходность эмитента. Нефтегазовые компании исторически заработали репутацию индустрии с высокими выплатами акционерам, доходность зачастую превышает 10%.

Нашим фаворитом с этой точки зрения является ЛУКОЙЛ. Компания показывает сильные финансовые результаты и способна выплатить рекордные дивиденды за 2024 год. Решение по первому полугодию обычно принимается в конце октября. Не менее актуален вопрос обратного выкупа акций, о желании проведения которого компания говорила ранее. При условии одобрения процедуры правительством ЛУКОЙЛ может за половину стоимости выкупить 25% акций у инвесторов из недружественных стран. С точки зрения инвестора обратный выкуп несет в себе такой же экономический смысл, как и выплата дивидендов.

Среди фаворитов мы выделяем и «Транснефть». В конце года ожидается ежегодная индексация тарифов. Публикация новых тарифов может положительно сказаться на котировках компании. Покупка ее акций может позволить зафиксировать двузначную дивидендную доходность.

Рисками сектора остаются возможность повышения налогов и/или сокращение топливного демпфера, а также рост логистических расходов. Планируемое снижение объемов добычи в рамках компенсации за перепроизводство в первом полугодии может негативно отразиться на финансовых результатах нефтяных компаний.

Последние события в мире поддерживают котировки «черного золота». В числе положительных факторов, которые уже отразились на котировках и могут оказать влияние на них в дальнейшем, можно выделить принимаемые меры экономической поддержки Китая, укрепление экономики США и снижение ключевых ставок. При этом свою роль могут сыграть предстоящие выборы в США, события на Ближнем Востоке, а также согласованность действий ОПЕК+ и решения картеля по сокращению или наращиванию добычи нефти.