Ставки диктуют спрос

Фонды денежного рынка привлекают рекордные суммы

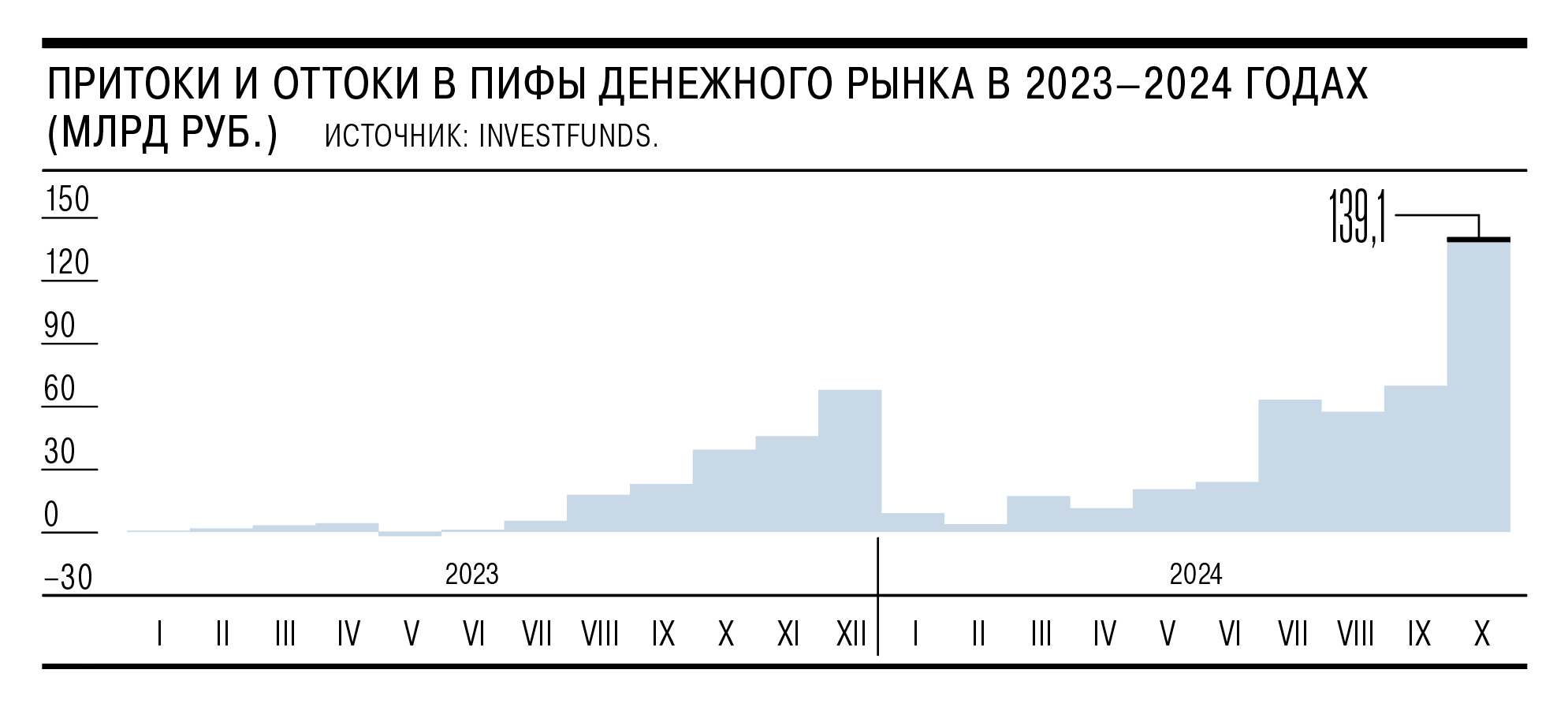

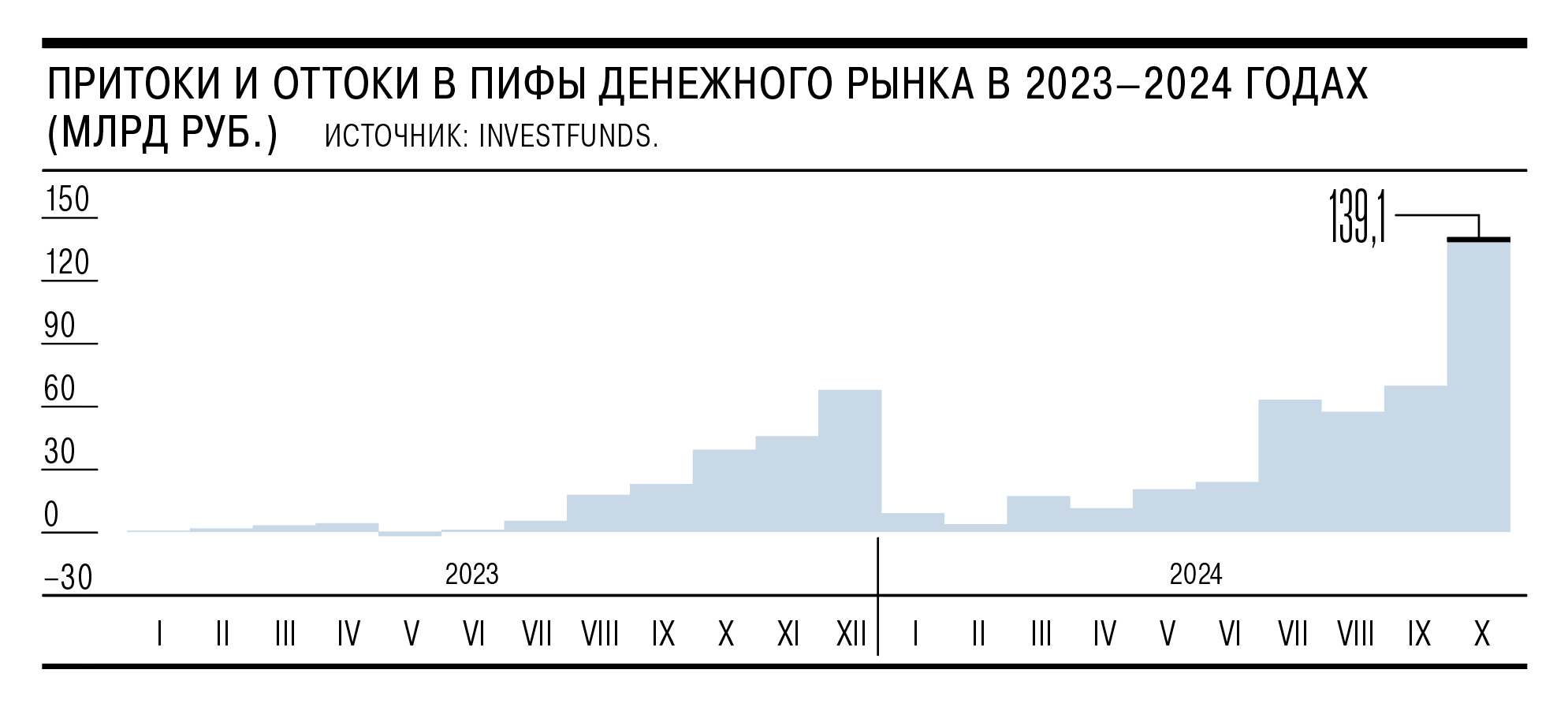

Фактически ежемесячное повышение ключевой ставки Банком России способствует рекордным поступлениям в фонды денежного рынка. По данным Investfunds, чистые привлечения в них в октябре выросли вдвое, до 139 млрд руб., три четверти из которых пришлись на фонды крупнейших управляющих компаний. В таких условиях все большее число УК предлагает своим клиентам такие инструменты, что ведет к росту конкуренции. Вместе с тем в ожидании дальнейшего повышения ключевой ставки высокий спрос на такие ПИФы сохранится как минимум до конца года.

Фото: Иван Водопьянов, Коммерсантъ

Фото: Иван Водопьянов, Коммерсантъ

Согласно данным Investfunds, в октябре 2024 года чистые привлечения во все розничные ПИФы (открытые и биржевые фонды) составили 141 млрд руб., более чем вдвое превысив прежний рекорд, установленный месяцем ранее (см. «Ъ» от 9 октября). При этом почти весь объем пришелся на фонды денежного рынка, клиенты которых вложили в них более 139 млрд руб. (69 млрд руб. в сентябре).

Главными бенефициарами спроса остаются крупнейшие участники рынка. УК «ВИМ-Инвестиции» почти вшестеро увеличила привлечения, до 66,5 млрд руб., УК «Первая» — с 25,1 млрд руб. до 29,6 млрд руб., «Альфа-Капитал» — с 17,2 млрд руб. до 19,2 млрд руб.

Причем с начала года эти компании привлекли в фонды денежного рынка более 342 млрд руб. (83% от суммарных поступлений).

Судя по ежедневной отчетности, резкий рост привлечений в фонды УК «ВИМ-Инвестиции» обеспечили покупки со стороны крупных клиентов. Согласно оценкам «Ъ», в ПИФе «Ликвидность» в октябре почти в половине рабочих дней поступления составляли 3,1–7,1 млрд руб. В предыдущие девять месяцев у фонда было всего два таких дня. «Помимо физлиц мы стали видеть интерес со стороны юридических лиц к этому продукту как удобному инструменту размещения ликвидности»,— заявили в управляющей компании.

Спрос на фонды этого типа уверенно растет шестой месяц подряд, за это время поступления составили 411 млрд руб. В последние месяцы высокий спрос стимулируется ростом ключевой ставки.

«В условиях высокой ключевой ставки ЦБ и высокой вероятности ее дальнейшего повышения спрос на ультраконсервативные инвестиционные инструменты продолжает уверенно расти»,— отмечает директор департамента управления активами УК «Альфа-Капитал» Виктор Барк. Поэтому в сложившихся условиях все большее число управляющих компаний запускает подобные фонды. По оценке «Ъ», основанной на данных Investfunds, c начала года УК «Промсвязь», УК БКС, «Система-Капитал», «МКБ Инвестиции», «Финстар Капитал» и «Финам Менеджмент» предложили клиентам такие инструменты. «Мы приняли решение о преобразовании фонда ("Российские гособлигации".— “Ъ”), так как понимали, что в условиях высоких ставок и повышенной волатильности на фондовом рынке именно такой инструмент привлекателен с точки зрения доходности и востребован со стороны клиентов»,— отмечает первый вице-президент МКБ Сергей Шибаев.

В ближайшие месяцы популярность фондов денежного рынка будет только расти. ЦБ в конце октября повысил ставку еще на 2 п. п., до 21%, побив тем самым рекорд, установленный в марте 2022 года, а также не исключил повышения ставки на декабрьском заседании совета директоров. В УК «Первой» ожидают повышения ключевой ставки до 22%, но не исключают и более высокое повышение. «Вероятно, регулятор не перейдет к снижению ставки в первой половине 2025 года, что сохранит интерес к денежному рынку и БПИФам в частности»,— отмечает старший управляющий УК «Первая» Яков Яковлев.

В сложившихся условиях участники рынка отмечают, что конкуренция за новых клиентов растет, побуждая УК к улучшению своих предложений. Господин Яковлев заявил о том, что в третьем квартале компания снизила комиссию на БПИФ денежного рынка, что, по его мнению, стало одной из причин роста привлечений в минувшем месяце. «Конкуренция среди УК есть, но чаще всего инвесторы приобретают паи того фонда, в чьей экосистеме предпочитают использовать инвестиционные сервисы»,— отмечает в УК «Т-Капитал».