Тренды на рынке грузовиков в России

Глава Delko Санджар Ашуралиев — о продажах, ценах и структуре рынка

О разнонаправленных тенденциях на российском рынке тягачей, который сокращается и будет сокращаться, и прицепной техники, который будет только расти, рассказывает генеральный директор транспортной компании Delko Санджар Ашуралиев.

Генеральный директор транспортной компании Delko Санджар Ашуралиев

Фото: Предоставлено Delko

Генеральный директор транспортной компании Delko Санджар Ашуралиев

Фото: Предоставлено Delko

С марта 2022 года российский рынок новых тягачей претерпел существенные количественные и качественные изменения. Если ранее, по данным ГИБДД, ежегодно в среднем регистрировалось около 26,3 тыс. грузовиков, то в 2023 году их количество увеличилось на 116%, почти до 56,7 тыс. единиц. По прицепной технике эти показатели возросли соответственно с 20,1 тыс. до почти 37 тыс., или на 84%.

В основном это произошло под влиянием отложенного спроса: в 2023 году он увеличился из-за неопределенности в прогнозировании развития ситуации на рынке после введения санкций весной 2022 года. И до осени спрос сильно превышал предложение.

В 2024 году ситуация на рынке грузовой техники стабилизировалась. К началу года рынок уже был перенасыщен: в страну было ввезено рекордное количество грузовиков, особенно китайских, что привело к росту конкуренции среди дистрибуторов и дилеров.

Затормозил спрос и рост ключевой ставки ЦБ более чем в два раза с осени 2023 года — до нынешних 21% годовых. Соответственно, увеличились процентные ставки по кредитам и лизингу, что сделало эти финансовые инструменты менее доступными для покупателей грузовой техники.

Очередное увеличение с 1 октября утилизационного сбора с перспективой его дальнейшего повышения до 2030 года, а также ужесточение условий сертификации импортной техники сокращают финансовые возможности бизнеса по обновлению и увеличению подвижного состава.

При этом спрос на автомобильные грузоперевозки в России растет: в январе—июле 2024 года, по данным Росстата, грузооборот автомобильного транспорта увеличился на 7,2% по сравнению с аналогичным периодом 2023 года.

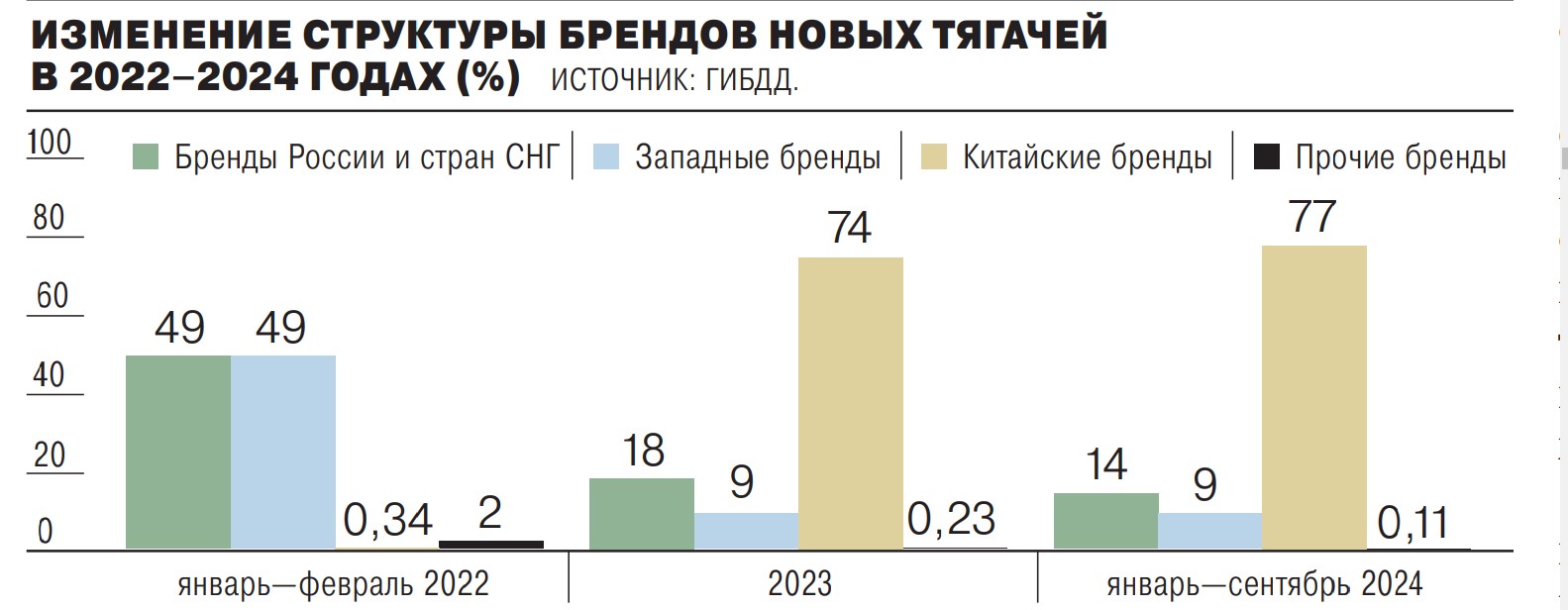

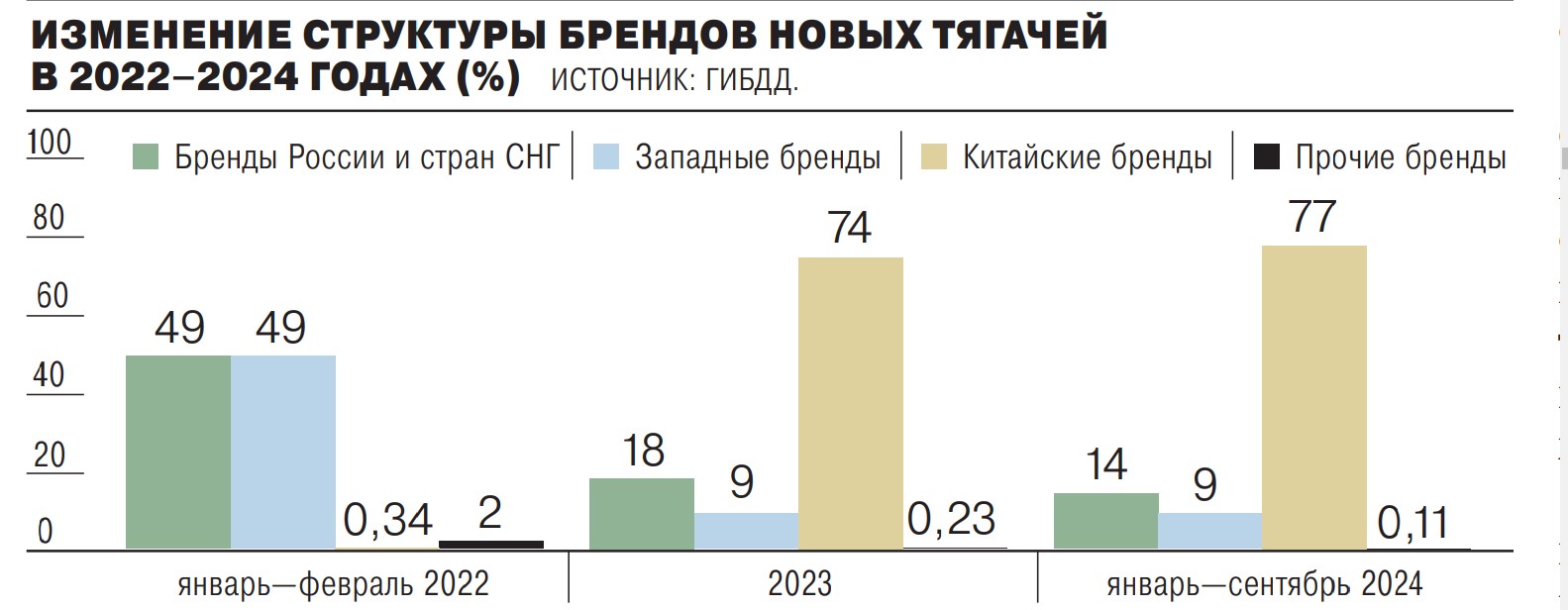

Под влиянием санкций кардинально изменился и состав российского рынка грузовиков. Если в начале 2022 года в топ-5 по количеству регистраций грузовых транспортных средств, согласно статистике ГИБДД, входили «КамАЗ» (42%), Scaniа (13%), Mercedes-Benz (12%), Volvo (11%) и Renault (4%), то на данный момент первые четыре места в пятерке лидеров занимают китайские Sitrak (33%), Dongfeng (14%), Faw (11%) и Shaanxi Man (11%), а отечественный «КамАЗ» с долей 10% ее замыкает.

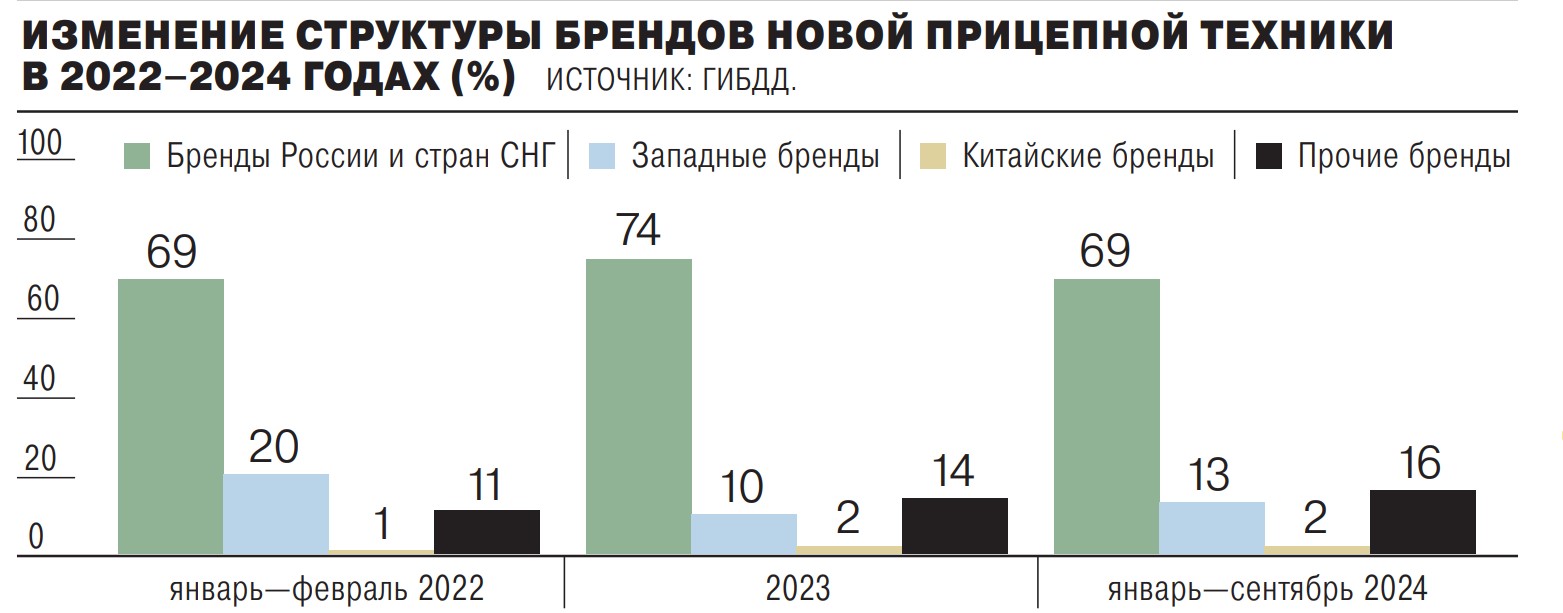

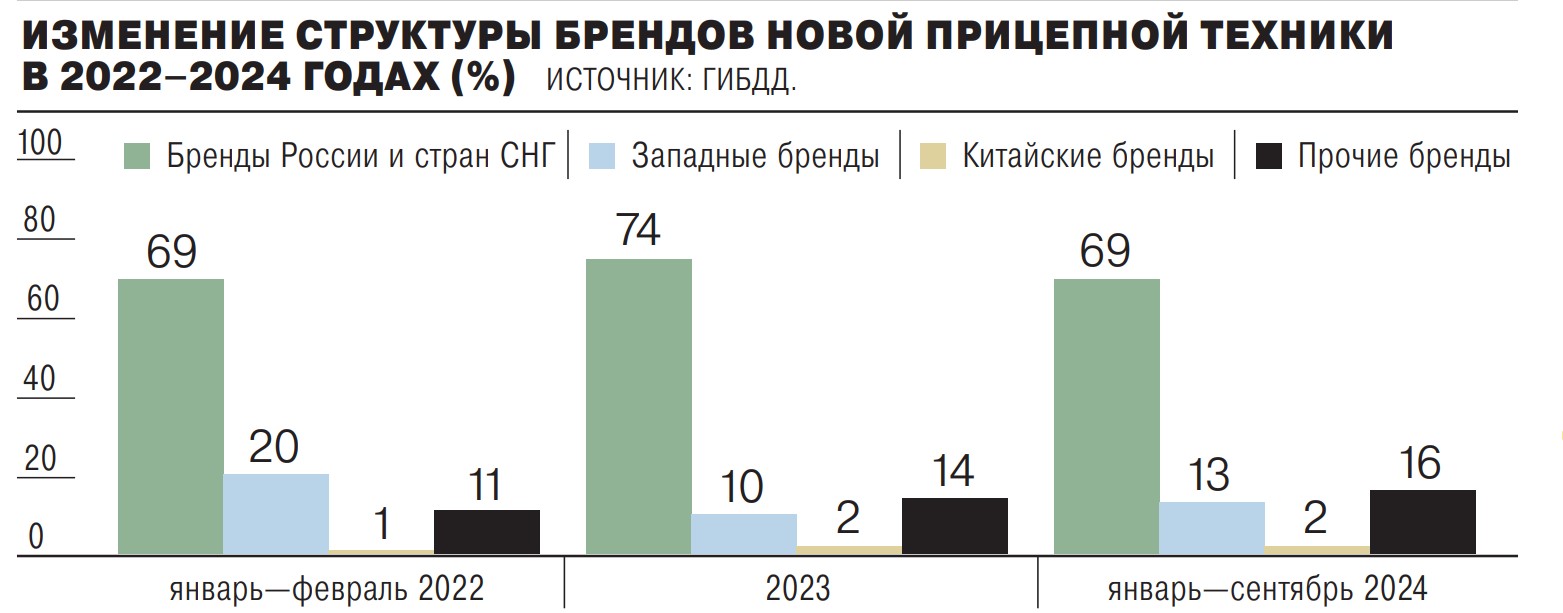

В сегменте новой прицепной техники лидерство удерживают российские бренды, на долю которых приходится 69% рынка. Еще 16% занимают бренды из дружественных стран, которые пришли на смену европейским, чья доля сократилась с 20% до 13%. При этом на китайскую технику приходится всего 2%, и ее доля не растет.

До введения санкций 2022 года в топ-5 по регистрациям прицепной техники входили: «Тонар» (14%), Schmitz (11%), Krone (6%), «ТТМ Центр Север» (5%) и «НефАЗ» (4%). В 2024 году на смену Schmitz и «НефАЗу» пришли Bonum и Grunwald. На данный момент пятерка выглядит так: «Тонар» (14%), Bonum (6%), Krone (6%), Grunwald (5%), «ТТМ Центр Север» (5%).

В 2024 году закупочные цены на тягачи китайских брендов колебались. В начале года они оставались примерно на уровне конца 2023 года, когда впервые был повышен утилизационный сбор. Например, седельные тягачи Sitrak C7H MAX предлагались за 9–9,2 млн руб. К концу марта, согласно нашей аналитике, цены выросли, но уже в апреле покупательная способность начала падать ввиду роста ключевой ставки и курса валюты, цены снижались: за апрель—октябрь падение составило 7–8%. Сейчас начался небольшой рост на фоне увеличения утильсбора и повышения курса валют.

По нашим прогнозам, до конца второго квартала 2025 года, пока дистрибуторы и дилеры не продадут стоки техники, ввезенной до повышения утилизационного сбора, стоимость новых грузовиков останется на текущем уровне — в среднем 8,7–9,1 млн руб. В июле 2025 года ожидаем роста цен на 10–15%.

В настоящее время, по нашим оценкам, практически 85% техники приобретается в лизинг. Однако уже сейчас, когда ставка лизинга достигает 25–26%, окупать приобретенные транспортные средства становится все сложнее — сроки лизинга приходится увеличивать.

Предстоящая налоговая реформа, в результате которой в 2025 году возрастет налоговая нагрузка на бизнес, приведет к дальнейшему росту цен на автомобили, запчасти, сервисное обслуживание и т. д. С учетом возможного повышения ключевой ставки это поставит под вопрос возможности всех российских перевозчиков по обновлению и расширению автопарка.

Так, нашей компанией в 2024 году было закуплено свыше 400 новых транспортных средств — тягачей и прицепов. Планы были более масштабные, однако, учитывая сдерживающую денежно-кредитную политику, ожидаемый рост закупочной стоимости техники и отрицательную динамику тарифов на перевозки, они были скорректированы. Полагаем, что с подобной ситуацией столкнулись и другие игроки рынка. Если ранее бизнес планировал закупки на год вперед, то сейчас горизонт планирования сократился.

Сдерживать развитие рынка будет и растущий дефицит водителей категории СЕ. По данным общественного объединения «Водители России» и Ассоциации автомобильных грузоперевозчиков и экспедиторов, объединяющей 12 крупнейших транспортно-логистических компаний, в настоящее время он составляет 25%, что влечет за собой простой 18% автопарка.

По нашим прогнозам, по итогам 2024 года рынок тягачей сократится на 6% по сравнению с 2023 годом, а в 2025-м упадет на 20% относительно 2024 года. В то же время рынок прицепной техники вырастет на 11% в 2024 году и прибавит еще 14% в 2025-м.