И вновь продолжается бонд

У инвесторов в облигации обостряются вечные риски дефолтов

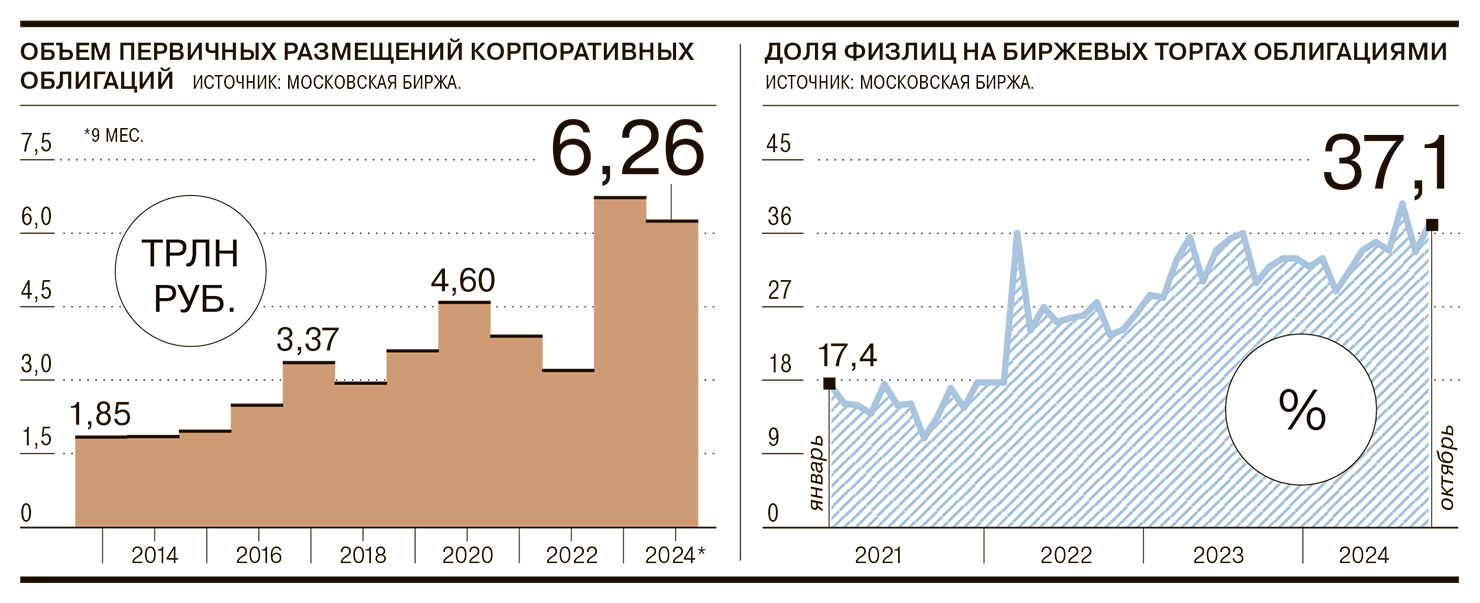

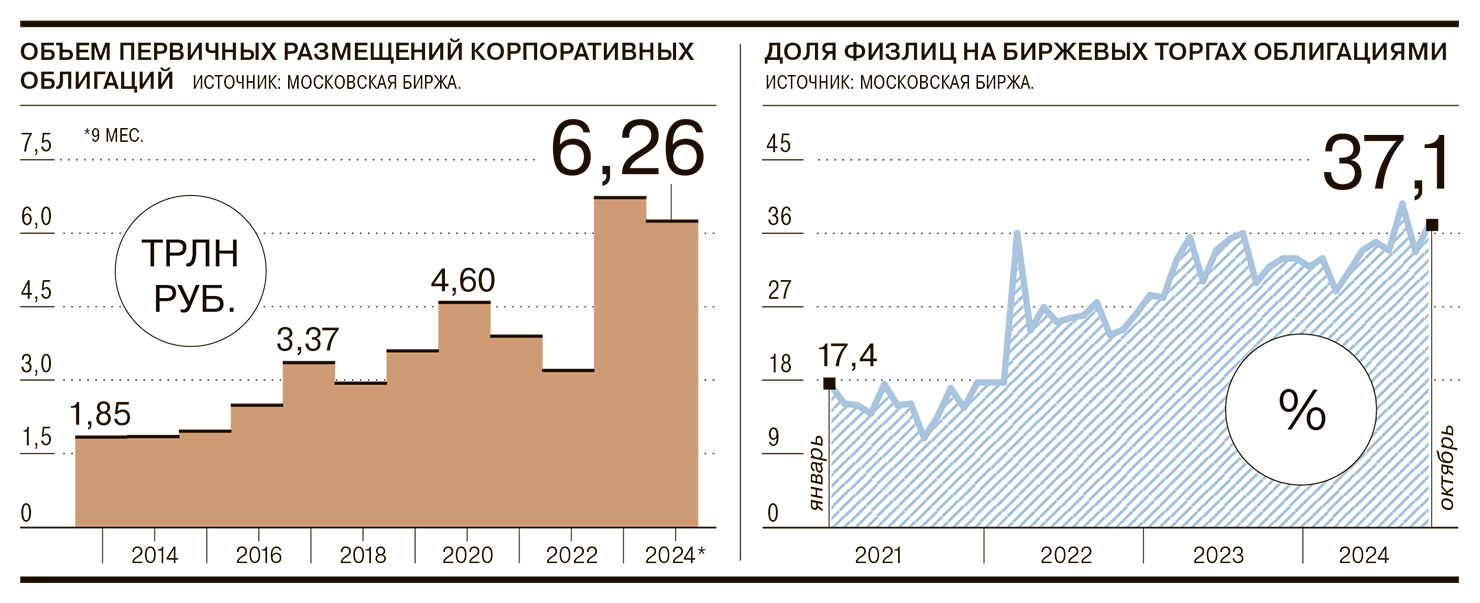

Российский облигационный рынок привык к тому, что слово «дефолт» означает не крах и катастрофу, а вполне заурядное, хотя и неприятное событие — невозможность заемщика в срок расплатиться по своим обязательствам. К тому же в последнее время дефолты допускали в основном небольшие компании. Ситуацию изменил период высоких ставок — за год обязательства эмитентов облигаций выросли в два-три раза, пропорционально выросла и цена риска. При этом инвесторы в облигации остаются, по сути, столь же беззащитными перед дефолтами, как в 2008 году, а системное изменение нормативно-законодательной базы в этой сфере Банк России переносит на 2025–2026 годы.

Фото: Юрий Мартьянов, Коммерсантъ

Фото: Юрий Мартьянов, Коммерсантъ

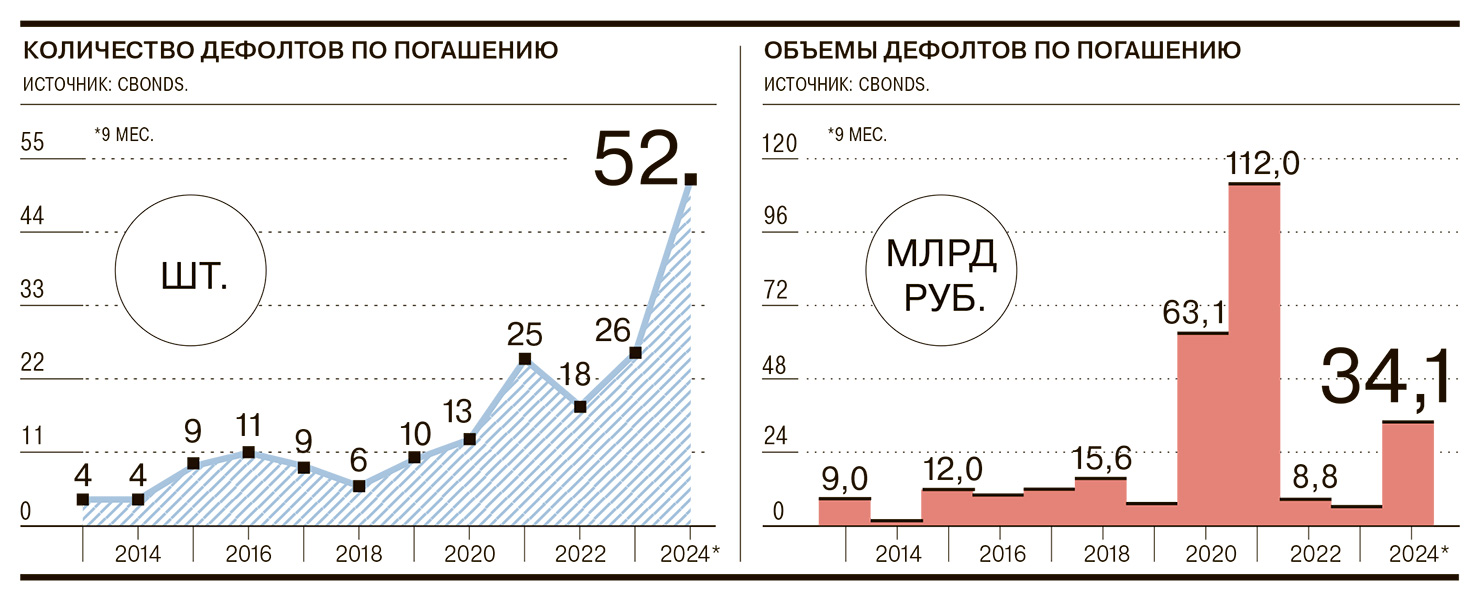

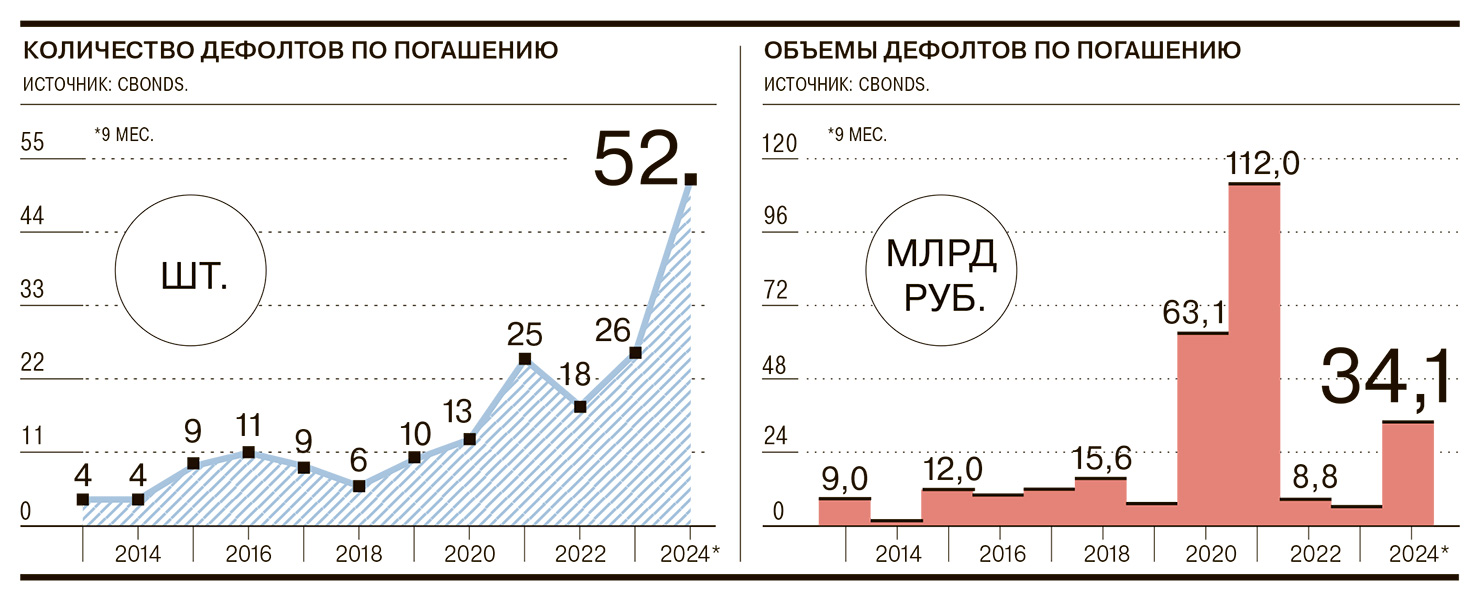

Инвесторы ожидают в следующем году роста числа дефолтов на облигационном рынке. Об этом свидетельствует, в частности, опрос участников конференции «Эксперт РА», проведенной в октябре 2024 года. Более половины опрошенных ждут волны дефолтов, причем 27% — уже в первой половине года. По словам руководителя управления корпоративных финансов ФГ «Финам» Алексея Курасова, за последние два года произошло более 40 дефолтов (включая технические) по выпускам биржевых облигаций на общую сумму более 10 млрд руб., в которых пострадали более 80 тыс. розничных инвесторов. По его оценке, количество дефолтов может возрасти двукратно в следующие два года.

Такие ожидания в первую очередь связаны с высоким уровнем ставок. Еще летом прошлого года ключевая ставка составляла 7,5–8,5%, однако через год достигла 16%, а с конца октября 2024 года — 21%. ЦБ не исключает поднятия ставки и на заседании совета директоров в конце декабря. А участники рынка ожидают ее роста до 22–23%. Столь же сильно выросли и ставки по корпоративным бондам. Согласно данным Bonds Labs, доходности по облигациям эмитентов с наивысшим кредитным рейтингом (Сбербанк, РЖД, МТС, «РусГидро» и др.) составляют 19–22% годовых. По эмитентам с высоким кредитным рейтингом (РХСБ, «Ростелеком», «Еврохим») достигают 22–25% годовых. По менее качественным облигациям ставки уже доходят до 30–33% годовых.

Фактически обслуживание долга обходится эмитентам в два-три раза дороже, чем год назад. Причем этот период может затянуться надолго — аналитики хотя и ожидают снижения ключевой ставки в 2025 году, но лишь до 18–19%. Прогноз ЦБ на следующий год по средней ставке составляет 17–20%. Поэтому возрастающие опасения в отношении эмитентов, которые не смогут расплатиться по обязательства, вполне уместны.

В первую очередь это касается эмитентов так называемых высокодоходных облигаций с повышенным инвестиционным риском. «Очевидно, что на фоне крайне высоких ставок, которые сохранятся до конца текущего года и, по нашим оценкам, в течение как минимум шести-девяти месяцев следующего года, обслуживание и рефинансирование долгов для таких компаний будет крайне сложным, что может увеличить число дефолтов на публичном долговом рынке»,— полагает главный аналитик по долговым рынкам БК «Регион» Александр Ермак. Ближайшие пики погашений корпоративных облигаций в России приходятся на четвертый квартал 2024 года, а также февраль и апрель 2025 года. Если высокие ставки будут сохраняться долго, «запас прочности компаний по уровню процентной нагрузки может существенно истощиться», считает партнер Capital Lab Евгений Шатов.

Однако по опыту прошлых лет отношения эмитентов с инвесторами далеко не всегда гладкие, особенно в случае с дефолтом. Наиболее яркие случаи — СУ-155 и «Ютэйр», которые вылились в тяжелые многолетние разбирательства. В 2024 году дефолты и технические дефолты (нарушения сроков выплаты купонного дохода) зафиксированы по выпускам «Киви Финанса», «Русской контейнерной компании», «Кузины», «Ники», «Фабрики Фаворит», «Селлера», а также государственной «Росгеологии» (имела рейтинг от АКРА на уровне А–). В последнем случае это оказалось и самым крупным неисполнением обязательств в этом году — компания не смогла погасить облигации на 6 млрд руб. (при этом выплатила последний купон). За компанию уже вступились высокопоставленные чиновники. В начале октября глава Минприроды Александр Козлов заявил в Госдуме, что «пришло время, когда страна должна помочь этой компании и расшить ее кредитную историю» (цитата по «Интерфаксу»), а замминистра финансов Алексей Моисеев пообещал найти «немножко оригинальное» решение этого вопроса. Пока же инвесторы ждут судебного разбирательства, назначенного на 17 декабря.

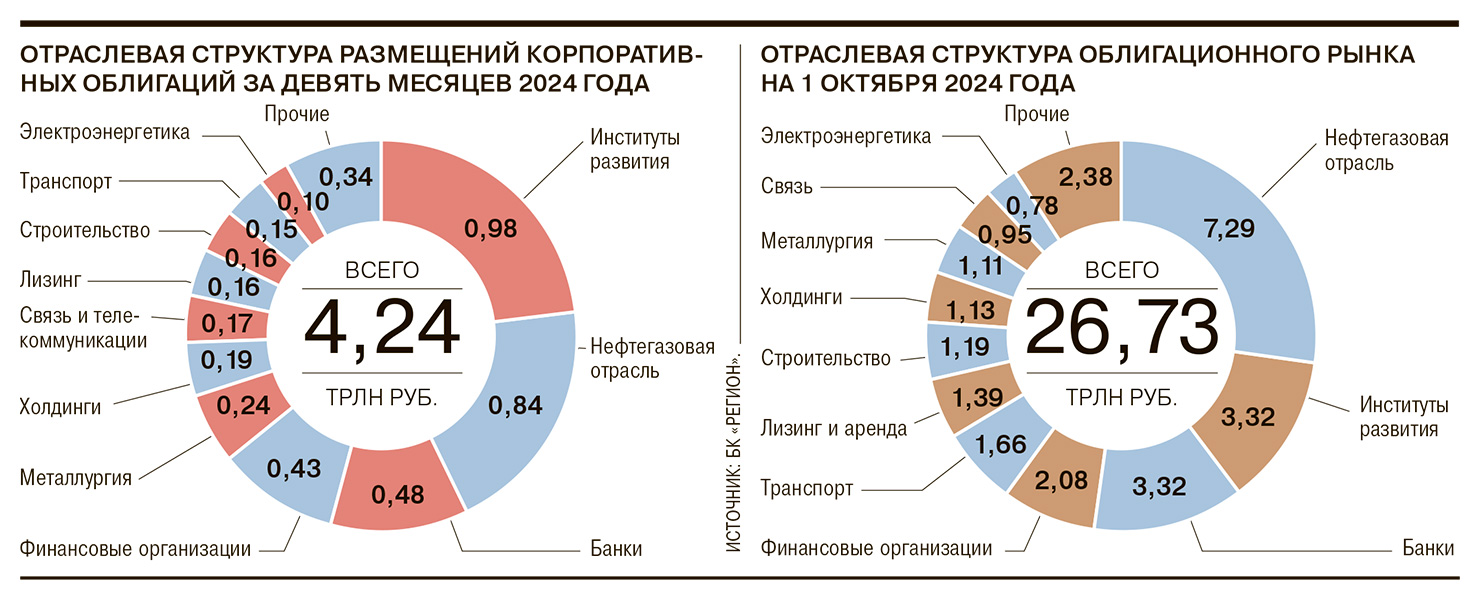

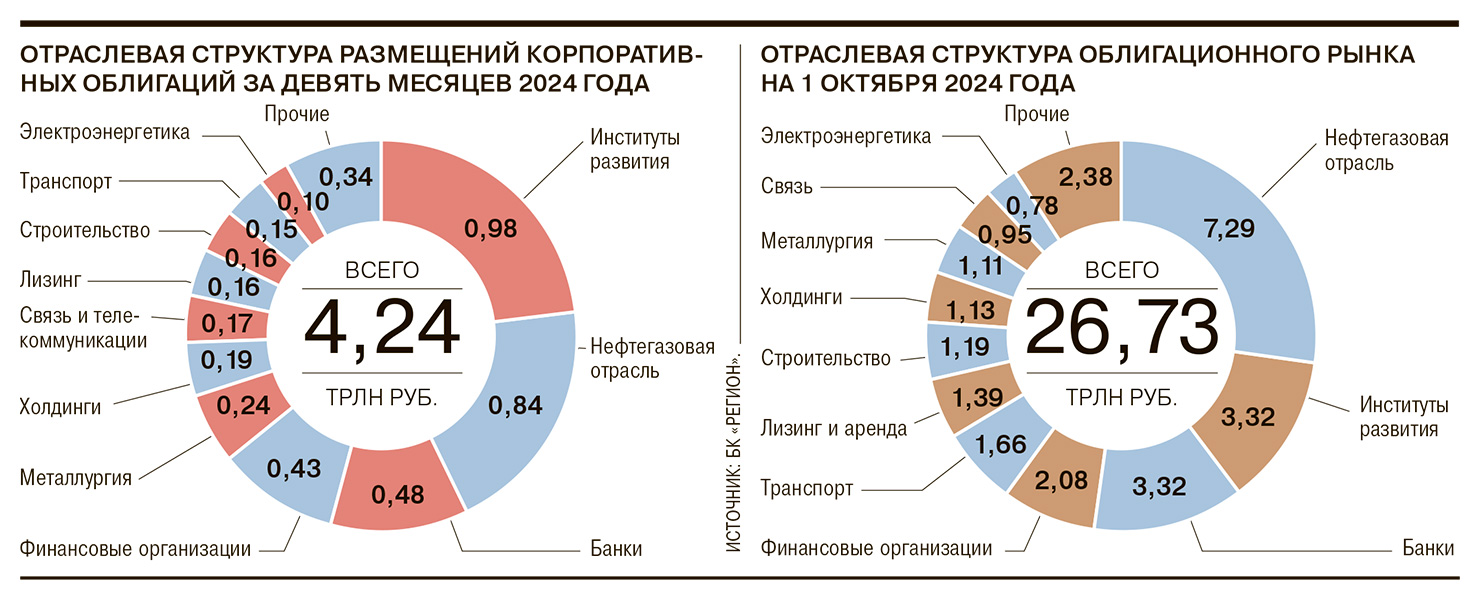

Фактически дефолты на рынке рублевых облигаций в прошлом и текущем годах носили точечный характер и происходили преимущественно в сегменте эмитентов с низким кредитным качеством, отмечает Александр Ермак. Но их доля составляет около 1,8% от общего объема обращающихся на Московской бирже облигаций. В результате влияние ожидаемого роста количества дефолтов на облигационный рынок в целом будет иметь ограниченный характер, полагает эксперт.

Боевой расчет ПВО

Однако иметь представление об их последствиях стоит не только частным инвесторам. В настоящее время вопросы между владельцами облигаций и эмитентом в случае дефолта последнего решаются различными способами, включая досудебные и судебные разбирательства. Результатом этого может быть как реструктуризация долга, так и банкротство эмитента. «Обычно самое выгодное решение для инвестора после дефолта — быстро продать бумаги по доступной цене, пока они не успели упасть до нуля»,— считает Евгений Шатов. Можно оставить дефолтные облигации на руках, участвовать в голосовании за реструктуризацию на ОСВО (общее собрание владельцев облигаций) или судиться с эмитентом, «но это подойдет не всем инвесторам», полагает он. Хотя, по мнению старшего аналитика консалтинговой компании ITSWM Георгия Окромчедлишвили, нет такой уж серьезной проблемы в отстаивании прав инвесторов и кредиторов в Арбитражном суде.

При этом стоит учитывать, что дефолт не наступает сразу.

Например, если платеж по купону или по погашению задержан на один день, то возникает технический дефолт. В течение десяти рабочих дней (grace period) после этого эмитент должен исполнить свои обязательства. Однако у владельцев облигаций и их представителя отсутствует какой-либо эффективный инструмент получить информацию о подробных причинах технического дефолта и дальнейших действиях эмитента, а также предпринять какие-либо эффективные действия, кроме переговоров и запроса информации, отмечает старший юрист консалтинговой группы РКТ Владислав Холодков. При этом зачастую причинами являются арест счетов со стороны налоговой по различным основаниям или завуалированный кассовый разрыв из-за неисполнения контрагентами эмитента своих денежных обязательств, поясняет он.

В случае если в grace period полный расчет произведен не был, дефолт становится полноценным, то есть владельцы бондов получают право требовать от эмитента досрочного погашения обязательств. Как правило, добросовестные эмитенты начинают переговоры о реструктуризации долга, если они заходят в тупик — инициируется процедура банкротства, заметил директор по правовым вопросам УК «Первая» Олег Горанский. Недобросовестные же эмитенты, по его словам, самостоятельно уходят в банкротство.

В соответствии с законом о рынке ценных бумаг интересы владельцев облигаций представляет специально выбранное эмитентом или собранием владельцев облигаций лицо — представитель владельцев облигаций (ПВО), пояснил соучредитель юридической компании a.t.Legal Николай Титов. Ему делегируют полномочия по взаимодействию с эмитентом в случае возникновения претензий со стороны инвесторов. Это лицо от имени и в интересах владельцев бондов вправе обратиться в суд с требованием о взыскании задолженности по ценным бумагам. В соответствии с законом владельцы облигаций не вправе самостоятельно в индивидуальном порядке совершать действия, которые входят в полномочия представителя. Получается, что пострадавшие от дефолта не могут, например, сами получить присужденное судом, участвовать в общих собраниях участников эмитента и так далее, отмечает эксперт. Только если ПВО бездействует в течение месяца, можно реализовывать свои права самостоятельно.

При этом в процедуре разрешения последствий дефолта есть немало проблем.

В первую очередь это недостаточная прозрачность и отсутствие ответственности эмитента облигаций за нераскрытие информации в размере, сопоставимом с рынком акций, отмечает господин Холодков. По его словам, сложность состоит и в кооперации владельцев облигаций. В настоящее время отсутствует какая-либо единая площадка для объединения владельцев облигаций, подтверждения личности и голосования. В частности, при дефолте компаний группы «Эбис» потерпела неудачу попытка избрать нового представителя владельцев облигаций.

При этом представитель владельцев облигаций в рамках осуществления своих функций обязан проводить собрание владельцев и заявлять требования от имени владельцев облигаций в деле о банкротстве эмитента, отмечает управляющий директор по долговым рынкам капитала ФГ «Финам» Мария Романцова. На деле же это не всегда выполнялось: недобросовестные ПВО не обращались своевременно в суд, затягивали процессы. За это время происходили выводы активов эмитентами, а далее договор с ПВО расторгался по истечении срока, оставляя инвесторов ни с чем, отметила госпожа Романцова. Как поясняет господин Холодков, договор на услуги ПВО заключает с эмитентом и отказывается от оказания услуг, как только эмитент перестает ему платить. Это особенно актуально в условиях многократно возросших судебных расходов из-за увеличения государственных пошлин за исковые заявления в 2024 году.

Одной из самых серьезных проблем Владислав Холодков называет и условия реструктуризаций, которые навязываются и контролируются эмитентом. Нередко эмитент выкупает облигации через своих аффилированных лиц для того, чтобы сформировать кворум для принятия решения о реструктуризации, отступном или отказа от предъявления требований. При этом ни счетная комиссия, ни представитель владельцев облигаций не могут не принимать голоса аффилированных лиц, если только последние об этом не заявят, отмечает эксперт. На практике компании проталкивают условия, часто не удовлетворяющие интересы держателей, считает старший инвестиционный аналитик «Го Инвест» Ильдар Макаренков. Самые яркие примеры таких действия были в случае «Открытие Холдинга» и «Финанс Авиа».

Проблемы остаются и на этапе банкротства эмитента. Как указывает господин Холодков, включение самостоятельных требований владельцев облигаций в реестр требований кредиторов (из-за неправильного применения судами норм права) или понижение очередности удовлетворения части требований представителя владельцев облигаций в реестре кредиторов, состоящего из облигаций аффилированных лиц, приводит к нарушению пропорциональности удовлетворения требований кредиторов. В результате независимым владельцам облигаций под защитой представителя достается меньше средств.

Долгие пути решения

Все эти проблемы должны решаться в рамках одного законодательного пакета, вносящего изменения в закон «О рынке ценных бумаг» и законы о банкротстве. Необходимы введение существенной административной ответственности эмитента, создание электронной площадки для совершения владельцами облигаций юридически значимых действий; повышение порогов принятия решений, позволяющих эмитенту отсрочить или освободиться от обязательств; предоставление представителю владельцев облигаций финансовой независимости от эмитента и создание фонда для финансирования его расходов; предоставление счетной комиссии и представителю владельцев облигаций полномочий не учитывать голоса аффилированных владельцев облигаций при отсутствии заявления последних, перечисляет Владислав Холодков.

Госпожа Романцова также обращает внимание, что большая часть дефолтов случается по выпускам, организаторы которых не имеют достаточную базу инвесторов и активов на счетах инвесторов для размещения выпусков облигаций. По ее мнению, необходимо ввести требования, предъявляемые к организаторам выпусков облигаций, выраженные в количестве активных инвесторов и объеме активов на счетах клиентов.

Из того что можно было бы улучшить уже сейчас, стоит отметить отчасти чрезмерное законодательное регулирование, позволяющее ряду эмитентов не раскрывать часть информации либо не публиковать ее вовсе, считает управляющий директор инвесткомпании «Риком-Траст» Дмитрий Целищев.

Данная мера появилась в 2022 году, и ее соблюдение значительным образом осложняет возможность проведения оценки эмитента, его качества и прогноза эффективности бизнеса. Соответственно, затрудняется определение справедливой стоимости и оценка риска дефолта, указывает господин Целищев.

ЦБ планирует ввести «плавающие» пороги кворума для принятия решения о реструктуризации (чем хуже условия, тем больше владельцев должны проголосовать), уточнить перечень лиц, не имеющих права голоса на собрании владельцев бондов, и усовершенствовать институт представителя владельцев облигаций в части финансового обеспечения его деятельности. Это отражено в проекте «Основных направлений развития финансового рынка РФ на 2024 год и период 2025 и 2026 годов». Впрочем, серьезных изменений в ближайшее время Алексей Курасов не ожидает.

Ведь об этом говорилось еще три года назад. В октябре 2021 года в интервью «Интерфаксу» директор департамента корпоративных отношений ЦБ Елена Курицына заявляла, что требуется «максимально отстранить от участия в принятии ключевых решений на собраниях держателей облигаций лиц, связанных с эмитентом», сформулировав это более четко. Кроме того, планировалось поднять порог по количеству голосов «для принятия наиболее серьезных и важных решений на таких собраниях» с действующих 75% голосов до 85–90%. Регулятор собирался установить и большую ответственность ПВО или других независимых экспертов по условиям реструктуризации, а также ввести требования для ПВО по опыту работы на финансовом рынке, «расширить основания исключения представителей из списка, в том числе за некачественные услуги или за неосуществление деятельности». Но сейчас Банк России не ответил на запрос “Ъ”.