«Розовый ESG-пони» нас не вывезет

Аналитики предвидят переход нефинансовой отчетности в новое качество

Рейтинговое агентство АКРА и Комитет по интегрированной отчетности фиксируют: в 2025 году число компаний, выпускающих нефинансовую отчетность в России, приблизится к 140, в том числе из-за требований Московской биржи. Качественного скачка это все равно не дает, убежден Владимир Горчаков из АКРА. Число эмитентов отчетности будет расти в основном за счет публичных акционерных обществ, отчеты которых пока могут быть какими угодно. Новым вызовом для компаний станет работа с ESG-данными, что становится и новой надеждой на сохранение всей повестки в целом.

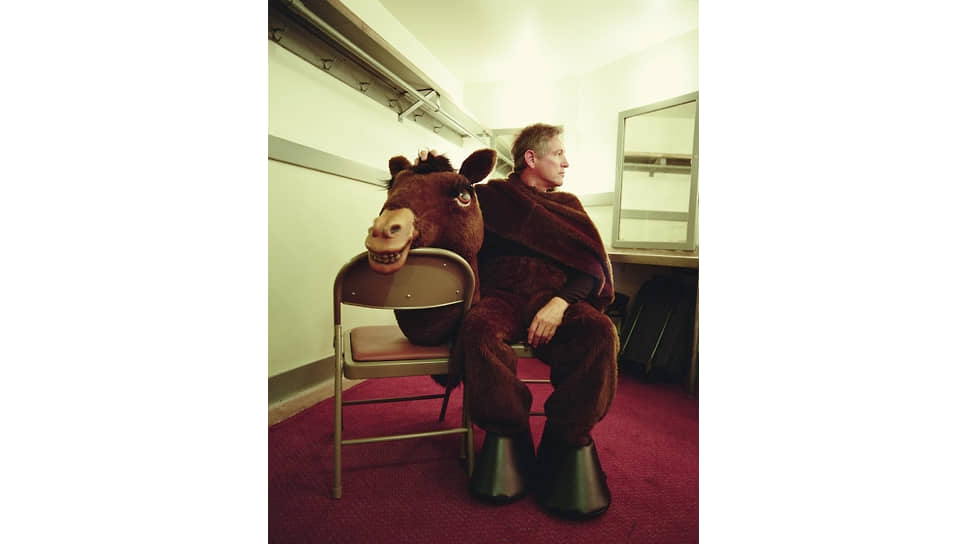

Фото: Ryan McVay / Getty Images

Фото: Ryan McVay / Getty Images

По всем стандартам

АКРА и Комитет по интегрированной отчетности с 2023 года ежегодно опрашивают компании о корпоративной нефинансовой отчетности, используемых международных и национальных стандартах, сроках выхода отчетности, подходах к ее верификации и других соответствующих тенденциях. Первые пять вопросов при этом остаются неизменными, два вопроса меняются от раунда к раунду. В третьем эпизоде опроса, который мы провели в сентябре—ноябре 2024 года, два вопроса переменной части — о ключевых пользователях отчетности и ESG-метриках.

Сенсации относительно используемых стандартов не случилось. Подавляющее большинство компаний — 83% респондентов (90 из 109 опрошенных) — планируют составлять и публиковать нефинансовую отчетность за 2024-й (в 2025 году), почти все они будут опираться на несколько международных стандартов и российских рекомендаций. Самым популярным международным стандартом остается GRI: его выбрали 73 из 90 компаний (81%). Наиболее же популярными среди национальных документов остаются соответствующие рекомендации ЦБ и Минэкономики. Почти идентичный результат достигнут и при анализе отчетности за 2023 год, вышедшей к началу ноября 2024-го (133 компании, выпустившие ее на конец ноября 2024-го). При анализе вышедшей отчетности мы посмотрели, сколько компаний из числа опубликовавших отчетность разместили количественные и качественные показатели своей деятельности в формате читаемого файла данных (ESG-databook, как правило, в Excel). Оказалось — 13 компаний (всего 10%).

Стандартный разнобой

Эту цифру любопытно сопоставить с одним из пунктов нашего опроса: «Используются ли отдельные ESG-метрики, представленные в нефинансовой отчетности вашей компании, в ее операционной деятельности и/или при стратегическом планировании?» Лишь 3% компаний указали, что ESG-метрики не используются в оценке операционной деятельности и/или при стратегическом планировании. Чаще всего, по словам компаний, они используются для оценки эффективности менеджмента и/или отдельных подразделений (59% ответов), в документах стратегического планирования и программах повышения производственной безопасности и охраны труда (53% и 49% соответственно). То есть ESG-данные есть, их даже используют на практике, многие их детально описывают в отчете, строят графики и таблицы. Но публикуют в структурированном, готовом к обработке виде лишь 10%.

Значит ли это, что компании не готовы делиться частью информации? Не было такого запроса до прихода в эту сферу рейтинговых агентств и финансистов? Нет времени и бюджета для подготовки еще одного формата отчетности? Вероятнее всего, все это в разных пропорциях. Но есть еще одна очень важная проблема: собрать и систематизировать данные разных управленческих систем по единому периметру часто невозможно, а получившийся результат не поддается логическому анализу.

АКРА эта проблема хорошо знакома. Сопоставление компаний одной отрасли, где наборы данных должны более или менее совпадать, показывает, что каждая компания использует свой набор данных, ссылаясь на стандарт и опрос заинтересованных сторон. Однако даже совпадающие показатели зачастую считаются компаниями по-разному и с применением разных систем внутреннего учета. Наконец, год от года может меняться периметр отчетности, что делает фактически невозможным анализ динамики показателя. Наши наблюдения в рамках ESG-рейтингования это подтверждают: большинство существенных изменений в ESG-метриках связано с изменением методик и процедур учета, контура отчетности или структуры активов компании, а не с реальными процессами экологизации производства или работы с персоналом.

Кроме того, наборы различных рекомендаций с описанием ESG-данных, появившихся в России за последние годы, вносят сумятицу в умы директоров по устойчивому развитию. Мы сравнили ESG-показатели, приведенные в четырех источниках (проект Стандарта отчетности об устойчивом развитии, Рекомендации по разработке методологии и присвоению ESG-рейтингов, Методические рекомендации по проведению ESG-оценки поставщиков; сервис ESG-disclosure), которые, по мнению авторов, сегодня выступают главными ориентирами для российских компаний при формировании наборов данных в нефинансовой отчетности. Общее число показателей в четырех источниках составляет примерно 450 без учета пересечений. А из показателей проекта стандарта лишь восемь совпадают полностью.

ESG-отчетность: «розовый пони должен умереть»

Неслучайно под занавес сезона отчетности 2024 года Банк России запустил публичное обсуждение приоритетных показателей устойчивого развития, которые могут стать обязательными к раскрытию для части компаний. Сейчас требования листинга Московской биржи предполагают, что компании первого и второго котировального списков (выпускающие акции) обязаны публиковать нефинансовую отчетность в каком-то виде в 2025 году. Это может быть любой «розовый пони» — отчет без отсылки на какой-либо стандарт и без каких-либо цифр, например в формате презентации о достижениях в благотворительности.

Предложение ограниченного набора показателей, которые будут рассчитываться всеми и по единой методологии,— следующий шаг развития нефинансовой отчетности. Сначала обязательность отчетности в каком-либо формате, затем национальный стандарт, потом обязательный набор данных. И, наконец, когда-то российский рынок нефинансовой отчетности перейдет к самому сложному, но ключевому этапу своего развития — переводу наборов несопоставимых ESG-данных в денежный эквивалент.

Справедливости ради надо сказать, что отдельные компании-чемпионы уже начали это делать. Первые попытки внедрения стандарта МСФО S2 уже есть, еще пару лет назад были опубликованы первые сценарные анализы (того, как будет меняться финансовое положение компании при разных сценариях изменения климата). Реже встречались публичные оценки финансовых потерь от производственного травматизма или повышенной текучести персонала. Но такие публичные оценки есть лишь у немногих крупных компаний.

Оцифровка данных, перевод их в денежный эквивалент и попытка расчета финансовых эффектов — нетривиальная задача. Но в ряде случаев, только решая эту задачу, директора по устойчивому развитию смогут доказать необходимость работы с ESG-данными, как и всей соответствующей повестки в компании.

Экзистенциальный вопрос нефинансовой отчетности — кому она вообще нужна? — не ушел из дискуссии. По данным нашего исследования, победители опроса считают, что нужна она рейтинговым агентствам и другим оценивающим организациям (69% ответов), инвесторам и акционерам (49% и 39% соответственно). По мнению самих компаний, сотрудникам и жителям регионов присутствия отчетность нужна в меньшей степени (24% и 4% ответов).

Это очень тревожный результат, который подтверждается опросами последних лет. Рейтинговые агентства и другие оценщики, безусловно, важная часть инфраструктуры рынка, но они не находятся под прямым воздействием экологической и социальной политики компании. Инвесторы и акционеры (в первом случае — инвесторы фондового рынка, во втором — конечные бенефициары) попали в тройку лидеров. Но нужно делать скидку на то, что опрашивался эмитент отчетности, а не сам инвестор. Отношение инвесторов финансового рынка к нефинансовой отчетности нам не совсем понятно. Больших опросов на эту тему нет, а отдельные заявления розничных инвесторов скорее свидетельствуют, что такая отчетность ими не востребована.

В ближайшие годы государство, как омнистейкхолдер, продолжит развивать финансовый рынок и систему отчетности в соответствии с мировой практикой, в том числе делая отчетность строже и стандартнее. Число отчетов будет медленно расти. Компании продолжат опираться на разные стандарты, но национальные требования прочно войдут в практики российских компаний.

Надежда на иностранного инвестора как драйвера нефинансовой отчетности умерла в 2022 году. Государство остается мотивирующим фактором, его действия осторожны и последовательны. Надеяться на розничного инвестора пока не приходится — он пока остается «инвестором Шредингера». Новая надежда следующего сезона сводится к тому, что директора по устойчивому развитию смогут доказать своим акционерами, что работа с ESG-данными даст финансовую отдачу. Ключевая развилка следующих лет — смогут ли все же компании научиться работать с ESG-данными, так же, как они в свое время научились работать с финансовой информацией. От ответа на этот вопрос во многом будет зависеть и вопрос сохранения повестки в целом.