Войти в водочный бизнес нелегко, а выйти — еще сложнее. Чтобы подготовить одну из старейших в России частных водочных компаний к продаже, владелец ГК ОСТ Владимир Пекарев решился доверить ее бывшему главе «Акрихина» Александру Лазуто. Фармацевту удалось излечить ОСТ от семейственности, но борьба с более серьезными недугами только начинается.

|

Наверняка это качество пригодилось менеджеру, когда в мае 2007 года, представляя годовую отчетность, он убеждал представителей инвестбанков, что сумеет снизить долговую нагрузку группы компаний ОСТ более чем в два раза — в 2006 году она приблизилась к критичной черте в 7 EBITDA (долг — 4,8 млрд руб., EBITDA — 683,6 млн руб.). Поверили банкиры Лазуто или нет, сказать трудно, но спустя несколько дней их ждал приятный сюрприз: компания погасила облигационный заем на 1 млрд руб., выпущенный два года назад.

«Честно говоря, аналитики ожидали от ГК ОСТ дефолта по облигациям — никто на рынке не знал, что происходит с холдингом, как распределены доли акционеров, а долговые обязательства только росли,— рассказывает начальник отдела анализа долговых рынков банка „Зенит” Яков Яковлев.— Теперь из классического семейного бизнеса Лазуто пытается создать публичную, прозрачную и понятную компанию западного образца».

Правда, у старожилов действия амбициозного новичка Лазуто, лишь год назад пришедшего в водочный бизнес из фармацевтики, пока вызывают сомнения.

Вполоборота

|

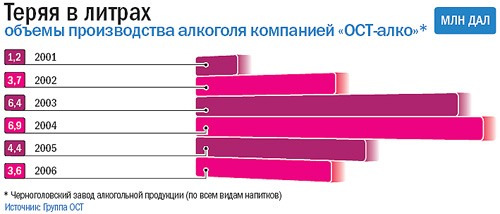

Центральным активом группы являлся ликероводочный завод «ОСТ-алко», с которого, собственно, и начиналась вся группа. Сейчас на него приходится 70% оборота холдинга. Сегодня мощности «ОСТ-алко» загружены только наполовину — завод выпускает 5,5 млн дал водки, хотя рассчитан на 10 млн дал. Компания так и не смогла развить ни одного брэнда федерального уровня. Самая популярная водка — «Богородская» — занимала в 2006 году, по данным «Бизнес Аналитики», седьмое место по продажам, занимая на рынке 2,2% в денежном выражении (еще три года назад — 3%). Другая марка «ОСТ-алко» — «Стольная» — занимает 0,9%, тогда как лидер рынка «Зеленая марка» имеет 6,1%. При этом за пределами Московской области продается лишь одна из десяти бутылок, произведенных «ОСТ-алко».

Ситуация осложняется еще и наличием политического аспекта. В 1998 году Владимир Пекарев был избран депутатом Госдумы от Ногинского района Московской области и остается им до сих пор. Основатель черноголовского холдинга — один из сильнейших водочных лоббистов. С его подачи, например, в 2002 году была введена новая система взимания акцизов, которая, по словам Вадима Дробиза, директора департамента информации Союза участников алкогольного рынка, затруднила «чужакам» доступ на рынок московского региона. Однако по рынку ходят упорные слухи о том, что на ближайших выборах в Госдуму в 2007 году Владимир Пекарев рискует потерять депутатское кресло. Самое время наращивать капитализацию бизнеса, приводить активы в порядок и готовиться к продаже — основатель ОСТ даже наметил IPO группы на 2007 год.

НОУ-ХАУ

Группа компаний ОСТ:

— пригласила из «Акрихина» команду менеджеров во главе с

Александром Лазуто;

— выделила из состава холдинга три ключевых направления: «Алко»,

«Аква», «Дистрибуция»;

— стала развивать продажи в регионах, обмениваясь с конкурентами

дистрибуторскими услугами;

— выводит три новых марки в премиальном и субпремиальном

сегментах.

Революция в Северной Корее

Приводить в порядок подмосковную компанию Владимир Пекарев пригласил экс-разведчика Александра Лазуто, который стал гендиректором ГК ОСТ в августе 2006 года. До этого менеджер возглавлял подмосковный фармацевтический завод «Акрихин», где ему за год удалось увеличить чистую прибыль компании с $2,5 млн до $7 млн. Если в 2005 году контроль над предприятием обошелся Health Tech Corporation в $40 млн, то в мае 2007 года компания была продана польской Polpharma, по оценкам, за $120 млн. «Безусловно, Лазуто поднял компанию на новый уровень, и во многом благодаря ему так подскочила капитализация „Акрихина”»,— считает генеральный директор DSM Group Александр Кузин.

К моменту прихода новой команды у ОСТа наблюдались симпотомы, довольно часто встречающиеся у семейных бизнесов: вытягивание одних подразделений за счет других, забвение маркетинга из-за боязни выкинуть свои деньги на ветер. Инвестбанкиры, с которыми консультировался Пекарев, как один утверждали, что ОСТ не получит и половины той стоимости, на которую ориентировались акционеры.

Вместе с Лазуто из фармацевтики пришли еще семь менеджеров, которые затеяли в ГК ОСТ настоящую революцию. Первым делом они поменяли практически всех директоров (более 20 человек): акционеры и их родственники остались только в совете директоров.

Затем настал черед организационной структуры. Вместо 26 разрозненных компаний со специфическим управлением и разными целями за все стратегические вопросы стала отвечать управляющая компания «Группа ОСТ». По словам одного из конкурентов, до прихода Лазуто в ОСТ царила круговая порука — по договоренности акционеров предприятия перекладывали издержки друг на друга. Например, когда у полиграфического направления падали обороты, тут же поступал заказ на огромную партию этикеток от «ОСТ-алко». Потом этикетки пылились полгода на складе, но полиграфисты показывали рост выручки.

Центром капитализации раньше считалась группа в целом: долгожданные инвесторы должны были заинтересоваться и водкой, и закуской (в состав группы входит даже действующий сельскохозяйственный актив — совхоз имени Чапаева). Лазуто решил разделить холдинг на три самостоятельных центра прибыли, каждый со своей УК. Эти УК занимаются алкоголем, водой и дистрибуцией. Прочие проекты составили четвертое направление. Некоторые компания готовится продать. К примеру, переговоры о продаже «ОСТ-Тары» могут быть завершены уже в июне.

Для каждого из субхолдингов Лазуто составил особую стратегию развития, а премию генеральных директоров привязал к конкретным финансовым результатам. Противниками перетекания денег из одного актива в другой, по замыслу Лазуто, теперь станут сами менеджеры — ведь это ударит по их доходам. Конечно, бизнесы участников группы до сих пор пересекаются, и типография по-прежнему поставляет этикетки «ОСТ-алко». Но теперь ее менеджмент заинтересован в клиентах с рынка и не может рассчитывать на «дружественную» поддержку водочников.

Результат впечатлил самого Лазуто — за 2006 год выручка алкогольного направления выросла с 4,08 млрд до 5,13 млрд руб., безалкогольного — с 1,3 млрд до 2,03 млрд руб., дистрибутивного — с 4,54 млрд до 5,5 млрд руб., а в непрофильных активах — с 1,25 млрд до 1,45 млрд руб.

Теперь гендиректор ОСТ хвастается, что готов продавать активы по отдельности: «Хотите немного водки — пожалуйста, часть водного бизнеса — не вопрос». По его расчетам, заинтересовать инвесторов таким образом гораздо проще, нежели махиной ОСТ целиком.

Неравный обмен

Концепция вывода на продажу компаний, входящих в группу, по отдельности позволит Пекареву диверсифицировать риски — забуксует одна часть холдинга — не страшно: вытянет другая. Однако без удачного размещения акций алкогольного предприятия, центрального в ГК ОСТ, миссию Лазуто вряд ли можно считать успешно выполненной. Именно на этом направлении сейчас сосредоточены усилия нового менеджмента компании.

В начале 2007 года алкогольное направление группы ОСТ увеличило количество своих региональных дистрибуторов в четыре раза — до 130 компаний по всей стране. Для контроля над партнерами директор «ОСТ-алко» Алексей Ершов (один из приглашенных Лазуто менеджеров) нанимает в регионах так называемые торговые команды, которые занимаются мерчендайзингом продукции ОСТ и напрямую договариваются с местными сетями — за дистрибуторами остается продажа алкоголя в несетевую розницу и логистика.

Кроме того, ОСТ решила наладить уникальную для российской водочной отрасли сбытовую модель — обмен дистрибуцией. Весной 2007 года торговый дом ОСТ в Москве начал продажи водки петербургской «Ладоги», а торговый дом «Ладоги» — водки ОСТ в Санкт-Петербурге. «Это уникальная ситуация — мы одновременно расширяем портфель своего дистрибутора, загружаем его работой и проникаем в новые секторы рынка»,— радуется Лазуто.

Сотрудничество с «Ладогой» выглядит логичным. По данным «Бизнес аналитики», в 2006 году «ОСТ-алко» занимала 12% рынка московского региона по стоимости, «Ладога» — 0,4%; в Петербурге и Ленинградской области у ОСТ — 0,04%, у «Ладоги» — 6,2%. «Мы поняли, что имеем не конкурирующие, а дополняющие друг друга брэнды»,— заявил генеральный директор «Ладоги» Вениамин Грабар. Его компания, в отличие от «ОСТ-алко», выпускающей недорогую водку («Богородская» — около 100 руб. за 0,5 литра, «Стольная» --120 руб.), делает ставку на премиальные марки «Царская», «Царская золотая», которые стоят в рознице около 350 руб. за 0,5 литра.

Почему такую модель не применяет никто из российских водочников? От посредника, аффилированного с конкурентом, сложно ожидать одинакового отношения к своим и чужим маркам. «Идея обмена дистрибуциями — это полная ахинея. „Ладога” — это ноль в Москве, а ОСТ — ноль в Питере. Если сложить два ноля, получится все то же пустое место,— убежден один из участников рынка.— В этом бизнесе все строится на личных отношениях продавцов и дистрибуторов: торговым представителям всегда будет выгодно продавать свою водку, а чужой они будут только приторговывать».

Впрочем, на ситуацию можно посмотреть и с другой стороны: «Ладога» — «единица» в Питере, а ОСТ — в Москве. В ассортименте дистрибуторского направления ОСТ уже 30% чужих марок, а сейчас компания готовится заключить соглашение об обмене дистрибуцией с «Синергией», которая будет продавать «Богородскую» и «Стольную» в Нижнем Новгороде и на Дальнем Востоке. «Мы каннибализма марок не боимся: если производитель хочет попасть на полки, он туда все равно попадает, так лучше наши дистрибуторы на этом заработают, чем кто-то другой»,— рассуждает Александр Мечетин, председатель правления ОАО «Синергия».

|

Брэнды на продажу

|

По словам Алексея Ершова, сейчас компания проводит тендеры среди западных агентств на разработку новых продуктов, и только в этом году потратит на их продвижение около $10 млн. Много? «Сейчас все доступные каналы коммуникаций заметно подорожали, и $10 млн на развитие нескольких новых марок и рестайлинг старых — это маловато,— считает коммерческий директор „Русского алкоголя”, создатель „Зеленой марки” Вадим Касьянов.— Если сосредоточиться на одном брэнде, то шансы на успех заметно повышаются». Впрочем, по словам Алексея Ершова, в 2008 году рекламный бюджет компании может возрасти до $30 млн, а это уже серьезная заявка на лидерство.

Как признает сам Лазуто, в алкоголе за последние несколько лет смог «выстрелить» лишь один новый брэнд — «Зеленая марка». Все остальные узнаваемые марки были созданы еще в те времена, когда ограничения на рекламу алкоголя были менее строгими. Обходить запреты в компании решили с помощью BTL — основные бюджеты будут направлены на продвижение в местах продаж. Однако добиться без рекламы в СМИ широкой узнаваемости будет крайне сложно.

|

Завязал с водкой — построй дом

По расчетам гендиректора группы, выход на региональные рынки и запуск новых марок прибавит к выручке завода в 2008 году 50–60%, а переход на МСФО и ювелирная отладка бизнес-процессов позволят надеяться на увеличение стоимости в два-три раза. «К концу 2008 года это должна быть компания, на 80% готовая к IPO или стратегическому партнерству. Оставшиеся 20% — это общеотраслевые риски вроде постоянно изменяющегося законодательства, исправить которые нам не под силу».

Впрочем, болезненное внимание чиновников к алкогольной отрасли (2007 год обещает быть первым спокойным годом после нескольких лет перемен) — не единственный фактор риска. Самое прискорбное — отрасль сокращается. По данным «Бизнес Аналитики», в 2006 году продажи водки в России упали на 3%, а годом ранее — на 2,5%.

В этих условиях активы «ОСТ-алко» могут заинтересовать разве что профильных инвесторов. В сторону российских алкогольных компаний Лазуто даже не смотрит — на глобальном уровне у них такие же проблемы, что и у компании Пекарева. Остаются крупные западные игроки вроде Diageo, Pernod Ricard или Bacardi-Martini, которые давно присматриваются к российскому рынку. Но Diageo уже подписала соглашение о создании СП с инвестиционной компанией А1 (партнеры совместно занимаются дистрибуцией брэндов Diageo в России), Pernod Ricard ведет переговоры о выкупе прав на водку «Столичная», а также разливает собственную водку «Алтай» на одном из предприятий Алтайского края. Только у Bacardi-Martini нет своих водочных марок. В конце прошлого года компания участвовала в переговорах о покупке производителя «Урожай» (брэнд «Парламент»), но воз и ныне там.

А вот с тем, где использовать вырученные от продажи активов ресурсы, у Пекарева проблем нет. Семья Владимира Пекарева успела выкупить несколько десятков гектаров земли в Подмосковье и планирует в течение шести лет построить шесть многоквартирных жилых домов в Подмосковье и два торговых центра в Электростали. По словам Лазуто, через два-три года девелопмент будет приносить компании не меньше денег, чем алкоголь. Что ж, это неплохая прививка от хронических болезней российского алкогольного рынка.