Председатель правления банка «Русский стандарт» Дмитрий Левин считает нормальным, что возглавляемой им организации приходится отвечать за весь сегмент потребительского кредитования.

|

Дмитрий Левин: Бизнесу, связанному с людьми, всегда уделяется особое внимание. Мы к этому готовы: «Русский стандарт» всегда был законопослушным банком, и, надеюсь, в ближайшее время все сомнения в нашей честности и прозрачности будут развеяны.

СФ: То есть «пошумят и разойдутся»?

ДЛ: Для окончательного решения всех проблем, связанных с нашим рынком, необходим понятный закон о потребительском кредитовании, четко определяющий права и обязанности и банков, и клиентов. Он снимет существенную часть вопросов. Я очень надеюсь, что он появится в ближайшее время.

«У нас очень консервативная кредитная

политика»

СФ: Сейчас регулятор, а вместе с ним и рынок

пришли к необходимости отмены скрытых комиссий. «Русский стандарт»

считается одним из пионеров этой практики и чуть ли не ее символом.

Не было ли ошибкой введение продуктов, из-за которых сейчас столько

шума?

ДЛ: Такие же или очень близкие продукты существуют

во всем мире у большинства основных игроков розничного рынка.

СФ: Теперь вам, видимо, придется снизить

эффективную ставку, после того как Центробанк обязал раскрывать

ее?

ДЛ: Раньше на рынке были разночтения: кто-то

указывал ежемесячную ставку, кто-то — удорожание товара… Теперь

принято единое решение — указывать эффективную годовую процентную

ставку. Мы на несколько месяцев раньше установленного Центробанком

срока ввели расчет эффективной процентной ставки в клиентской

документации и пока не наблюдаем отрицательной динамики.

СФ: Как все это отразится на вашем бизнесе?

ДЛ: К сожалению, есть возможность того, что

увеличится число профессиональных неплательщиков — тех, кто

рассуждает так: «Если он смог взять кредит и не заплатить и ему за

это ничего не было, то и я смогу».

СФ: К вопросу о рисках. По рынку ходят слухи,

будто у Хоум кредит энд финанс банка доля просроченной и проблемной

задолженности достигает 15–20%. У вас практически такой же бизнес,

но «Русский стандарт» всем своим видом демонстрирует, как будто все

хорошо…

ДЛ: Я не хотел бы обсуждать другие банки, но

считаю, что у нас не «как будто все хорошо», а действительно все

хорошо. Дело в том, что даже при одинаковой бизнес-модели уровень

рисков в двух банках может быть разным в зависимости от кредитной

политики. У нас она весьма консервативная.

СФ: У вас? И давно?

ДЛ: Так было всегда.

СФ: То есть вся страна уверена, что кредиты у вас

раздают направо и налево, а вы называете это «консервативной

политикой»?

ДЛ: Вы не совсем правильно понимаете этот термин.

Разумеется, у нас есть риски — они всегда есть, в любом бизнесе.

Единственный безрисковый бизнес для банка — держать все в наличных

и никому ничего не давать. Но сейчас у нас накоплена уникальная

статистическая база, позволяющая очень точно оценивать заемщика и,

как следствие, очень точно прогнозировать уровень будущих

рисков.

«Резкое падение маловероятно»

|

ДЛ: Скоринговая формула в принципе не меняется, она всегда одна и та же. Меняются весовые коэффициенты, присваиваемые тем или иным параметрам. А для этого как раз и нужна статистика. Раньше, когда мы еще не накопили достаточно данных, риски было гораздо сложнее контролировать. Сейчас же по большинству кредитных продуктов мы можем прогнозировать риски с точностью до 0,1%. То есть, к примеру, если мы хотим, чтобы риски по конкретному виду кредитов составляли 3%, то можно уверенно сказать, что они останутся в пределах 2,9–3,1%.

СФ: По экспресс-кредитам? То есть вы по паспорту и заполненной со слов клиента анкете за полчаса угадываете, добросовестен ли он, с точностью до 3%?

ДЛ: Дело не в том, три это процента или четыре. Для бизнеса плохо, если риск оказывается больше, чем планировалось. Для каждой модели — свои параметры, свои риски. Мы всегда ориентировались прежде всего на устойчивость бизнеса. И наши риски этой цели соответствуют.

СФ: Не верится, чтобы риски в экспресс-кредитовании были столь низкими и легко просчитываемыми. Вот, например, при межбанковском кредитовании цена кредита напрямую зависит от рисков заемщика. И, насколько мне известно, у «Русского стандарта» была репутация одного из самых «дорогих» заемщиков, иногда привлекавшего кредиты по ставке вдвое-втрое выше рыночной.

ДЛ: Насколько известно мне, при привлечении межбанковских кредитов мы всегда были «в рынке». Впрочем, мы никогда не ориентировались на «межбанк» и сейчас не используем денежный рынок для поддержания текущей ликвидности из-за его невысокой срочности и волатильности. Что касается рисков в отношении потребительского кредитования, то, согласно нашей консолидированной отчетности по МСФО, размер просроченной задолженности сейчас менее 6%.

СФ: Если у вас такие низкие риски, то почему ставки по экспресс-кредитам столь высоки?

ДЛ: Ставки по кредитным продуктам уже близки к западным. А ведь инфляция в России все-таки выше, и ставки должны бы быть больше тамошних. Плавное снижение продолжится. Но резкое падение маловероятно, поскольку оно приведет к разрушению рынка.

ДОСЬЕ

Дмитрий Левин родился в 1965 году в Москве. В 1987 году с отличием окончил Московский финансовый институт и поступил в аспирантуру. Кандидат экономических наук. В 1990 году поступил на работу в Министерство финансов СССР. С 1991 года работал в банковской системе: сначала в Сбербанке СССР, с 1994 по 1997 год — вице-президент, начальник валютного управления Межэкономсбербанка. В 1997–1999 годах — вице-президент, директор департамента операций на рынках капиталов управления финансовых и фондовых операций Межкомбанка. С 1999 года — старший вице-президент, директор департамента межбанковских операций и финансового рынка банка «Русский стандарт». В ноябре 2001 года назначен председателем правления. Женат, имеет четверых детей. Увлекается верховой ездой.

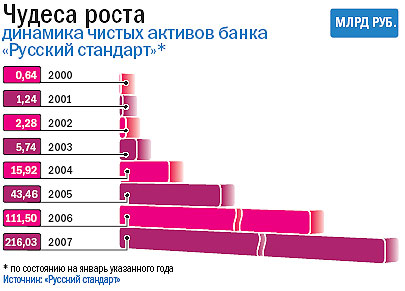

Банк «Русский стандарт» принадлежит Рустаму Тарико, также владеющему одноименной алкогольной компанией. Банк основан в 1999 году. Первым среди российских частных банков предложил кредитные программы для частных лиц и в настоящее время лидирует на рынке потребительского кредитования. По данным banks-rate.ru, на 1 января 2007 года занимал среди российских банков 12-е место по чистым активам (216,03 млрд руб.) и 13-е по размерам собственного капитала (23,01 млрд руб.). По собственным данным, имеет более 20 млн клиентов, объем предоставленных кредитов превышает $10 млрд, выпустил более 14 млн кредитных карт. 21 сентября 2004 года включен в реестр банков--участников системы обязательного страхования вкладов. В конце 2004 года был начат процесс продажи банка французской группе BNP Paribas, но вскоре Тарико расторг сделку.

«Эти деньги вернутся»

СФ: Вы начинали с минимальной сети, но потом резко

изменили стратегию и сейчас каждую неделю открываете несколько

отделений. Почему вы не делали так сразу?

ДЛ: Это часть нашей стратегии развития розничной

сети. Мы начали с сети дистрибуции в магазинах, и до какого-то

времени она нас вполне устраивала. Но когда бизнес достигает

определенного размера, этого становится недостаточно. Сейчас у нас

большой набор продуктов для продажи через отделения. И мы активно

развиваем этот канал продаж и инвестируем в него.

СФ: Но, развивая сеть, вы идете на затраты,

которых в прежней модели бизнеса не было. То есть эффективность

бизнеса снижается?

ДЛ: Нам очевидно, что инвестиции в инфраструктуру

и сеть — инвестиции в будущее. Эти деньги вернутся.

СФ: Потому что банк с сетью можно продать гораздо

дороже, чем банк без сети?

ДЛ: Разумеется, у каждого бизнеса своя цена. И

хотя вопрос о продаже не входит в зону моей компетенции, могу

сказать, что наш долгосрочный бизнес-план рассчитан исключительно

на собственный рост. Иными словами, намерения продавать банк

нет.

СФ: Но в целом продажи российских банков

иностранцам можно рассматривать как нарастающую тенденцию. Как вы

оцениваете перспективы рынка?

ДЛ: Интерес к российским банкам высок. А высокий

интерес означает высокий потенциал рынка. Так что для нас это

только плюс. Ведь это приводит к притоку капитала в страну, росту

ликвидности на рынке и формированию цивилизованной

конкуренции.

Последняя фраза производит впечатление какой-то нейтральной

банальности: мол, ожидается «повышение прозрачности», «выиграет

клиент», «конкуренция стимулирует»… Ну вот какое вам дело до

прозрачности рынка? Выдаете кредиты, отчетность Центробанку

отправляете, с регуляторами стараетесь не ссориться, наличные не

отмываете — и что для вас меняется от того, что какой-нибудь банк

«Бета» стал прозрачнее?

ДЛ: Меняется. Мы прозрачны априори, потому что мы

на виду. Мы уже давно выбрали правила игры, и от них уже никуда не

деться. Если другие выбирают эти правила позже нас, это они тратят

силы и время, а не мы. А главное — чем прозрачнее рынок, тем

меньше поводов сравнивать нас с конкурентами, которые «почти такие

же»: мол, если у них что-то не так, то и у нас тоже. Ведь мы, по

сути, являемся «старшими по отрасли»: где бы, у какого бы банка ни

возникли проблемы, связанные с потребительским кредитованием, с

вопросами все равно придут к нам. Так что для нас лучше, чтобы этих

вопросов было поменьше.

|