Совладельцы сети бутиков для беременных и малышей «Кенгуру» Софья Светлосанова и Жанна Карпинская сумели создать новую нишу на рынке одежды. Однако стремление захватить сразу несколько ценовых и продуктовых сегментов привело к тому, что сеть стала отставать от конкурентов.

|

Но вот проблема: специализированные конкуренты растут гораздо быстрее всеядной «Кенгуру», которая пытается работать на нескольких рынках сразу. В итоге сеть решилась на ребрэндинг. Если раньше она ориентировалась на наиболее состоятельную прослойку среднего класса (доходы покупателей около $2 тыс. на члена семьи), то сейчас превращается в сеть люксовых магазинов, где соответствующий доход составляет от $3–3,5 тыс. Компания сокращает ассортимент демократичных марок одежды в пользу дорогих западных брэндов, а для среднего класса запускает новую сеть, которая, в отличие от «Кенгуру», будет торговать только товарами для беременных. Но в этой нише уже идет жесткая конкурентная борьба, а к «премиуму» присматриваются монстры «детского» рынка.

Джинсы-основатели

Светлосанова и Карпинская познакомились на студенческой скамье

экономфака МГУ. В начале 1990-х они занялись оптовыми поставками

недорогой немецкой косметики и бытовой химии Beromin Chemie.

Предпринимательницы частенько ездили в Германию, и в 1995-м

беременная подруга Жанны попросила привезти из-за рубежа джинсы.

«Мы зашли в немецкий бутичок для беременных и поразились богатству

выбора: специальная одежда, белье, косметика, аксессуары. Ничего

этого в России не было»,— вспоминает Софья Светлосанова. Подруги

быстро организовали закупки в Германии и уже в 1996 году открыли в

Москве небольшой магазин одежды для беременных на 60 кв. м.

«Изначально это был не бизнес, а игрушка,— признается

Светлосанова.— Мы ходили и умилялись: все такое красивое,

необычное». Но вскоре выяснилось, что даже «игрушечный» бизнес

может иметь недетские обороты,— первая партия товара разошлась

буквально за месяц. К 1998 году «Кенгуру» превратилась в небольшую

сеть из трех магазинов в престижных районах Москвы.

Правда, сохранить прежнее узкое позиционирование не удалось. Когда

подруги открыли второй магазин сети, то помимо одежды для будущих

мам начали торговать одеждой для детей, игрушками,

крупногабаритными товарами вроде колясок и кроваток, косметикой,

подгузниками и постельными принадлежностями. «Лояльные клиентки

говорили нам: вот сейчас мы родим, но нам же еще и детей нужно

будет во что-то одевать,— объясняет расширение ассортимента Софья

Светлосанова.— Женщина носила нашу одежду полгода, а потом мы ее

теряли как клиента». Терять клиентов не хотелось, да и соблазн

нарастить продажи был велик. Сейчас детские товары приносят 60%

оборота «Кенгуру», но как раз в этом сегменте сеть испытывает

наиболее жесткий прессинг конкурентов.

ДОСЬЕ

Первый магазин для беременных Софья Светлосанова и Жанна Карпинская создали в 1996 году. Вскоре на полках «Кенгуру» появилась также детская одежда (30% ассортимента), крупногабаритные товары вроде колясок и кроваток (20%) и аксессуары. Если первый магазин сети имел всего 60 кв. м торговой площади, то сейчас их средняя площадь составляет около 300 кв. м. Впрочем, в «Кенгуру» планируют довести ее до 500 кв. м, чтобы разместить в магазинах зоны для отдыха детей и их мам. Оборот сети по итогам прошлого года, по данным компании, достиг $29,5 млн. Новый формат магазинов, которые планируют запустить Светлосанова и Карпинская параллельно с сетью «Кенгуру», предполагает создание торговых точек, специализирующихся на одежде, белье и косметике для молодых беременных женщин в более низком ценовом сегменте, нежели «Кенгуру».

НОУ-ХАУ

Сеть «Кенгуру»:

— создала новый тип магазина, где сочетаются товары для детей и

будущих мам;

— собирается выходить в премиальный ценовой сегмент;

— запускает новую демократичную сеть для молодых мам.

РЫНОК

В 2006 году, по оценкам ИК «Финам», будущие мамы потратили на одежду $600–700 млн. Несмотря на довольно скромные объемы рынка, на нем присутствует довольно много сетей: «Кенгуру», Sweet Mama, Mothercare, «Юнионстар», NewForm, «Ноль плюс» и др. На российских производителей (те же «Юнионстар», Sweet Mama, а также «Арлена» и пр.) приходится всего 20% производства, еще примерно столько же импортируется из Европы, а 60% — из Китая. Сегмент детских товаров гораздо более емкий — $6–7 млрд. Однако и на нем конкуренция достаточно жесткая. К примеру, только в премиальном секторе «Кенгуру» соседствует с такими специализированными сетями, как Daniel, «Нежный возраст», «Винни». Не добавляет привлекательности рынку и современная демографическая ситуация: по словам главы Росстата Владимира Соколина, в 1986–1987 годах в стране наблюдался демографический рост, и сейчас это поколение достигло репродуктивного возраста. Но к началу 1990-х обозначился спад рождаемости, а значит, к 2010–2020 годам женщин репродуктивного возраста будет меньше, что приведет к снижению спроса на товары для беременных и детей.

Шампунь для компьютерщиков

Кризис 1998 года ударил по основному бизнесу предпринимательниц —

оптовым продажам бытовой химии. Доллар подорожал, и демократичная

немецкая продукция внезапно переместилась в верхний ценовой

сегмент. Светлосанова и Карпинская решили запустить собственное

производство — сделать ставку на детский ритейл они еще не

решались. Уже в феврале 1999 года предпринимательницы купили за 130

тыс. немецких марок автоматизированную линию розлива шампуня и

запустили в Подмосковье небольшой заводик «Ароматерра». Подруги

начали выпускать шампунь, а с 2000 года и серию косметических

кремов под «экологичной» маркой «Доктор Травкин». Она хорошо пошла

сначала в небольших региональных сетях, а затем удалось попасть в

«Пятерочку» и «Патэрсон».

К 2004 году оборот завода уже уступал розничной торговле и

составлял около $8 млн. К тому же доходность производства была ниже

в несколько раз — по экспертным оценкам, рентабельность детского

ритейла в те годы составляла 20%, да и сейчас колеблется в пределах

10–15%. «Когда играешь на одном поле с Procter & Gamble, нужно

либо продавать производство, либо интенсивно развивать. Проще было

продать»,— рассказывает Светлосанова. Подробностей сделки она не

раскрывает, говорит лишь, что завод ушел не крупным игрокам этого

рынка, а «просто людям из компьютерной сферы». Вырученные деньги

пошли на открытие «Кенгуру» в регионах — Омске, Екатеринбурге,

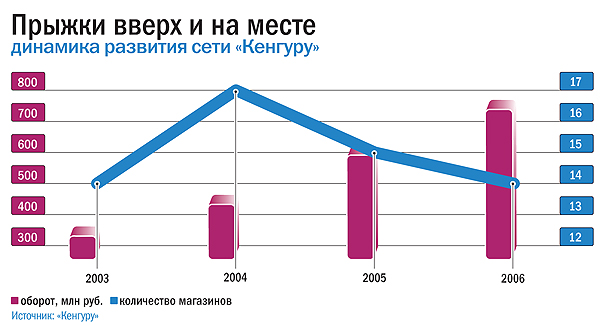

Красноярске. В 2004 году количество магазинов сети достигло

17.

Тем не менее средств от продажи завода хватило ненадолго — оборот

«Кенгуру» за прошлый год вырос всего на 23,5%, до $29,5 млн (по

оценке ИК «Финам», это среднерыночные темпы), а количество

магазинов даже сократилось до 14. По словам Светлосановой, сеть

отказалась от самых первых маленьких магазинчиков: они не

соответствовали общей концепции сети (сейчас средняя площадь ее

торговых точек около 300 кв. м, ассортимент — около 4 тыс.

наименований). А первые магазины не дотягивали до 100 кв. м и

предлагали урезанный в полтора-два раза ассортимент.

|

Сокращение числа магазинов не самая большая проблема «Кенгуру». Сеть попыталась объять необъятное — развиваться в сегментах middle и luxe. Это привело к размыванию ценового позиционирования.

Еще в 2000 году предпринимательницы решили открыть собственное производство одежды среднего ценового уровня Mammy Size. Появление в ассортименте отечественной продукции было рискованным нововведением. «Очень странный шаг. Магазины „Кенгуру” стоят в отличных местах, в ассортименте преобладают дорогие импортные брэнды, а тут появляется Mammy Size какой-то,— говорит управляющий партнер сети Sweet Mama Виктор Галкин.— Им нужно было запускать что-нибудь премиальное, вроде „MammyЮдашкин” или „MammyЦигаль”. Тогда бы дело пошло».

Алексей Зуев, владелец сети товаров для детей «Кораблик», также не понимает маркетинговую концепцию «Кенгуру». «Это бутик для богатых? Нет — здесь есть демократичные марки одежды и игрушек. Правда, по самым высоким в городе ценам. За хорошее обслуживание и дорогие арендованные метры нужно платить? Согласен, но зачем смешивать премиальные и демократичные брэнды?» — недоумевает он.

Ценовая универсальность «Кенгуру» играла сети на руку, пока российский рынок детских товаров сам находился в «детском» возрасте. Между тем в Москве одна за другой появились премиальные сети — «Нежный возраст», Daniel и другие. И это только начало. Как рассказал источник СФ в сети «Детский мир», лидер рынка готовится запустить в нынешнем году первый детский магазин класса премиум. Не исключено, что из пилотного проекта может вылиться новая премиальная сеть для будущих мам и малышей.

Эти сети перебивают у «Кенгуру» самых обеспеченных клиентов. А на покупателей из среднего класса претендуют более дешевые сети детских товаров — «Детский мир», «Банана-мама», «Кораблик».

Выслушай женщину

Хотя большую часть доходов «Кенгуру» Кенгуру» зарабатывает на

товарах для детей, ключевым для себя Светлосанова и Карпинская

по-прежнему считают рынок одежды для беременных. Ведь

покупательницы, ставшие мамами, приобретают товары для детей. Но и

в этом родном для «Кенгуру» сегменте конкуренция заметно

усилилась.

«В конце 1990-х на рынке одежды для беременных кроме „Кенгуру” и не

было никого,— вспоминает директор компании по производству одежды

для полных и беременных „Арлена” Елена

Годунова.— Сейчас появилось множество небольших сетей,

где продается одежда для беременных и малышей. У нас есть закупщики

из таких маленьких городов, о существовании которых я раньше и не

знала».

Крупнейшую в стране сеть, специализирующуюся только на товарах для

беременных дам,— Sweet Mama — создали мужчины. В 1997 году у

предпринимателя Виктора Галкина забеременела жена, и он с

удивлением обнаружил существование практически пустого (два

магазина «Кенгуру» не в счет) рынка одежды для беременных. В 1999-м

он с партнером Алексеем

Петровымрешил

организовать в России производство и оптово-розничные продажи

одежды для будущих мам.

Предприниматели выстраивали свой бизнес с точностью до наоборот.

Они сделали ставку на демократичный сегмент — средний чек в Sweet

Mama сейчас 2–3 тыс. руб. (в «Кенгуру» — 6 тыс.). Отказались от

конкуренции с детскими сетями, сконцентрировавшись только на

товарах для беременных женщин. Они не ограничились розницей, а

стали развивать также и оптовое направление и создали сеть

франчайзи, которые закупают одежду только у Sweet Mama. Наконец,

занимаются небольшими форматами по 70–90 кв. м — доход с

квадратного метра таких магазинов выше и затраты на аренду проще

отбить.

Итого 120 магазинов по всей стране, из которых 80% принадлежат

франчайзи. Галкин признает, что обойти «Кенгуру» пока не удалось,

хотя выручка сети растет на 30% в год. Почти в полтора раза

быстрее, чем у «Кенгуру».

Впрочем, в «Кенгуру» убеждены, что Sweet Mama конкурирует с ними

лишь по линии Mammy Size, но не по иностранным брэндам. «Если

женщина одевалась до беременности в Armani или Dolce & Gabbana,

то в Sweet Mama она не пойдет. В этой сети продается хорошая,

добротная, но не особо модная одежда. В „Кенгуру” же есть люксовые

брэнды»,— говорит Светлосанова.

Однако если эта женщина предпочитает демократичные марки для

среднего класса — Mango, Benetton и прочие, то выбор у нее будет

достаточно богатым. Кроме Sweet Mama есть сети Mothercare,

«Юнионстар», NewForm, «Ноль плюс» и другие — в экономичном и

среднем сегментах рынка одежды для беременных уже не протолкнуться.

Секрет его привлекательности прост. Все дело в высокой наценке,

которая даже в среднем сегменте доходит до 100–150%.

|

«Кенгуру» готовится к прыжку

Дабы избежать конкуренции со Sweet Mama, Mothercare и другими

сетями, в «Кенгуру» и затеяли ребрэндинг. Его цель — не только

новый стиль магазинов, но и новая бизнес-концепция.

В компании решили сократить марки среднеценового сегмента в пользу

премиальной одежды. В ассортименте появились дорогие западные

брэнды — Pietro Brunelli, Sara, La Robe Bleue, Arabella. Марки для

будущих мам плохо известны в России, но, к примеру, Pietro Brunelli

— самый дорогой брэнд в сегменте «беременной» одежды в мире. Для

малышей в «Кенгуру» начали продавать детские линейки дорогих

взрослых брэндов — Kenzo, Dolce & Gabbana, Escada, Moschino,

GF Ferre и др.

«Чем больше престижных брэндов мы вводим в ассортимент, тем сильнее

становится недоумение наших покупателей,— рассказывает Софья

Светлосанова.— Обеспеченные люди не понимают, почему им предлагают

дорогие брэнды в несоответствующем интерьере».

Поэтому Светлосанова хочет обновить внешний вид магазинов и

увеличить их площадь до 600 кв. м за счет аренды прилегающих

площадей (то есть магазинов, находящихся рядом с уже действующими

«Кенгуру»), открытия новых точек в обновленном формате. Очевидно,

что договориться с соседями будет непросто, так что большую часть

магазинов придется закрывать и переносить на новые площади. При

этом ассортимент новых точек значительно не вырастет — на

«дополнительных» метрах разместятся игровые зоны для детей и зоны

отдыха для их мам.

Конкуренты инициативу «Кенгуру» по выходу в премиум одобряют. «У

сети появится более четкое позиционирование. А потолка по ценам в

Москве практически нет»,— считает Виктор Галкин. «Одежда для

беременных — один из немногих товаров, где цена не является самым

значительным фактором при выборе»,— добавляет Елена

Годунова.

Но без свободных средств застолбить премиальный рынок вряд ли

получится. По словам Светлосановой, оптимальным вариантом могло бы

стать привлечение портфельного инвестора. Конкретных

договоренностей с инвесторами у предпринимательниц пока нет, но

эксперты считают, что это вполне реально. «Сеть одежды для

беременных и детей — это интересная история,— говорит

вице-президент Aquila Capital Group Александр

Свинов.— Конечно, фонды предпочитают инвестировать в

компании с оборотом не менее $100 млн в год, но главное — это

быстрый рост и четкое понимание, как владельцы будут развивать

сеть».

Сегмент, в который хочет скакнуть «Кенгуру», относительно свободен,

но невелик. Так, по оценке аналитика ИК «Финам» Сергея

Фильченкова, объем рынка одежды для беременных составляет

около $600–700 млн, а доля премиального сегмента не превышает 10%.

И растет этот сегмент всего на 5% в год, тогда как весь рынок

одежды для беременных — на 20%. Получается, что пространства для

роста у «Кенгуру» в сегменте женской одежды не так уж много. Как

признает Софья Светлосанова, один магазин целиком покрывает спрос в

региональном городе-миллионнике, а таких городов в России всего 11.

По словам Виктора Галкина, в городах с населением 200–500 тыс.

жителей даже Sweet Mama считается дорогим магазином, а новый формат

«Кенгуру» там явно не приживется.

Определившись с ценовой нишей «Кенгуру», Софья Светлосанова и Жанна

Карпинская не собираются сдавать растущий демократичный сегмент без

боя. Они решились запустить еще одну уже специализированную сеть

одежды для «динамичных, модных и дерзких беременных девушек» в

среднем ценовом сегменте. Если «Кенгуру» будет приносить

предпринимательницам основную прибыль, то новая сеть может стать

драйвером роста их бизнеса — уже до конца года компания планирует

открыть два магазина. Правда, запрыгнуть в эту нишу так же лихо,

как «Кенгуру» в конце 1990-х, у новой сети вряд ли получится —

ведь там ее уже ждут многочисленные конкуренты.