«Секрет фирмы» подвел итоги очередного рейтинга «Лучшие публичные компании». Дорожающее сырье, контракты с западными производителями и богатые владельцы помогли нашим победителям остаться привлекательными для инвесторов в бурном море фондового рынка — 2007. Текст: Владислав Коваленко

|

«Рынок 2007 года был скорее рынком быков, чем медведей, хотя медведям долгое время удавалось одерживать победы в нефтегазовом секторе, а после бурного роста в начале года сильно снизились и котировки РАО ЕЭС,— говорит Павел Дерябин, начальник управления консультационного обслуживания ИК „Ист Кэпитал“.— В прежние годы рынок рос, поскольку был недооценен по сравнению с рынком развивающихся стран. Теперь же многие компании оценены адекватно, и часто их котировки меняются в рамках общемировых тенденций».

По словам Александра Потавина, заместителя начальника аналитического управления компании «Антанта капитал», весеннее снижение биржевых индексов было вызвано обвалом котировок на Шанхайской бирже, а августовская коррекция — кризисом на мировых рынках капитала в связи с обвалом рынка производных ипотечных ценных бумаг в США.

При таком раскладе российским компаниям, представленным на фондовом рынке, оказалось нелегко нарастить или хотя бы сохранить капитализацию. 30 компаний из 93, участвовавших в нашем исследовании, с 9 января по 31 октября показали отрицательный прирост. Этой напасти не избежали даже фирмы, занявшие верхние строчки рейтинга,— так, акции «Иркута» к концу октября стоили на 11% дешевле, чем в начале года. Правда, остальные лидеры продемонстрировали неплохой прирост: например, бумаги «Уралкалия» подорожали втрое. У каждого из них были на то свои причины.

|

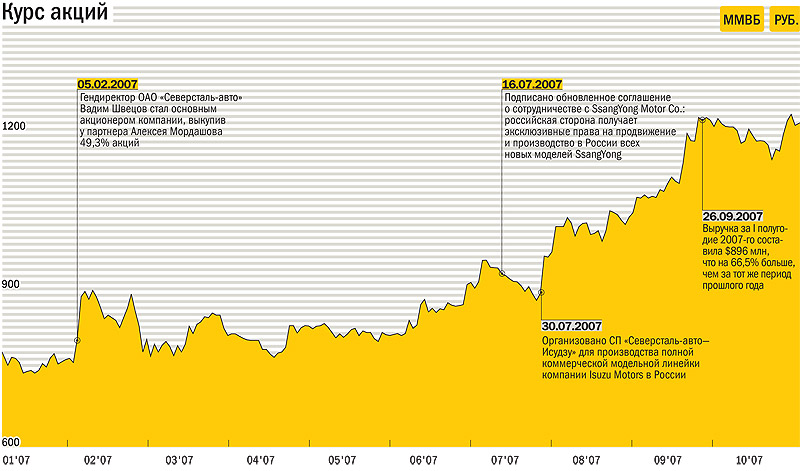

Сменив в самом начале года основного владельца, «Северсталь-авто» обросла новыми проектами и улучшила финансовые показатели. Текст: Павел Куликов

Для «Северсталь-авто» год начался с позитивного, как сразу показалось аналитикам, известия. В начале февраля основной владелец «Северсталь-авто» Алексей Мордашов продал свой пакет 49,3% акций генеральному директору компании Вадиму Швецову. Благодаря этому последний стал владельцем контрольного пакета — до совершения сделки ему уже принадлежало 8,7% акций «Северсталь-авто». По собственному признанию Швецова, от автомобилей у него настоящий драйв, вроде того, который Мордашов испытывает к металлургии.

По словам старшего аналитика по финансовым рынкам ИК «Профиткапитал» Дмитрия Зеленцова, в «Северсталь-авто» имел место типичный пример management buy-out. Менеджмент получил контроль над компанией и теперь прямо заинтересован в улучшении ее финансовых показателей.

|

По большому счету Вадим Швецов закладывал фундамент нынешних успехов еще с 2001 года, когда возглавил «Северсталь-авто» — компанию, в которую Алексей Мордашов объединил убыточные УАЗ и ЗМЗ. Уже по итогам 2004 года она показала рентабельность по EBITDA 14,6% — на уровне мирового показателя Toyota Motor, чью систему менеджмента качества взял на вооружение Швецов.

Он же организовал на предприятиях «Северсталь-авто» сборку и дистрибуцию иномарок по лицензии, сделав ставку на корейские внедорожники SsangYong: в 2005 году на заводе ЗМА было начато производство моделей Kyron и Rexton. А в 2006-м «Северсталь-авто» смогла продать 4 тыс. этих внедорожников и заняла неплохие позиции в своем сегменте.

Сотрудничество с корейцами продолжилось и в текущем году. В конце января «Северсталь-авто» объявила о начале производства третьей по счету модели SsangYong — компактного внедорожника Actyon, мировая премьера которого состоялась на Московском автосалоне в 2006 году.

Вообще, после смены основного владельца компания стала развивать партнерство с иностранцами с еще большим рвением. В июле 2007 года «Северсталь-авто» и Isuzu создали совместное предприятие, где доля российской компании составила 66%. Завод заработает уже в первом полугодии 2008 года в особой экономической зоне «Алабуга» в Елабуге и будет выпускать дизельные двигатели и полную линейку коммерческих автомобилей японской марки. Мощности нового СП составят 25 тыс. машин в год.

На этом в компании не остановились: в декабре 2007-го на заводе в Елабуге началась сборка модели Fiat Ducato. До этого две другие марки итальянского автоконцерна — Doblo и Albea — уже производились на ЗМА. Осенью Вадим Швецов сообщил, что рассматривает возможность производства новых грузовых иномарок на заводе УАЗ, но не уточнил, каких именно.

Стремление увеличить объемы автопроизводства Швецову диктуют не только амбиции, но и практическая необходимость. По словам аналитика ИК «Проспект» Дмитрия Кипы, благополучие «Северсталь-авто» до сих пор зависит от поставок ее двигателей заводу ГАЗ, который постоянно снижает объемы закупок. Решение этой проблемы Швецов, кажется, нашел: «Северсталь-авто» будет оснащать своими двигателями свои же автомобили.

Теперь, чтобы по максимуму обеспечить сбыт автомобилей, компания активно развивает собственную дилерскую сеть. В середине 2007 года Швецов принял на должность директора по маркетингу Валерия Тараканова. Долгое время тот занимал аналогичный пост в компании «Автоспеццентр», которая была лидером в продажах марки Audi в России.

«Если компании удастся реализовать все свои проекты в срок, то она и дальше сможет поддерживать высокие темпы роста»,— считает аналитик ИК «Совлинк» Игорь Краевский. Но удержать прежние успехи будет непросто: темпы роста на российском автомобильном рынке замедляются, конкуренция становится все более жесткой. И хотя автомобили «Северсталь-авто» пользуются стабильным спросом, главную угрозу для компании представляют иностранные автоконцерны, размещающие свои производства в России.

|

|

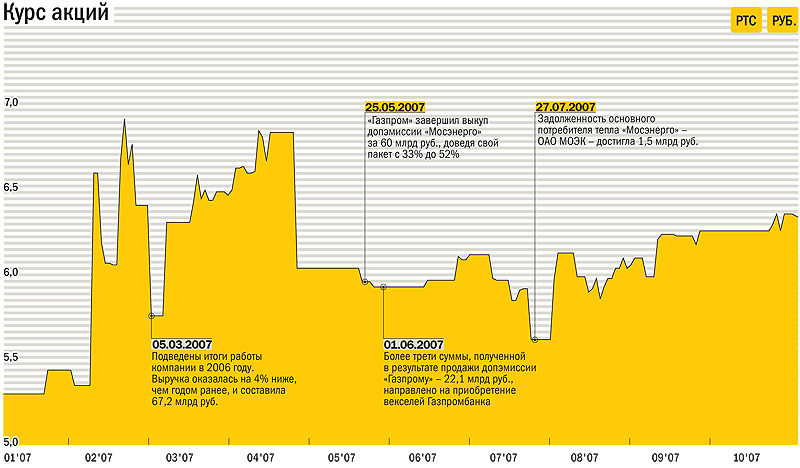

«Мосэнерго» оказалось в самом выгодном положении по сравнению с другими бывшими «дочками» РАО «ЕЭС России». Мало того что оно контролирует более двух третей энергетического рынка московского региона, так ему еще достался богатый инвестор в лице «Газпрома». Текст: Владислав Коваленко

География бизнеса и состав акционеров — и награда, и наказание для «Мосэнерго». Такой вот парадокс.

В 2007 году Москва и Московская область, по оценкам аналитика по электроэнергетике ИК «Проспект» Романа Габбасова, «сожгут» электричества и тепла соответственно на $2,12 млрд и $2,15 млрд. И более двух третей из этих денег получит «Мосэнерго». При этом, считает аналитик, до 2010 года аппетиты московского региона будут расти на 4–5% ежегодно. Так что платежеспособный спрос на «товар» этой местной естественной монополии гарантирован.

Географическое положение стало также причиной перехода «Мосэнерго» под контроль другой естественной госмонополии — «Газпрома». В конце мая 2007 года он выкупил за 60 млрд руб. допэмиссию московской компании, получив в итоге 52% акций.

|

«По официальной версии, „Газпром“, устанавливая контроль над

„Мосэнерго“, одним из крупнейших потребителей его газа, хочет

получать дополнительный заработок на продажах электроэнергии, то

есть работать „по всей цепочке создания добавленной стоимости, от

скважины до потребителя“,— цитирует аналитик „Совлинка“ Екатерина

Трипотень председателя совета директоров „Газпрома“ Дмитрия

Медведева.— Мне кажется, истинная причина лежит в политической

плоскости. Разве могли российские власти отдать контроль над

компанией, обеспечивающей электроэнергией всю столицу РФ, в руки

каким-либо другим „частным“ инвесторам?»

Помимо официально-коммерческой и неофициально-политической причин,

которые могли побудить «Газпром» заняться московской энергетикой,

есть и третья — неофициально-коммерческая. «Цель „Газпрома“ в

„Мосэнерго“ — оптимизировать и в конечном итоге уменьшить

потребление газа („Мосэнерго“ — крупнейший в России потребитель),

чтобы продать освободившиеся „излишки“ в Европу по цене в три раза

выше внутренней»,— говорится в сентябрьском отчете ИК «Антанта

капитал», посвященном «Мосэнерго».

По словам источника СФ, знакомого с ситуацией, резервы для

сокращения имеются: «Мощности большинства московских котельных,

принадлежащих МОЭК, отчасти дублируют ТЭЦ „Мосэнерго“, в результате

и котельные, и ТЭЦ работают неэффективно». Остановка «дублеров»

МОЭК, по оценкам эксперта, высвободит около 2 млрд кубометров газа

— это почти десятая часть газа, сожженного «Мосэнерго» в 2007 году.

И $500 млн в выручке газового монополиста, исходя из сегодняшних

международных цен на голубое топливо.

Каковы бы ни были причины, по которым «Газпром» включил в свои

владения «Мосэнерго», богатый инвестор явно пошел компании на

пользу. На сегодняшний день «Мосэнерго» реализует самую масштабную

в России инвестпрограмму. Сейчас в стадии строительства шесть

энергоблоков общей стоимостью 55 млрд руб. По словам представителей

компании, помимо газпромовских денег финансирование строительства

будет вестись на заемные средства, а также на средства частных

инвесторов (форма инвестирования не разглашается). Всего к 2011

году «Мосэнерго» планирует построить 11 новых энергоблоков, первый

из них введен в эксплуатацию 22 ноября этого года.

Впрочем, московский регион — ноша не только почетная, но и тяжелая.

Среди рисков, которым подвержена компания, Екатерина Трипотень

называет ту же высокую политизированность региона: «Одна авария,

отключение района столицы — и руководство компании отправится в

отставку, что негативно скажется на курсе акций». Действительно,

веерные отключения электричества в мае 2005-го стоили должности

тогдашнему гендиректору «Мосэнерго» Аркадию Евстафьеву.

Пока история «Мосэнерго» складывается более или менее гладко, но

2008 год может внести коррективы. В начале декабря столичный мэр

Юрий Лужков договорился с председателем правления РАО ЕЭС Анатолием

Чубайсом о том, что правительство Москвы получит блокпакет главного

московского энергопроизводителя (сейчас Москва контролирует 5,4%

акций «Мосэнерго»). Учитывая давнюю войну московского правительства

с «Газпромом» по поводу других столичных энергетических активов,

такое соседство может оказаться взрывоопасным.

|

|

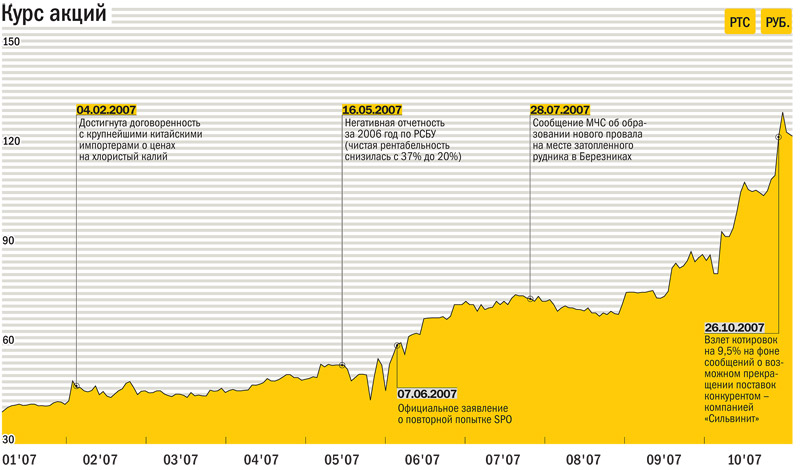

С начала этого года акции «Уралкалия» подорожали на 180% — феноменальный показатель на фоне неудач, преследовавших крупнейшего производителя калийных удобрений в России в 2006 году. Текст: Юлиана Петрова

Поистине неприятности преходящи, а спрос на калийные удобрения

вечен. Рост цен на хлористый калий в мире, порожденный ограниченным

предложением со стороны крупнейших мировых поставщиков, с начала

года составил 75% — этого с лихвой хватило, чтобы инвесторы забыли

о бедах, преследовавших «Уралкалий» в 2006-м.

Напомним, что ценовые войны с крупнейшими потребителями из Индии и

Китая в первом полугодии 2006 года, а также авария на руднике

БКРУ-1 в Березниках в прошлом октябре привели к падению

производства на 20%. По итогам 2006-го выручка снизилась на 6%, а

чистая рентабельность — с 37% до 20%. На этом фоне несостоявшееся

размещение акций на бирже кажется пустяком. Бумаги «Уралкалия» в

прошлом октябре рухнули.

|

Компания не стала повторять ошибок прошлого и затягивать переговоры с потребителями из Юго-Восточной Азии, Китая и Бразилии. Уже в начале февраля БКК (сбытовая «дочка» «Уралкалия», которой производитель владеет на паритетных началах с «Беларуськалием») договорилась с основными потребителями из Китая о поставках удобрений по повышенным ценам (+17% для Китая, +24% для Бразилии и +24% для Юго-Восточной Азии). А в июле-августе БКК условилась об очередном повышении цен (в среднем на 20%) с ключевыми потребителями.

Наконец, «Уралкалий» серьезно взялся за издержки, снизив основные затраты на добычу и транспортировку на 25% и 40% соответственно. Вся эта «работа над ошибками» немедленно отразилась на финансовых показателях первого полугодия. Выручка по МСФО выросла на 56%, до $512 млн, а чистая прибыль практически удвоилась.

Кроме того, не было бы счастья, да несчастье помогло — чужое. Мировой рынок калийных удобрений контролируется несколькими крупными поставщиками, поэтому если у одной из компаний снижается производство, то сразу взлетают и цены на удобрения, и котировки акций у всех остальных производителей. Например, котировки «Уралкалия» подскочили после январской аварии на шахте в Канаде, принадлежащей компании Mosaic, а также после октябрьского форс-мажора у второго по величине отечественного калийщика «Сильвинита». Из-за затопления железнодорожной ветки на руднике «Сильвинит» собирался прекратить поставки с ноября, и акции «Уралкалия» сразу же прибавили в цене 9,5%.

Словом, все складывалось настолько хорошо, что в октябре 2007-го Дмитрий Рыболовлев, основной владелец «Уралкалия», рискнул повторить попытку размещения акций на бирже, не удавшуюся в прошлом году. И тоже учел прошлые ошибки — не стал запрашивать за акции больше их текущей биржевой цены. Напомним, что именно чрезмерные ценовые притязания владельцев «Уралкалия» стали причиной провала первой попытки SPO в конце прошлого года. В этот раз размещение принесло Рыболовлеву больше $1 млрд и оказалось одним из лучших в России, вспоминает аналитик «Центринвеста» Андрей Царук. Бумаги были проданы по верхней планке ценового диапазона, причем книга заявок была переподписана 25 раз. Неудовлетворенный спрос на «Уралкалий» привел к взрывообразному росту котировок после SPO (см. график). И в 2008–2009 годах бумаги будут только дорожать вслед за прогнозируемым ростом цен на калийные удобрения в мире. Правда, аналитик БК «Открытие» Кирилл Таченников уверен, что акции «Уралкалия» уже исчерпали резервы роста: «Компания переоценена и торгуется даже дороже зарубежных аналогов, таких как Arab Potash или Israel Chemicals. Расти дальше некуда».

|

|

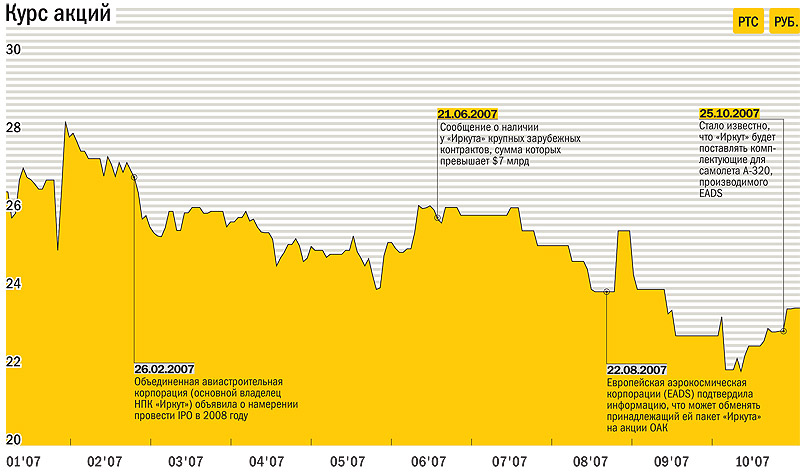

Несмотря на то что научно-производственная корпорация «Иркут» демонстрирует хорошую динамику, она мало интересна для инвесторов. Текст: Дмитрий Крюков

Портфель зарубежных заказов НПК «Иркут» в конце 2006 года

оценивался в $4,5 млрд. С того времени он вырос в полтора раза и

превысил $7 млрд. Сегодня корпорация может похвалиться твердыми

контрактами на 242 многофункциональных истребителя Су-30 МКИ,

которые особенно востребованы на рынках развивающихся стран —

Индии, Малайзии, Алжира. По словам президента «Иркута» Олега

Демченко, это значит, что производственные мощности предприятия

загружены вплоть до 2012 года.

Более того, недавно Объединенная авиастроительная корпорация (ОАК),

владеющая 50,09% акций «Иркута», поручила ему создание

пассажирского «магистрального самолета XXI века», или МС-21.

Проект, на разработку которого уйдет $1,2–1,3 млрд, является не

менее амбициозным, чем нашумевший Sukhoi Superjet 100, который

продвигался властями не иначе как самолет, призванный возродить

отечественную гражданскую авиацию.

|

Казалось бы, такой факт не может не радовать акционеров. Однако, несмотря на увеличение портфеля заказов и хорошие перспективы бизнеса, котировки «Иркута» за год упали на 11,25%. 30 октября 2007 года за акцию давали 23,52 руб., тогда как еще в начале года — 26,5 руб.

Впрочем, снижение инвестиционной привлекательности компании началось еще осенью 2006 года. Именно тогда независимая аудиторская компания Deloitte & Touche выяснила стоимость ОАК. Госкорпорация, которая должна была объединить почти 20 ведущих авиастроительных предприятий России, была оценена в $4,5 млрд. При этом наиболее прибыльный ее актив «Иркут» — всего в $940 млн. Для сравнения: тот же холдинг «Сухой» потянул на целых $2 млрд.

Столь неожиданный результат объяснялся просто: незадолго до этого власти объявили о намерении дополнительно инвестировать в авиапром. Таким образом, подконтрольный государству «Сухой» оказался сильно переоценен по отношению к «Иркуту», в котором 88% акций принадлежали частным структурам. Кстати, последние рассчитывали, что при слиянии с ОАК получат за свои пакеты не менее 30–40% госкорпорации. В действительности же топ-менеджеры «Иркута» обменяли свои акции по курсу четыре к одному: 38,2% акций на 9,9% ОАК. Другой влиятельный акционер, европейский аэрокосмический концерн EADS, в августе 2007 года официально признал, что может обменять свои 10% в «Иркуте» на 2–2,5% акций ОАК.

Впрочем, в своих решениях EADS вынужден ориентироваться скорее не на экономическую выгоду, а на политическую установку. А топ-менеджеры «Иркута» получили за невыгодный обмен неплохие отступные. Например, бывший глава и совладелец авиастроительной компании Алексей Федоров занял пост президента ОАК. Но на какую выгоду могут рассчитывать остальные частные инвесторы?

«Оценка происходит не с точки зрения миноритарных акционеров „Иркута“, а с точки зрения государства,— отмечает аналитик ИК „Брокеркредитсервис“ Севастьян Козицын.— Стратегически это верно, если вспомнить атаки рейдеров на предприятия оборонного комплекса. Но отношение к сектору и непосредственно к „Иркуту“, который всегда являлся наиболее прозрачной и понятной для инвесторов компанией, в результате всего этого стало очень настороженным».

В течение ближайших двух лет ОАК планирует провести IPO, а перед тем перейти с «Иркутом» на единую акцию. Поэтому уже до конца 2007-го держателям миноритарных пакетов будет сделана оферта: продать свои акции по средневзвешенной цене за последние шесть месяцев или обменять с 15–20-процентным бонусом на акции ОАК. Учитывая конъюнктуру сделки, вряд ли этот бонус позволит частным инвесторам заработать. Скорее он призван минимизировать их потери. Впрочем, как отмечают аналитики, все, кто раньше вкладывался в акции «Иркута» в надежде на быструю прибыль от бурно растущего российского оружейного экспорта, уже избавились от своих бумаг.

|

|

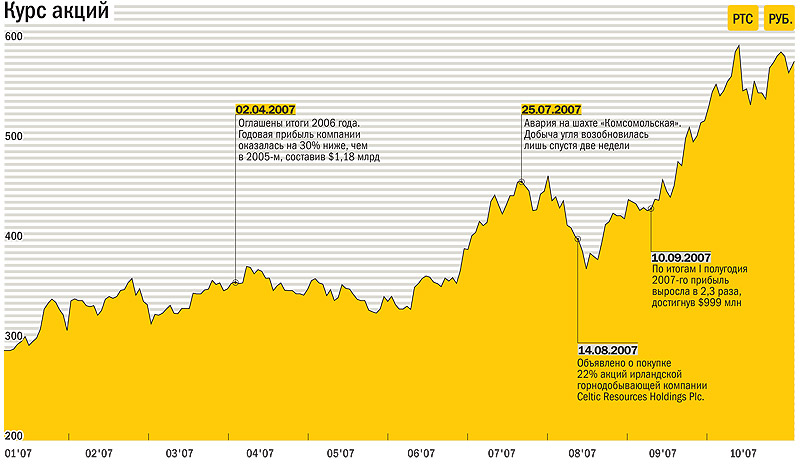

«Северсталь» разочаровала инвесторов результатами 2006 года, да и начало 2007-го выдалось не слишком удачным: после срыва сделки с Arcelor аналитики не ждали от компании многого. Но во втором полугодии она полностью наверстала упущенное. Текст: Даниил Желобанов

Для компании 2007 год начался не слишком удачно. По итогам

2006-го прибыль упала на треть — до $1,18 млрд. Рынок впал в

растерянность: рентабельность «Северстали» оказалась самой низкой

среди российских конкурентов — 9,5%, и даже с учетом амортизации

всего 11%. Тогда как, например, у «Евраза» последний показатель

оценивался в 15%.

Снижение показателей компании было вполне прогнозируемым:

«Северсталь» готовилась к слиянию с Arcelor, в связи с чем в 2006

году консолидировала горнодобывающие активы на $4,8 млрд, что и

привело к их переоценке в соответствии с требованиями МСФО.

Основной акционер и глава «Северстали» Алексей Мордашов также

напомнил об обширной программе модернизации ее головного

предприятия — Череповецкого металлургического комбината.

Но сделка с Arcelor не состоялась. Не добавила определенности и

объявленная в феврале продажа контроля над подразделением

«Северсталь-авто» ее гендиректору Вадиму Швецову.

|

Однако, хотя падения акций компании вслед за упавшей прибылью не произошло, их курс по итогам полугодия практически не рос. Но предприятие оставалось в целом привлекательным. «Во главе компании стоит интересный менеджер, стратегия которого устраивает большинство инвесторов,— говорит аналитик „Профиткапитала“ Дмитрий Зеленцов.— Есть и фундаментальная составляющая: диверсифицированное производство и зарубежные активы, являющиеся залогом роста».

Накопившийся оптимизм инвесторов прорвался во втором полугодии. Их уверенность не поколебала даже авария на принадлежащей «Северстали» шахте «Воркутауголь» 25 июня. Небольшая коррекция, наметившаяся в августе, была остановлена известием о выходе «Северстали» на новый рынок золотодобычи: 14 августа она сообщила о покупке 22% акций Celtic Resources, владеющей золотыми рудниками в Казахстане. «Celtic — компания небольшая в масштабах „Северстали“, и мы пока ее даже не учитываем,— поясняет Жданова.— Это скорее эмоции на фоне планов стать к 2015 году третьим-пятым игроком на российском рынке золотодобычи». На прошлой неделе «Северсталь» завершила консолидацию 81,1% акций Celtic и заявила о новых готовящихся поглощениях.

А через три недели после выхода на рынок золотодобычи были объявлены результаты первого полугодия 2007-го: прибыль составила почти столько же, сколько за весь 2006 год,— $999 млн.

Помогла росту курса акций компании и новая инвестпрограмма, о которой стало известно в начале сентября, предполагающая вложение в развитие производства до 2011 года около $10 млрд. «„Северсталь“ и сейчас недооценена, а в связи с программой расширения мощностей уже к концу следующего года надо ориентироваться совсем на другие цены,— считает Жданова.— Ведь через два-три года мощности вырастут на треть, и это отразится на стоимости ее акций».

Аналитики допускают некоторый рост долговой нагрузки, однако отмечают, что на сегодня баланс «Северстали» оценивается как «очень здоровый». «Рынок стали очень динамичен, а у компании достаточно широкая линейка высокомаржинальных продуктов,— рассуждает Дмитрий Зеленцов.— Так что, даже если произойдет рост долговой нагрузки, предприятие будет способно оперативно решить проблему ликвидности». В результате к концу октября акции «Северстали» выросли по сравнению с началом года ровно вдвое.

По мнению Анастасии Ждановой, 2008 год будет еще более благоприятным для компании. «Следующий год — период роста цен на уголь и руду, а „Северсталь“ обеспечена собственным сырьем,— поясняет она.— Это, а также быстрорастущий внутренний рынок — преимущество российских сталеваров, и прогнозы аналитиков не поспевают за ростом акций».

|

|

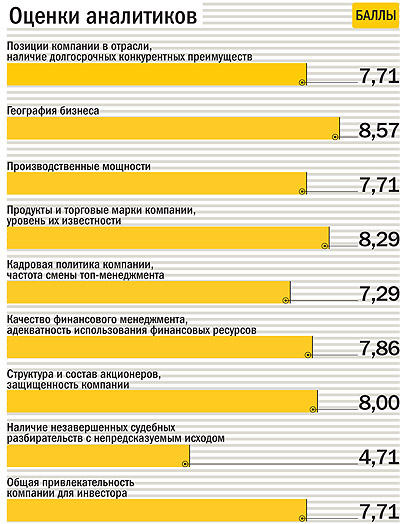

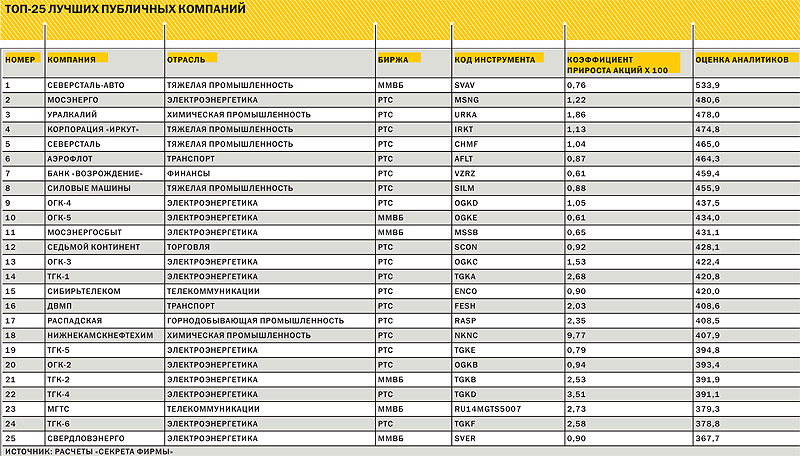

«Секрет Фирмы» проанализировал динамику акций 93 российских компаний наРТС и ММВБ в 2007 году. Мы попросили ведущих инвестиционных аналитиков оценить фирмы, ценные бумаги которых оказались наиболее востребованы инвесторами. Текст: Владислав Коваленко

Объектом исследования «Лучшие публичные компании» стали

эмитенты, чьи акции включены в котировальные списки двух основных

российских бирж — РТС и ММВБ — не позднее 9 января 2007 года.

Исследование проводилось в два этапа. На первом нашей задачей было

выбрать компании, акции которых были наиболее востребованы среди

инвесторов. Мы изучили цены акций, торговавшихся на бирже в период

с 9 января по 31 октября 2007 года. Главным признаком

востребованности ценной бумаги стала ее динамика относительно

основного биржевого индекса, то есть разница между приростом курса

акции и приростом биржевого индекса за соответствующий день. Если

акция торговалась одновременно на двух площадках, мы выбирали

биржу, первой включившей бумагу в какой-либо котировальный список.

Разница приростов рассчитывалась по формуле:

Если торги по акциям на текущий день не проводились, в качестве

значения I использовалась цена последней сделки за ближайший более

ранний день.

В том случае если компания проводила сплит (дробление акций),

значение D за этот день не рассчитывалось.

Однако учитывать саму по себе динамику акций было бы недостаточно.

В этом случае сделки, проходящие на малых объемах (то есть не

поддержанные большим количеством инвесторов), могли бы исказить

картину как в сторону улучшения, так и в сторону ухудшения. Поэтому

в индикаторе востребованности акций мы учли также объем торгов по

акциям — он сыграл роль показателя значимости изменения котировки.

Индекс объема торгов рассчитывался как отношение текущего объема

торгов к общему объему торгов по бумаге за весь период

исследования:

Показатель текущей востребованности акций рассчитывался как

произведение доли объема торгов на разницу приростов:

Итоги первого этапа исследования подводились путем рейтингования по

суммарному индексу R за весь период исследования:

На втором этапе исследования 25 самых востребованных инвесторами

компаний были оценены ведущими российскими инвестиционными

аналитиками по девяти критериям 10-балльной шкалы:

_ позиции компании в отрасли, наличие долгосрочных конкурентных

преимуществ, потенциал дальнейшего роста с учетом перспектив самой

отрасли;

_ география бизнеса;

_ производственные мощности (загруженность, качество, уровень

износа);

_ продукты и торговые марки компании, уровень их известности,

доверия к ним со стороны потребителей;

_ кадровая политика компании, частота смены топ-менеджмента;

_ качество финансового менеджмента, структура задолженности,

адекватность использования финансовых ресурсов;

_ структура и состав акционеров, защищенность компании от возможных

рейдерских атак;

_ наличие незавершенных судебных разбирательств с непредсказуемым

исходом;

_ общая привлекательность компании для инвестора (представленность

на фондовом рынке, корпоративная политика, уровень коммуникации со

стейкхолдерами, потенциал роста стоимости).

При этом значимость каждого критерия в отдельности определялась

самими аналитиками также по 10-балльной шкале. В исследовании

принимали участие аналитики инвестиционных компаний:

«Брокеркредитсервис», «КИТ Финанс», «Проспект», «Профиткапитал»,

«Регион», Росбанк, «Совлинк», «Финам», «Центринвест».

|