Генеральный директор Efes Тугрул Агырбаш уверен, что завод «Красный Восток» и одноименный пивной брэнд позволят ему в полтора раза увеличить оборот компании.

До того как в феврале 2006 года турецкий Efes купил пивоваренную компанию «Красный Восток», прежние владельцы братья Айрат и Ильшат Хайруллины провели целый год в попытках ее продать. Еще в феврале 2005-го стало известно, что консультанты из ОФГ готовят меморандум для возможных покупателей.

С тех пор братья успели провести переговоры с SABMiller и Sun Interbrew, по некоторым данным, намереваясь выручить за два входящих в состав «Красного Востока» завода $1 млрд. Однако экс-владельцы компании оказались слишком неуступчивыми и в итоге много потеряли.

После того как в августе 2005 года Heineken приобрел «Пивоварни Ивана Таранова», «Красный Восток» и «Очаково» остались единственными независимыми от иностранцев пивоварами национального масштаба. Братьям Хайруллиным эта независимость дорого обошлась – они явно опоздали с продажей «Красного Востока», который стремительно терял долю рынка. Причиной этого послужило то, что в 2002 году владельцы выстроили новое производство в Новосибирске, а незадолго до продажи «Красного Востока» вложились в модернизацию производства старого завода в Казани. После этого у компании не осталось средств для борьбы с четверкой ведущих пивоваренных холдингов на маркетинговом фронте (см. график).

|

Но в генерального директора «Пивоварни Москва-Эфес» Тугрула Агырбаша эта плачевная ситуация вселила оптимизм. Что, в общем, неудивительно: «Красный Восток» достался его компании всего за $360 млн.

До сделки Efes владел тремя заводами в европейской части России: в Москве, Ростове и Уфе. Свободные, да еще и модернизированные мощности за Уралом стали для него шансом подняться выше четвертого места на российском пивном рынке.

«До покупки „Красного Востока” нам остро не хватало производственных мощностей, и мы порой оказывались в положении out of stock,– говорит Агырбаш.– Другой проблемой были высокие операционные затраты, связанные с дистрибуцией на востоке страны, где у нас не было своего производства». С покупкой «Красного Востока» все изменилось, и Efes смог начать атаку на восток.

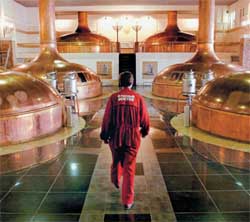

Ключевые пивные брэнды Efes уже сейчас разливаются на предприятиях «Красного Востока»: на заводе в Казани – «Белый медведь», в Новосибирске – эта же марка, а также «Старый мельник», «Сокол» и Efes Pilsener. В будущем Efes станет производить на всех своих заводах полный ассортимент марок и сможет обеспечить равномерное присутствие по всей России. Чтобы сделать это возможным, Тугрул Агырбаш несколько месяцев наводил порядок в новых восточных владениях, фактически создавая из двух компаний одну.

РЫНОК

Ежегодно в России, по данным Российского союза пивоваров,

продается около 90 млн гектолитров пива более чем на $8

млрд. По информации «Бизнес Аналитики», в настоящее время на

местное дешевое пиво приходится 9,7% рынка, на местное пиво в

среднеценовом сегменте – 43,8%, российские премиальные брэнды

занимают 28,8%, лицензионные – 16,2%. На импортное пиво приходится

всего 1,3% рынка. Наибольший рост испытывает лицензионный сегмент,

который прибавил 3,5% за последний год. Доля среднеценовых

российских марок за этот период, наоборот, снизилась сильнее всего

– на 4,6%. Около 85% российского пивного рынка контролируют пять

крупных транснациональных игроков: Baltic Beverages Holding (BBH),

Sun Interbrew, Heineken, Efes и SABMiller. В 2005–2006 годах

практически завершился процесс консолидации рынка: из крупных

российских независимых пивоваренных компаний осталась всего одна –

«Очаково». В прошлом году Heineken приобрел сразу три российские

пивоваренные компании: Комбинат им. Степана Разина за $100 млн,

«Пивоварни Ивана Таранова» за $400 млн и «Патру» (по оценкам

аналитиков, за $60 млн). Sun Interbrew купила пивоварню «Тинькофф»

за $201 млн. Объединяющий свои «дочки» BBH приобретал доли

миноритариев дочерних пивоварен. В частности, скандинавский холдинг

выкупил 12% акций «Ярпива» и чуть меньше 15% «Пикры», потратив

$110–120 млн. Предпоследнего независимого игрока на рынке –

компанию «Красный Восток» – приобрел Efes, заплатив за нее $360

млн.

«Интеграция Efes и „Красного Востока” была одной из самых сложных и болезненных на российском рынке FMCG»,– не сомневается Тугрул Агырбаш. Возможно, он преувеличивает, но то, что покупка двух заводов поставила перед ним две непростых задачи,– несомненный факт. Необходимо было прежде всего привести работу «Красного Востока» в соответствие со стандартами качества Efes, а затем выстроить единый отдел продаж и общую систему дистрибуции для всех заводов холдинга.

«Я прекрасно понимаю: непросто находиться в лодке, которую поглощает корабль – крупная международная компания,– говорит Агырбаш.– Тебя воспринимают как захватчика». Чтобы сгладить это впечатление, он назначил на ключевые посты в объединенном Efes большинство бывших топ-менеджеров «Красного Востока».

Менеджеры не остались в долгу. «Когда люди поняли, что их ждут новые горизонты, они меня поразили,– говорит гендиректор Efes.– Все захотели учиться, получать новые знания и адаптироваться к новым принципам работы».

По мнению менеджеров Efes, персоналу «Красного Востока» действительно было чему учиться. Как говорит Тугрул Агырбаш, пивоваренное оборудование братьев Хайруллиных было современным и дорогостоящим, но при этом не было настроено. От этого страдали «питкость» пива (легкость его употребления) и срок хранения.

Агырбаш организовал на «Красном Востоке» курсы с участием поставщиков оборудования. Параллельно он внедрил на производстве несколько ноу-хау Efes. Например, технологию, полностью исключающую соприкосновение пива с кислородом.

При построении общей системы продаж и дистрибуции Тугрул Агырбаш уже не либеральничал. Из 25 дистрибуторов «Красного Востока» менеджеры Efes отобрали лучших и только с ними заключили прямые контракты. Общее количество дистрибуторов таким образом выросло со 120 до 131.

Работу удачливых дистрибуторов «Красного Востока» он перенастроил под стандарты Efes. Компания братьев Хайруллиных действовала через торговые дома – склады, где продукция накапливалась, а затем расходилась по розничным точкам по мере надобности. В Efes 75% продукции поставляется по предварительным заказам, которые собирают сотрудники самой компании. «Наша стратегия – непосредственный контакт с розницей»,– объясняет генеральный директор.

Внутри компании Тугрула Агырбаша без тени иронии называют «царем и богом»: без отмашки гендиректора в Efes не решаются даже мелкие оперативные вопросы, и многое зависит от его личного мнения. Однако реформы заставили измениться и его самого. «Когда поддаешься эмоциям, теряешь продажи»,– признается гендиректор.

Ради объективности решили поручить отбор «правильных» дистрибуторов для Efes независимым консультантам. К тому же они участвовали в реформировании каждого из бизнес-направлений: маркетинга, логистики, системы продаж и HR. Причем за каждое направление отвечала своя консалтинговая компания. Например, объединенный отдел продаж помогала создавать Boston Consulting Group.

Впрочем, судьбу пивных брэндов «Красного Востока» Агырбаш вершил без помощи консультантов, полностью доверяя своему feeling. Удачно скроенный брэндинговый портфель – главное оружие в конкурентной войне пивоваров, и в этом вопросе гендиректор Efes проявил деспотизм.

Судьба пивных брэндов «Красного Востока» вершилась без помощи консультантов. Брэнд «Чешский стандарт» прекратит свое существование. «Солодов» ждет перезапуск с новой этикеткой, правда, компания еще не определилась, когда это произойдет. А «Красный Восток» гендиректор Efes решил перезапустить сразу же. Как ни странно, именно последняя марка, которая по итогам первого полугодия 2006-го занимает лишь 0,7% пивного рынка, Тугрулу Агырбашу показалась главным козырем.

По медвежьим следам«В следующем году мы хотим занять 15% рынка вместо сегодняшних 9,7%,– говорит Агырбаш.– Принесет результаты охват Дальнего Востока и Сибири, но самые большие надежды мы возлагаем на „Красный Восток”».

Несмотря на то что предприятия «Красного Востока» до сих пор полностью не загружены, сейчас Efes наращивает мощности завода в Новосибирске. После реконструкции он сможет производить 30 млн дал вместо 15 млн дал пива в год. Тогда компания станет второй на рынке по мощностям после Baltic Beverages Holding с потенциальным объемом производства в 18 млн дал.

Тогда Efes столкнется уже не с дефицитом, а с избытком мощностей. Впрочем, Тугрул Агырбаш уверен, что все идет по плану. Гендиректор Efes рассчитывает, что к концу этого года пиво «Красный Восток» обеспечит 25–30% всего объема продаж компании (в настоящее время на этот брэнд приходится около 10%), а по итогам 2007 года займет все 50%.

|

Откуда такая уверенность в успехе забытого регионального брэнда? Дело в том, что у Efes уже есть успешный опыт реинкарнации местной марки. «В 2003 году компания купила уфимский завод „Амстар” и унаследовала брэнд „Белый медведь”,– рассказывает Тугрул Агырбаш.– Рост продаж этой марки с момента сделки увеличился в пять раз, и без учета марок „Красного Востока” ее доля в общем объеме производства компании составляет те же 50%».

Все, чего хочет добиться генеральный директор Efes,– это повторение уже случившегося. «Красный Восток» даже позиционируется в том же ценовом сегменте, что и «Белый медведь». В Efes его называют «экономичным»: цена полулитровой бутылки в рознице составит 12,5 руб.

«Сейчас на рынке столько предложений, что запускать можно лишь лицензионные марки, опираясь на их наследие»,– считает экс-директор «Балтики» по маркетингу Андрей Рукавишников. Тот же Efes недавно приобрел права на марку Bavaria, до этого принадлежавшие ПИТ, а до конца лета запустит еще одну лицензионную марку – мексиканскую Sol. «Другой вариант – запускать „капитал-марки”, которые имеют накопленную годами репутацию на местном рынке,– продолжает Рукавишников.– Однако „Красный Восток” не из их числа».

В Efes готовы с этим поспорить: завод «Красного Востока» в Казани был основан в 1892 году прусским промышленником Оскаром Петцольдом как «Восточная Бавария», а современное название получил в 1922 году после национализации. «Это хоть и региональная, но одна из старейших марок в России,– утверждает Агырбаш.– В прошлом пиво „Красный Восток” продавалось огромными объемами, поэтому перезапуск брэнда мы даже назвали возрождением». «Возродить можно все,– считает топ-менеджер одной из компаний-конкурентов.– Вопрос только в том, как Efes построит коммуникацию и „разведет” ли „Красный Восток” с „Белым медведем”, чтобы избежать внутренней конкуренции».

Эпоха возрождения«„Красный Восток” возрождает вкус утраченного». Так маркетологи Efes обозначили новую креативную идею брэнда, хотя, строго говоря, возрождать вкус Efes не собирается. От старого продукта осталось лишь название и некоторые черты логотипа. От прежней рецептуры пива «Красный Восток» вообще ничего не осталось. Вкус изменился полностью, в основном благодаря использованию дрожжей Efes, которые присутствуют во всех продуктах компании и составляют ее ноу-хау.

Вместо пивных рецептов Тургул Агырбаш собирается возрождать патриотизм и любовь к родине. «Мы напомним россиянам о тех ценностях, которые существовали раньше, но теперь подзабыты и утрачены: гостеприимство, дружба, совместные маленькие вечеринки на даче»,– говорит Агырбаш.

|

В конце июля на центральных телеканалах стартовал 10-секундный тизерный ролик, а в начале августа появилась полноценная 30-секундная телереклама обновленного брэнда в исполнении рекламного агентства «Родная речь». Луч света скользит по городским и сельским пейзажам российской средней полосы, а затем материализуется в пиво и наполняет собой пустую кружку. Песня за кадром сообщает о том, что «страна – это люди», а вовсе не границы и территории.

«Это же попытка бодаться на территории, которая давно и удачно занята „Балтикой-3”,– удивляется Андрей Рукавишников.– Территории гордости за свою страну, национального единства и общения. Для чего „Красному Востоку” такой конкурент? Все равно что на конях скакать на танковый корпус».

Еще один бывший гуру пивного маркетинга – экс-директор по маркетингу компании «Тинькофф» Самвел Аветисян, напротив, не удивлен. «Крепко сбитая, добротная, пресная работа,– меланхолично говорит он.– Это просто еще одно пиво. В России в любом сегменте, будь то лицензионное пиво, локальный премиум или эконом-класс, марки не отличаются друг от друга и давят на одни и те же потребительские чувства». По его мнению, успех марки будет зависеть только от медийного бюджета.

Тугрул Агырбаш готов вложить в раскрутку «Красного Востока» около $5 млн до конца 2006 года, и помимо прямой рекламы задействовать все традиционные элементы продвижения пивной марки: подарок за покупку, сэмплинг, воблеры на местах продаж. Если ставка на патриотизм не оправдается, Efes собирается одолеть потребителя горами подарочных футболок и открывалок.

Расширение ассортимента было увлечением предыдущих владельцев «Красного Востока», и помимо титульного брэнда Efes досталась в наследство целая плеяда марок. «Ершистое», «Кольчуга», «Ак Барс», «Богемское», Gold Beer, «Урал» и даже «Нокаут». Возможно, перезапуском «Красного Востока» и «Солодова» дело не кончится. «Лояльность российского потребителя еще очень низка,– говорит Агырбаш.– Его постоянно надо удивлять чем-то новым». В запасе у пивного гиганта еще много брэндов, каждый из которых при наличии желания и финансовых возможностей можно возродить.

|