На парфюмерно-косметическом рынке России война сразу на двух фронтах. На одном отечественные производители пытаются выдержать натиск иностранных, на другом идет битва форматов дистрибуции.

Транснациональные производители всерьез взялись за освоение России только в 2000 году (кризис 1998-го пресек их более ранние попытки закрепиться в нашей стране). К этому времени российские компании – «Калина», «Невская косметика» – на базе советских фабрик создали вполне успешные производства.

Любовь иностранцев к России объяснима. По данным Colipa (Европейской ассоциации парфюмерии, косметики и средств гигиены), продажи парфюмерии и косметики в Европе в 2005 году увеличились только на 2%. Агентство Euromonitor рассчитало аналогичные показатели для США – 2,1% и Японии – 0,5%. Российский же рынок продолжает рост шестой год подряд. В 2004–2005 годах прирост продаж, по данным Российской парфюмерно-косметической ассоциации (РПКА), составил 13%: к концу 2005-го емкость рынка равнялась $7 млрд. По прогнозу ЭМГ «Старая крепость», к концу 2006 года рынок вырастет на 12%. В РПКА уверены: это не предел, игроки парфюмерно-косметического рынка вполне могут рассчитывать на емкость $15–17 млрд к 2010 году. Оптимистичный прогноз аналитики связывают с ростом покупательской способности. В 2003 году отечественный потребитель тратил на косметику и парфюмерию $36, в 2005-м – уже $51.

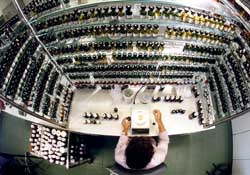

|

Учитывая это, транснационалы обзаводятся своими производствами в России. В 2004 году Avon запустила собственные мощности в Наро-Фоминске, а Procter & Gamble в 2005 году приобрел завод «Капелла», производящий средства по уходу за волосами. Часть реализуемых в России товаров фирмы выпускают по контракту на фабриках местных компаний. На мощностях компании «Арнест» производятся дезодоранты, лаки для волос и муссы под брэндами L’Oreal, Schwarzkopf & Henkel; «Мэзопласт» делает так называемую белую косметику (лосьоны, кремы, косметическое молочко) для L’Oreal, Cliven; «Свобода» штампует мыло под брэндом Camay для P&G.

Анна Дычева-Смирнова, вице-президент ЭМГ «Старая крепость», считает контрактное производство устойчивой тенденцией, которая позволяет «волкам быть сытыми, а овцам – целыми». С одной стороны, российские компании загружают свободные мощности, с другой – транснационалы обеспечивают более короткий путь продукции от конвейера до потребителя.

Контракты контрактами, но за пять лет иностранцы отобрали у россиян 60% рынка. «Старая крепость» прогнозирует, что 2006 год закончится примерно с таким же раскладом – 60 на 40. Татьяна Пучкова, председатель правления РПКА, считает, что у российских компаний есть только одна возможность оставаться конкурентоспособными – угадать с сегментом рынка: «Парфюмерия, декоративная косметика, дорогие шампуни – сегменты, в которых традиционно лидируют транснациональные компании, и бороться с ними бессмысленно. Наши сильны в нижнем ценовом сегменте. Например, компания „Первое решение” – лидер по производству недорогих шампуней, „Красная линия” – гелей для душа, „Невская косметика” – зубных паст».

И все же перспективы российских компаний как самостоятельных игроков предсказуемы. Россия повторяет путь Восточной Европы, где через несколько лет после прихода транснационалов остались два-три крупных локальных игрока, чьи обороты и продажи сопоставимы с выручкой местных подразделений иностранных компаний. Более мелкие производители разорились или стали жертвами поглощения.

|

|

Конкуренция между отечественными и иностранными компаниями осложняется противостоянием форматов дистрибуции: традиционный сбыт P&G, L’Oreal, «Невской косметики» и «Калины» против сетевого маркетинга Avon, Oriflame, Faberlic, Mary Kay.

«Прямые продажи традиционно сильнее в регионах России, где довольно сложно достать качественную косметику. Последний год и планы на 2007 год выявляют тенденцию продвижения парфюмерно-косметических сетей в регионы»,– рассказывает госпожа Дычева-Смирнова. Так, компания «Алькор и Ко» собирается в будущем году открыть 67 магазинов «Л’Этуаль» в регионах. «Арбат Престиж» также планирует начать экспансию в крупные города России. У потребителя появляется выбор: приобретать продукцию через каталоги сетевых распространителей или в магазинах. У каждого из этих способов дистрибуции есть свои плюсы и минусы.

По данным «Старой крепости», на дистрибуцию через прямые продажи приходится 21,6% и 54% – на традиционную розницу (не считая аптек). «У любой компании прямых продаж есть так называемый „период охлаждения” – несколько дней после покупки, в течение которых человек может позвонить и попросить забрать продукцию и вернуть деньги. Мы гарантируем возврат денег в случае аллергии. Ни одна розничная сеть не пойдет на возврат товара. Заказать товар у распространителей быстро, и получить его можно в удобное время, хоть дома, хоть в офисе»,– перечисляет плюсы сетевого маркетинга Тамара Шокарева, исполнительный директор Mary Kay.

Однако Михаил Шабалин, генеральный директор оптовой компании «Элит-галанд», уверен, что не всякую продукцию можно продать методом сетевого маркетинга: «Более массовые марки отлично продаются методом прямых продаж, на черную тушь за 200 руб. не обязательно смотреть, чтобы ее купить. Но когда розничная цена приближается к 1500 руб., хочется посмотреть на товар, проверить его». Розница предлагает широкий ассортимент, разнообразие торговых марок.

Анна Дычева-Смирнова и Тамара Шокарева в один голос утверждают, что сетевой маркетинг и классическая дистрибуция – не конкуренты. Эти способы распространения слишком разные и вполне могут дополнять друг друга. Конечно, пока рынок заполнен только наполовину, место для роста есть у всех, но через несколько лет может сложиться ситуация, характерная для сегодняшнего рынка в США. Там между темпами роста продаж традиционного ритейла и сетевого маркетинга наблюдается четкая обратная зависимость (см. график).

Procter & Gamble

Американская компания, основана

в 1837 году как небольшой семейный бизнес. В активе – около 300

торговых марок. Первое представительство в России открылось в 1991

году.

|

Доля рынка в 2005 году*: 13,2%**

Стратегия: завоевать и поддерживать в России статус производителя, «знакомого с детства».

Тактика: одной из первых вышла на российский рынок и не сворачивала деятельность во время кризиса 1998 года. Продолжает продвигать брэнды, которые вывела на рынок в начале 1990-х (Head & Shoulders, Old Spice). 50% продукции, реализуемой на российском рынке, производит на мощностях местных заводов. Слияние с Wella в 2005 году позволило укрепиться в сегменте красок для волос. В 2002–2003 годах компания вышла в сегмент недорогой продукции и составила конкуренцию местным игрокам – концерну «Калина» и компании «Невская косметика».

Проблемы: в 2006-м решила наладить прямые поставки в Россию и отказалась от сотрудничества с ведущими дистрибуторами. Во второй половине 2006 года объем поставок дорогих парфюмерных марок сократился вдвое.

Результат: показатель узнаваемости брэндов P&G – практически 100%.

Новые цели: расширение ассортимента, рестайлинг некоторых марок.

Avon

Основана в 1886 году в США, является крупнейшим

в мире игроком на рынке прямых продаж. Оборот корпорации за 2005

год составил $8 млрд, ее отделения есть в 100 странах. В России

работает с 1993 года.

|

Доля рынка в 2005 году*: 7,4%**

Стратегия: ищет способы усилить привлекательность бизнеса с Avon для распространителей.

Тактика: ставка на сетевой маркетинг при распространении. В 2004 году закончила строительство собственного завода в Наро-Фоминске (инвестиции – $40 млн). Создание собственного логистического подразделения. Сотрудничество с распространителями без системы вступительных взносов. Одноуровневая система маркетинга: распространитель покупает товар у компании и продает по розничной цене. В каталогах компании представлена продукция в разных ценовых нишах, от массового до премиального. Возможность вернуть товар без объяснения причин в течение трех месяцев после покупки.

Проблемы: женщины с высоким уровнем дохода привыкли относиться к продукции Avon как к массовой косметике. Как следствие, низкий спрос на товары компании в категории люкс.

Результат: российское подразделение продемонстрировало самый большой в рамках корпорации прирост выручки за 2005 год 17% и обеспечило 5-процентный рост ее оборота.

Новые цели: расширять производство на мощностях наро-фоминского завода, поставлять его продукцию в страны Восточной Европы.

Oriflame

Шведская компания, основана в 1967 году.

Использует метод прямых продаж, присутствует в 55 странах. В России

с начала 1990-х годов.

|

Доля рынка в 2005 году*: 6,1%**

Стратегия: продвигать косметику в регионы России, увеличивать объем продаж за счет большего числа распространителей.

Тактика: делает ставку на молодежь. В ассортименте в основном декоративная косметика в яркой цветовой гамме. В 2007 году начнет работу завод компании по производству помады. В качестве распространителей предпочитает привлекать студентов и школьников. Первой на рынке прямых продаж начала проводить рекламную кампанию на телевидении, спонсировала ряд ток-шоу. Использует два способа реализации продукции – через каталоги и с помощью пробников (распространитель демонстрирует образцы продукции). В отличие от Avon, придерживается многоуровневой системы: распространитель может создать свою бизнес-группу, доходы которой будут учитываться при расчете бонуса главы группы.

Проблемы: изначально компания планировала завершить строительство завода в Подмосковье к концу 2005 года. Из-за конфликта с Минприроды строительство завершилось только в ноябре 2006 года.

Результат: Россия, страны СНГ и Прибалтика приносят компании половину доходов от продаж (383 млн из 766 млн евро).

Новые цели: наладить производство, реализовывать продукцию из России во всех странах присутствия.

L’Oreal

Основана во Франции в 1907 году. Мировой

лидер по производству средств для ухода за волосами. В активе

компании 50 брэндов, пять исследовательских центров. В России с

1992 года, но собственное производство так и не открыла.

|

Доля рынка в 2005 году*: 5,9%**

Стратегия: развивать в России сегмент аптечной и дерматологической косметики, поддерживать имидж инновационной компании.

Тактика: раз в три-четыре месяца выпускает новые продукты. Активно продвигает в России марку лечебной косметики Vichy. В 2005 году бюджет на продвижение продукции в России составил $380 млн. Совместно с компанией Nestle производит пищевые добавки, поставляет их в Россию. В 2000 году стала первой крупной компанией, которая провела рекламную кампанию в Рунете. Контракты на производство размещает на российских заводах. Развивает массовые брэнды. Активный игрок рынка профессиональной косметики.

Проблемы: российский потребитель не привык тратить деньги на лечебную косметику, аптечная косметика L’Oreal пока не пользуется большим спросом.

Результат: занимает только 9,6% российского рынка шампуней (четвертое место) и 0,5% рынка средств по уходу за кожей тела и лица (пятое место).

Новые цели: продвижение на российском рынке инновационных разработок, аптечной и лечебной косметики.

* В денежном выражении

** Данные Euromonitor, предоставлены Deutsche UFG