— Каковы, с вашей точки зрения, перспективы ИИС как инструмента сбережения и накопления?

— Уровень распространенности ИИС постоянно растет, что означает постепенное увеличение интереса к данному продукту. Если более детально разобраться в нем, начинаешь понимать, что плюсов намного больше, чем казалось при первом знакомстве с продуктом. Некоторые клиенты воспринимают его как свои пенсионные накопления, для кого-то это копилка, кто-то хочет увеличить процентный доход по депозиту и т. д. Рост числа ИИС за декабрь 2016-го относительно декабря 2015 года, по данным Московской биржи, составил 120%, а учитывая рост финансовой грамотности населения и качество финансового продукта, статистика будет только улучшаться.

— Эффективны ли ОФЗ в качестве инструмента преумножения средств?

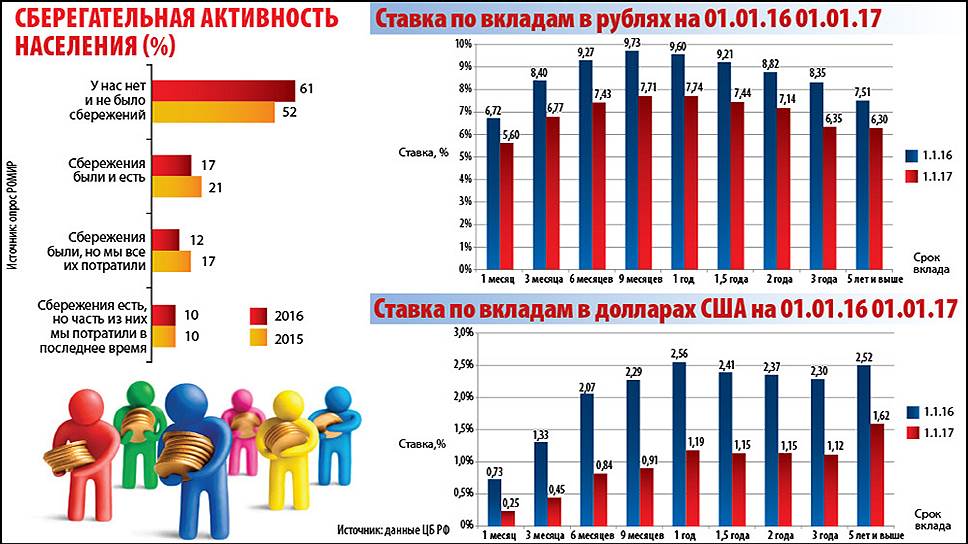

— Доходность по облигациям федерального займа может достигать 10,5% годовых, что выше ставок банковских депозитов и других гособлигаций, которые уже находятся в обращении. Доходность зависит от срока владения бумагами — размер купона будет увеличиваться по мере приближения к сроку погашения облигаций. Согласно российскому законодательству, купонный доход, полученный по облигациям федерального займа, не подлежит налогообложению. Фактически гражданам дали возможность напрямую на три года одолжить денег государству под заранее известный процент. Как и любые другие государственные облигации, ОФЗ обладают максимальной надежностью: возврат вложенных средств, а также доход за вычетом расходов на размещение гарантирован государством. Учитывая долгосрочный тренд снижения процентных ставок по депозитам, у этого продукта хорошие перспективы.

— Какие инструменты сохранения средств представляются экспертам максимально надежными и перспективными для россиян в долгосрочной и краткосрочной перспективах?

— В качестве инструментов долгосрочного инвестирования все большим спросом пользуются инструменты долгового рынка. Самое важное при выборе данного инструмента инвестирования — делать ставку на надежность эмитента. В качестве примера приведем биржевые структурные облигации Сбербанка, пользующиеся спросом у клиентов, интересующихся рынком ценных бумаг. С одной стороны, инвестор приобретает надежность Сбербанка, с другой — участвует в динамике актива, например росте цен на АДР «Газпрома». Если рассматривать классические облигации, то возможность зафиксировать себе доход в 8–9% годовых на ближайшие два-три года на данный момент является очень привлекательным предложением.