В российской энергетике началась дискуссия о реформе системы поддержки возобновляемых источников энергии (ВИЭ). До 2024 года в России эту дорогостоящую генерацию поддерживает энергорынок — за счет повышенных платежей потребителей. Но возможности механизма достигли предела, и регуляторы думают о том, чтобы перейти к поддержке через меры промышленной политики. Зеленую энергетику предложено субсидировать из средств ФНБ, Пенсионного фонда, бюджета или, например, давать ей дешевые кредиты или льготы по таможенным пошлинам. “Ъ” попытался разобраться, почему экономика России не смогла содержать зеленую энергетику без госпомощи.

Фото: Александр Тырышкин, Коммерсантъ

Особый зеленый путь России

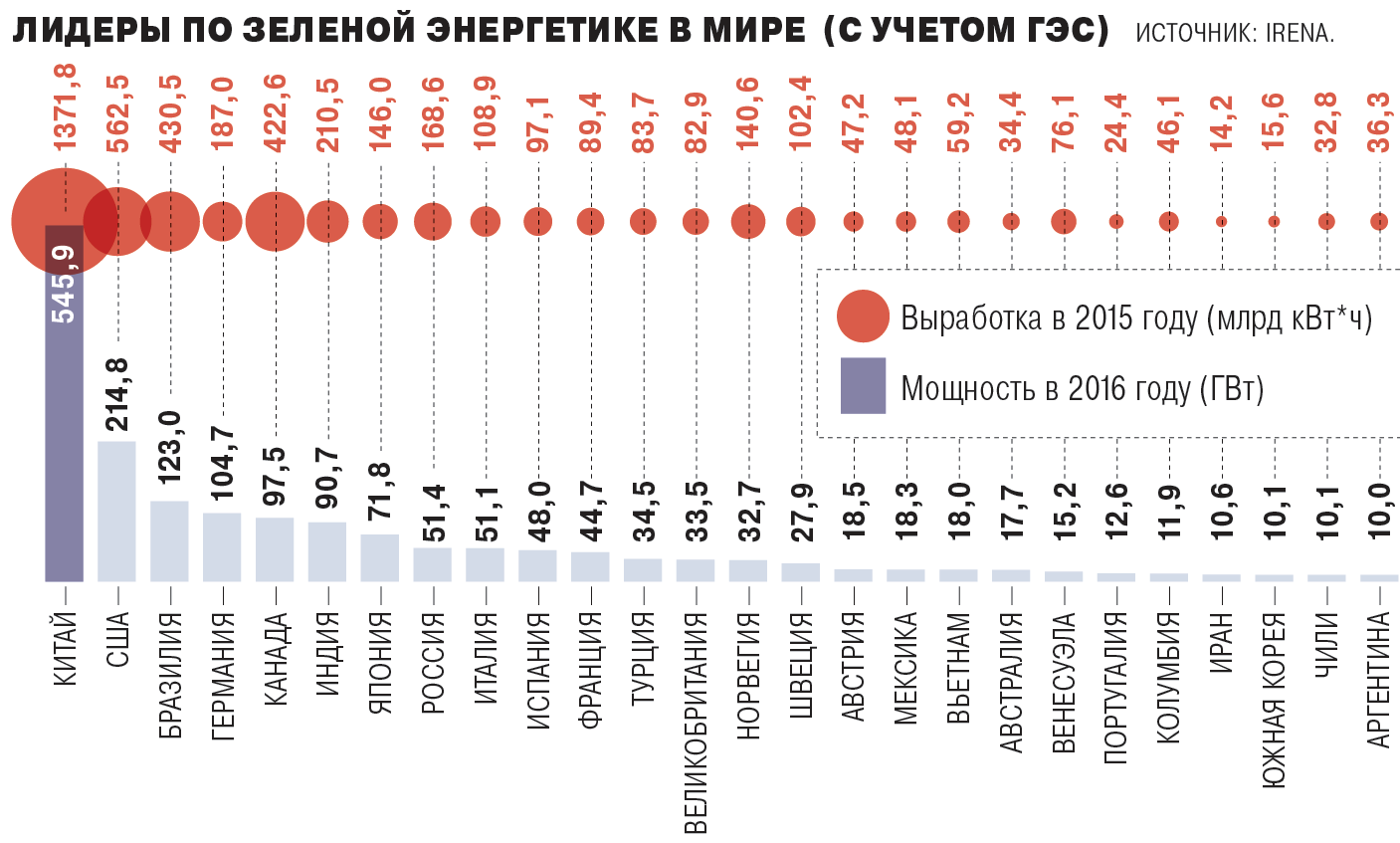

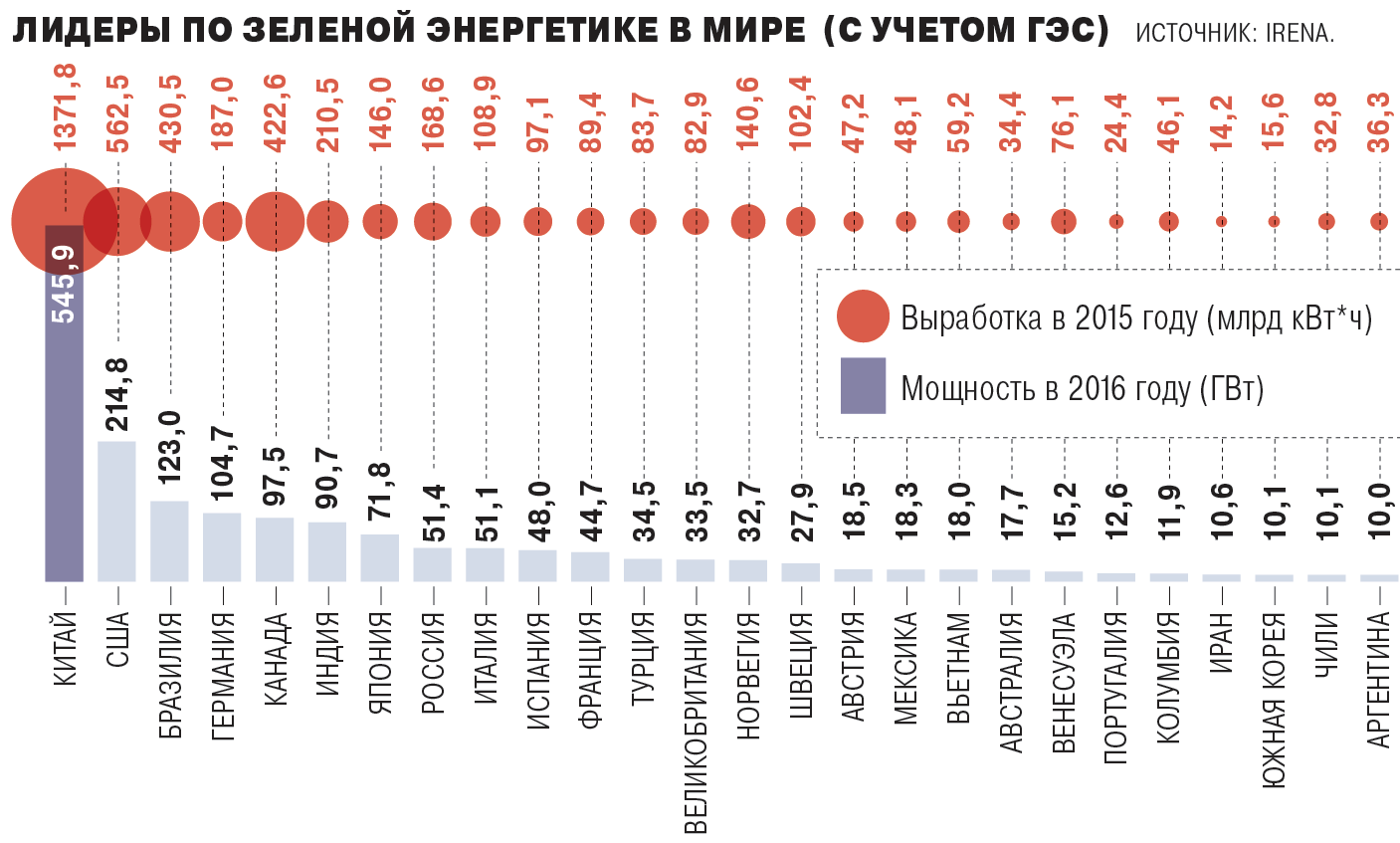

Мировая практика показывает, что ВИЭ в той или иной степени практически всегда пользуются некими внерыночными механизмами поддержки. Ключевые мировые игроки в этой отрасли — США, Китай, Япония, Германия — стимулируют зеленую энергетику в рамках энергетической политики (снижение выбросов CO2 или энергонезависимость) или промышленной (поддержка производства и экспорта). Основными инструментами являются льготные дифференцированные тарифы (feed-in tariffs), стандарты портфеля ВИЭ (renewable portfolio standards, обязывают довести до 25% долю зеленой генерации в большинстве штатов США к 2025 году), льготные кредиты, гранты на НИОКР и т. д.

За рубежом задумываться о ВИЭ начали в 1970-х годах. В США зеленая энергетика долго считалась причудой экофанатов, но ее начали всерьез обсуждать в 1973 году — после нефтяного эмбарго арабских стран и роста цен на нефть. По той же причине интерес к ВИЭ появился и в Японии. В Германии на ВИЭ обратили внимание на фоне роста популярности экологических движений, особенно после аварии на Чернобыльской АЭС в 1986 году (сейчас партия зеленых — одна из ведущих политических сил ФРГ). В Китае выработка электроэнергии и добыча угля не успевали за бурным экономическим ростом, Пекин также беспокоили рост цен на нефть и проблемы с экологией. Но долгое время интерес к ВИЭ в мире был нестабилен и зависел от цен на нефть: при их падении сектор становился неконкурентоспособным. Рост цен на ископаемое топливо в 2003–2004 годах опять вызвал интерес к отрасли, развитие ВИЭ в ряде стран вышло на национальный уровень, что и породило мощную волну поддержки таких проектов.

Россия осторожно относилась к ВИЭ, предпочитая строить новые ТЭС, АЭС или крупные ГЭС. Как замечает Наталья Порохова из АКРА, Россия — нетто-экспортер энергоресурсов, и поддержка ВИЭ изначально была направлена скорее на то, чтобы не упустить новый тренд в энергомашиностроении. Основной задачей стимулирования зеленой генерации в РФ с начала 2010-х годов стало привлечение технологий (льготы для инвесторов требуют применения выпущенного здесь оборудования), что больше относится к промышленной политике. В частности, требовалось загрузить созданный «Хевелом» (СП «Реновы» Виктора Вексельберга и «Роснано») проект по выпуску оборудования для солнечных электростанций (СЭС).

Но поддержку сектора государство возложило на энергорынок: инвестпроекты с 2013 года отбираются на конкурсах по наименьшему CAPEX. С победителями заключают договор поставки мощности (ДПМ), перекладывающий возврат инвестиций на потребителей оптового рынка. Менее востребован механизм закупки сетями выработки ВИЭ для покрытия потерь энергии. Алексей Жихарев из Vygon Consulting полагает, что поддержка ВИЭ должна идти на стыке природоохранной, энергетической и промышленной политики: «Идеальна ситуация, когда формируются министерства или агентства по ВИЭ, которые комплексно обеспечивают развитие отрасли, как в Индии и Австралии».

Зеленая энергетика уперлась в потолок

Потребители были недовольны тем, что их заставляют оплачивать дорогую зеленую энергетику, а инвесторы — тем, что на конкурсы выставляют мало ВИЭ-проектов. И в июне глава «Совета рынка» (регулятор энергорынков) Максим Быстров предложил Минэнерго новый пакет мер поддержки (см. “Ъ” от 4 июля). Он счел нецелесообразным продление ДПМ-поддержки после 2024 года и предложил заменить выплаты потребителей инструментами промышленной политики. По его оценке, спрос на рынке РФ достиг потолка, а для привлечения в отрасль игроков и роста выпуска оборудования нужно увеличить отбор проектов до 10–15 ГВт. Но это приведет к «недопустимому» росту нагрузки на потребителей. «Ставка на снижение стоимости ВИЭ за счет эффекта масштаба оказалась неоправданной»,— заключает господин Быстров.

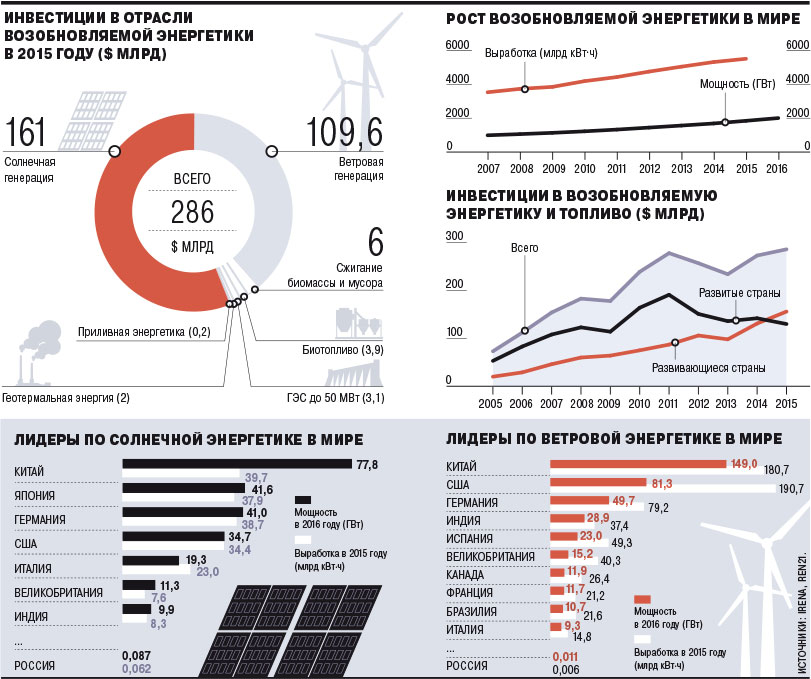

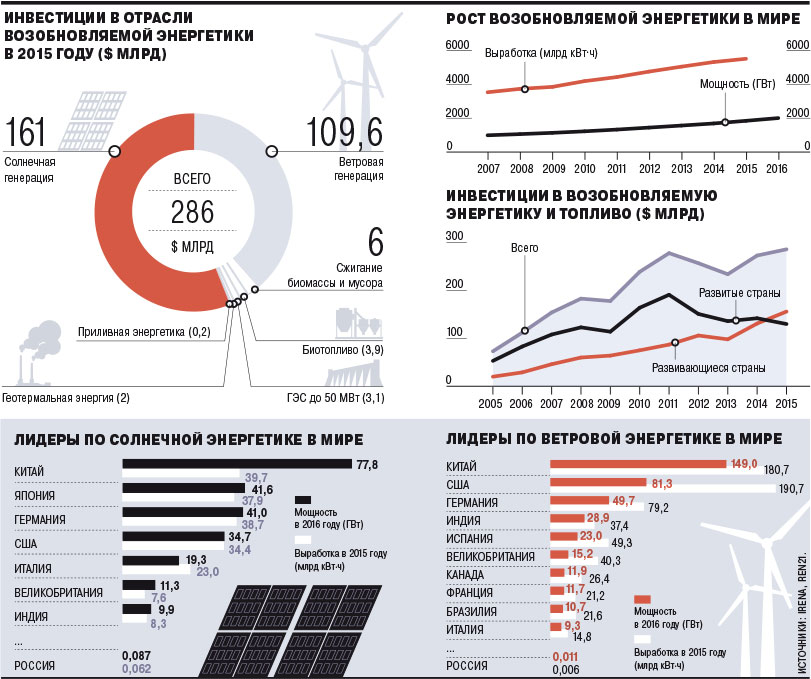

Пока на конкурсах отобрано 2,45 ГВт ветровых станций (ВЭС), 1,65 ГВт СЭС и лишь 120 МВт малых ГЭС. С учетом отборов 2018 и 2019 годов в РФ может появиться лишь 5,66 ГВт. При этом, по данным REN21, только в 2016 году в мире введен 161 ГВт зеленой генерации. В Китае за первое полугодие ввели сразу 16 ГВт СЭС. Но и так, по данным «Совета рынка», нагрузка на потребителей будет выше прогноза: в 2020 году она составит 4,8% от объема торгов на оптовом рынке (82 млрд руб.), а к 2024 году — 9,8% (174 млрд руб.). По оценке потребителей, в 2015–2016 годах они заплатили за ВИЭ 20 млрд руб., в 2017 году отдадут 36 млрд руб., а в 2018–2024 годах — еще 1,63 трлн руб.

Алексей Жихарев приводит пример Германии, где часть потребителей получает льготу в виде права не платить за ВИЭ. Это около 2 тыс. предприятий — общественный транспорт и энергоемкие производства, чья конкурентоспособность зависит от затрат на электроэнергию (металлурги). Значительная часть нагрузки ложится на население: надбавка на зеленую энергию для потребителя — €6,88 за МВт•ч, это 22% от общего платежа.

На цены в РФ давит и отсутствие серьезной конкуренции в секторе. Сегмент СЭС фактически поделен между «Хевелом» и «Солар Системс» китайской Amur Sirius. С 2013 года CAPEX на отборах СЭС заметно не снизился: тогда «Хевел» предлагал 108,6 тыс. руб. за кВт, а в 2017 году средневзвешенная цена заявок «Хевел» выросла на 5%, до 114 тыс. руб. (минимальная заявка «Хевел» — 109,5 тыс. руб. за кВт). Сама «Хевел» замечает, что средневзвешенная цена с учетом заявок конкурентов упала в 2017 году на 1,5% относительно уровня 2013 года, до 109,6 тыс. руб. за кВт. Серьезная конкуренция на отборе ВЭС сложилась только в этом году: CAPEX упал на 30% относительно 2016 года из-за участия сразу трех участников — финской Fortum, итальянской Enel и «ВетроОГК» «Росатома». При этом и по ВЭС, и по СЭС в 2015 году из-за падения рубля фиксировался резкий рост средневзвешенного CAPEX новых проектов, связанный с высокой долей импортного оборудования – до 155,1 тыс. руб. за кВт по ветрякам и 122,8 тыс. руб. за кВт по солнечным панелям.

Но конкуренция пропорциональна объему рынка, а при объеме в 0,2 ГВт вряд ли найдутся стимулы для ее развития, объясняет глава НП «Ассоциация предприятий солнечной энергетики» Антон Усачев. Зеленая энергия остается в РФ самой дорогой: в январе—мае средневзвешенная цена выработки СЭС составила 30 руб. за кВт•ч, ТЭС — 3,4 руб., АЭС — 3,8 руб., цена энергии ВЭС, по прогнозам, достигнет 10–12 руб. за кВт•ч. Сетевой паритет, когда приведенная удельная стоимость электроэнергии (LCOE) для ВИЭ сближается с сетевыми тарифами, Максим Быстров прогнозировал в перспективе 10–15 лет.

При этом зеленую энергетику развивают в профицитной энергосистеме: программа ДПМ для ТЭС закрыла потребность в новых мощностях. Неконкурентоспособность ВИЭ в России еще долго будет поддерживать и дешевизна углеводородов: у нас газ в три—пять раз дешевле, чем в Европе, отмечает Наталья Порохова. А девальвация рубля привела к удорожанию импортной техники. «В ближайшие десять лет вряд ли стоит ожидать, что ВИЭ в РФ станет конкурентоспособным без значительного снижения цены местного оборудования»,— считает госпожа Порохова.

Льготы вместо денег

Идеи «Совета рынка» по реформе поддержки зеленой генерации включают как формальные меры (снижение административных барьеров), так и реальные — удешевление финансирования ВИЭ-проектов за счет институтов развития, ФНБ или Пенсионного фонда РФ с доходностью на уровне ключевой ставки ЦБ на 15 лет и госгарантиями по кредитам. Из-за высокой ставки по кредитам «значительную часть средств потребителей получают не инвесторы, а финансовые институты», писал Максим Быстров. По данным McKinsey, снижение стоимости капитала на 1 п. п. снижает LCOE ВИЭ на 5–10%. «Совет рынка» полагает, что ограниченность рынка РФ можно обойти за счет экспорта оборудования, для чего требуются госгарантии, субсидирование затрат на транспорт, льготные пошлины. С необходимостью таких мер согласны и в Минэнерго, и сами ВИЭ-инвесторы (см. интервью заместителя министра энергетики Вячеслава Кравченко и главы дивизиона «Россия» Fortum Александра Чуваева на этой стр.).

Но экспорт может не стать панацеей. Директор Института энергоэффективных технологий в строительстве Владимир Сидорович считает, что схема должна работать от обратного: сначала нужно расширить внутренний рынок, создавать стоимость и зарабатывать внутри России. «Мировой рынок ВИЭ огромен и растет быстрыми темпами, объем производства в РФ в сравнении с мировым очень мал. Экспортная возможность — это и строительство объектов со своим оборудованием за рубежом»,— полагает он. Среди потенциальных рынков сбыта — Индия, Иран, Египет, Европа. Антон Усачев говорит, что сектор СЭС растет на 26% в год, при наработке производственных компетенций будет возможность конкурировать на внешних рынках. «ВИЭ от других отраслей отличает более высокий коэффициент добавленной стоимости, что скажется на экспортной выручке»,— считает он.

Но неясно, отменят ли новые меры ДПМ или дополнят их. По оценке Алексея Жихарева, нагрузку на потребителя может снизить спецфонд с участием государственных фининститутов для льготного финансирования ВИЭ и административной поддержки инвесторов. Это позволит применять для расчета цены на мощность ДПМ ВИЭ сниженную норму доходности: уменьшение показателя на 1 п. п. снижает нагрузку на потребителя на 6%, снижение ставки налога на имущество до 0,5% даст еще 10% сокращения цены на мощность. В ОТЭК (включает «ВетроОГК») считают, что целью поддержки ВИЭ после 2024 года должно стать повышение эффективности оборудования. По оценке директора по развитию и международному бизнесу ОТЭК Эмина Аскерова, развитие позволит компаниям разрабатывать новые образцы и формировать конкурентоспособное предложение — с сервисной поддержкой и привлекательным для клиентов механизмом финансирования. Он отмечает, что есть риск ошибки в прогнозе о достижении «сетевого паритета» в течение 10–15 лет, в этом случае к 2040 году придется делать перезагрузку отрасли. «Мы считаем, что на переходный период 2024–2030 годов следует предусмотреть меры по ценовой поддержке ВИЭ-генерации»,— отмечает топ-менеджер.