Уралвагонзавод сбросит лишние вагоны

«УВЗ-Логистик» купит менеджер Артема Чайки

Как и говорили источники “Ъ” еще осенью прошлого года, структуры, близкие к сыну генпрокурора РФ Юрия Чайки Артему, покупают у «Уралвагонзавода» (УВЗ) крупного железнодорожного оператора «УВЗ-Логистик» (УВЗЛ). Бенефициар покупающего актив АО «Инвест-Логистика» Александр Самусев возглавляет и саму УВЗЛ, и подконтрольную Артему Чайке «Первую нерудную компанию». По данным “Ъ”, несмотря на объявленное намерение провести конкурс среди интересантов, УВЗ хочет закрыть сделку как можно скорее. При этом покупатель обещает погасить весь объем долгов и поручительств УВЗЛ, близкий к 120 млрд руб., но за счет каких средств это будет сделано, неясно.

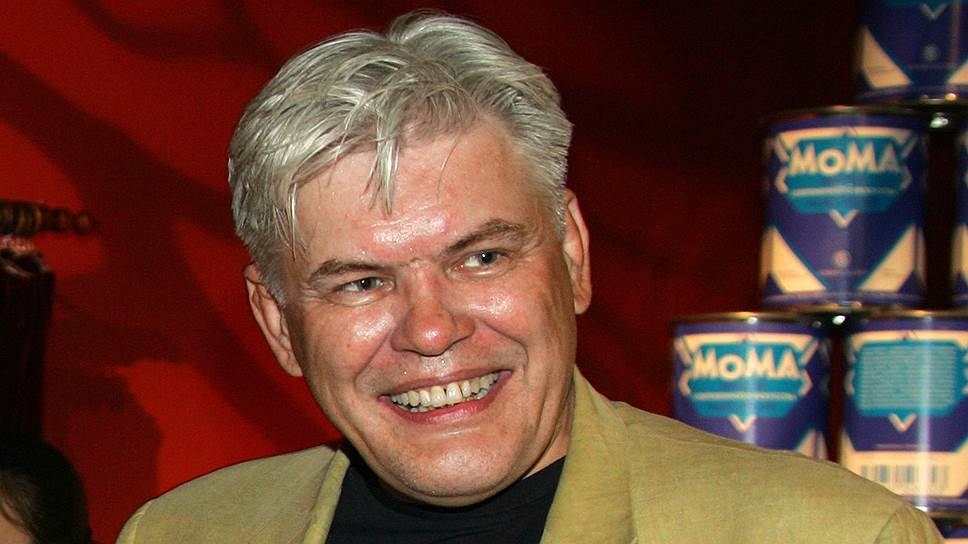

Гендиректор УВЗЛ Александр Самусев

Фото: Валерий Левитин, Коммерсантъ / купить фото

ФАС разрешила АО «Инвест-Логистика» приобрести 100% дочерней структуры УВЗ — «УВЗ-Логистик», следует из сообщения ведомства. Согласно Kartoteka.ru, «Инвест-Логистикой» через ЗАО «СЕТ-Холдинг» и ЗАО «Априори инвест» владеет Александр Самусев, с 2015 года возглавляющий «Первую нерудную компанию» (ПНК, через ООО УК ПНК принадлежит сыну генпрокурора РФ Юрия Чайки Артему). С июня 2017 года господин Самусев также стал и гендиректором УВЗЛ.

В отрасли слухи о готовящейся сделке с этим покупателем ходили с лета. Когда “Ъ” 14 сентября писал о намерении УВЗ досрочно и без уплаты неустойки забрать парк УВЗЛ из трехлетней аренды у Федеральной грузовой компании (ФГК) ОАО РЖД, источники “Ъ” говорили, что делается это в интересах ПНК, которой и будет предоставлен парк под перевозку щебня. В октябре возврат парка состоялся. УВЗЛ владеет 37,8 тыс. вагонов, в том числе 27,5 тыс. полувагонов (из них 6,1 тыс. инновационные) и около 10 тыс. цистерн. У ПНК 18 щебеночных карьеров. Выручка ООО УК ПНК за 2016 год — 155 млн руб., чистый убыток — 98 млн руб., у ОАО ПНК за тот же период при выручке 5,6 млрд руб. чистая прибыль — 45,2 млн руб.

УВЗЛ — оператор, на балансе которого находятся выпущенные УВЗ вагоны, не востребованные рынком в 2014–2016 годах — в период спада спроса на новый парк и низких ставок (500–600 руб. за полувагон в сутки против текущих 1,5 тыс. руб.). Компанию пытаются продать с 2015 года, однако основным препятствием еще при прежнем руководстве УВЗ (завод передан «Ростеху» в декабре 2016 года) были колоссальные долги. УВЗЛ имеет 28 млрд руб. долга и 90 млрд руб. поручительств, говорил в интервью “Ъ” 27 декабря глава «Ростеха» Сергей Чемезов. В феврале 2017 года была сделана попытка продать УВЗЛ ООО «Тринфико Пропети Менеджмент», подконтрольному близкому к ОАО РЖД НПФ «Благосостояние», но сделку не одобрила ФАС.

Затем менеджмент УВЗ отказался от этого варианта и объявил о намерении провести конкурс. «В ближайшее время мы объявим конкурс на продажу УВЗЛ, и все желающие смогут подать заявки»,— говорил господин Чемезов в сентябре 2017 года, выразив надежду, что конкурс будет объявлен до конца месяца. Источник в УВЗ еще прошлой осенью говорил “Ъ”, что конкурс проводится исключительно ради максимизации денежных поступлений, которые позволят погасить долги, а изъятие парка из аренды ФГК имеет целью увеличение начальной стоимости актива.

В «Ростехе» и УВЗ от ответа на вопрос, будет ли конкурс, воздержались, но сообщили, что сделка с «Инвест-Логистикой» одобрена советом директоров УВЗ и «предусматривает полное погашение обязательств и снятие поручительств». Каким образом это будет сделано, в УВЗ не говорят, в «Сбербанк Лизинге» и «Газпромбанк Лизинге» (основные лизингодатели УВЗЛ) от комментариев отказались. В ПНК на запрос “Ъ” не ответили.

Источник “Ъ”, близкий к сторонам сделки, говорит, что те «заинтересованы в том, чтобы она была закрыта как можно скорее». Продаваться УВЗЛ будет вместе со всем парком, дальнейшая политика, касающаяся передачи парка в аренду (УВЗЛ недавно опять сдала в аренду ФГК 6 тыс. вагонов), будет зависеть от покупателя, говорит он. По мнению заместителя гендиректора ИПЕМ Владимира Савчука, если сделка состоится, то УВЗЛ не станет кэптивным оператором ПНК, а продолжит работать в рынке, опираясь на эту компанию как на якорного заказчика. Имея смешанный парк, компания сможет комбинировать заказы, ставя типовой парк на те направления, где возможно сокращение порожнего пробега, а инновационные вагоны — на направления, где это невозможно, поясняет эксперт. Сейчас удачное время для сделок, говорит господин Савчук: ставки предоставления вагонов идут вверх, и если бы такая сделка заключалась в 2015 году, она выглядела бы странно, а сейчас — вполне логично.