Почти 15% исключенных из реестра ЦБ микрофинансовых организаций (МФО) продолжают выдавать гражданам займы. Подавляющее большинство компаний делают это нелегально, хотя и по ставкам белого рынка. Эксперты отмечают, что тенденция может в ближайшем будущем набрать обороты и создать для граждан значительные риски, если ответственность для таких компаний не ужесточить вплоть до уголовной.

Фото: Дмитрий Коротаев, Коммерсантъ / купить фото

Фото: Дмитрий Коротаев, Коммерсантъ / купить фото

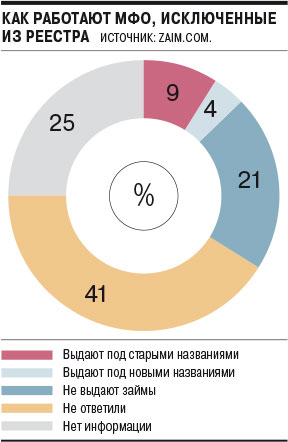

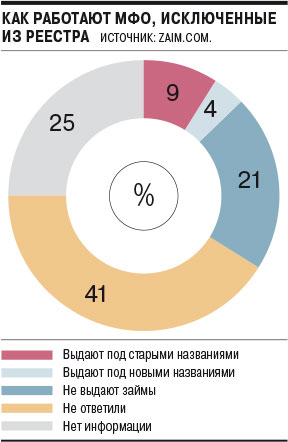

По данным исследования портала Zaim.com, более чем из 300 МФО, которые за первое полугодие 2019 года были исключены из реестра ЦБ, 13% продолжают выдавать займы: 4% — на легальных основаниях от имени другого юрлица, состоящего в реестре ЦБ, 9% — нелегально. Для сравнения: в первом полугодии 2018 года лишь около 5% исключенных из реестра компаний продолжили свою деятельность на незаконных основаниях. Такие результаты были получены в ходе телефонного опроса исключенных МФО по методу «тайный покупатель».

Половина выявленных нелегалов были исключены из реестра по собственной инициативе. «Можно предположить, что эти компании решили уйти в тень из-за регулирования»,— полагает аналитик Zaim.com Маргарита Гвоздева. Среди компаний, продолжающих легально выдавать займы под другим юрлицом, часть делают это как ломбард, кредитный потребительский кооператив или от имени организации, принадлежащей другому собственнику. Еще часть — как новая МФО, собственником которой является тот же человек, что и у выведенной с рынка компании. «Скорее всего, в этом случае микрофинансист пытается объединить все свои МФО, которые открывал в период расцвета микрофинансирования, чтобы сократить затраты, связанные со сдачей отчетности в ЦБ и прочим»,— отмечает госпожа Гвоздева. При этом преимущественно выявленные нелегальные МФО стараются работать по текущим правилам рынка и предоставляют займы по ставке до 1% в день.

Микрофинансисты отмечают, что тенденция была предсказуема. «Около 60% компаний, добровольно покинувших госреестр в первом полугодии, связывают этот шаг c невозможностью перестроить бизнес-модели,— говорит директор СРО "МиР" Елена Стратьева.— Один раз в несколько месяцев компании вынуждены вносить существенные изменения в работу из-за введения новых регуляторных норм». По ее словам, в октябре МФО ждет введение обязанности расчета показателя предельной долговой нагрузки на каждого заемщика, а в январе 2020 года в силу вступят очередные ограничения по предельной переплате по долгу, поэтому во второй половине 2019-го — 2020 году компании продолжат уходить из госреестра.

В ЦБ на запрос “Ъ” сообщили, что за первое полугодие 2019 года выявили более 1 тыс. организаций, которые, предположительно, осуществляли деятельность нелегальных кредиторов, из них 186 — использовали аббревиатуру МФО. «В случае утраты юридическим лицом статуса МФО оно в определенный срок направляет в Банк России свидетельство о внесении сведений о нем в госреестр,— добавили там.— В случае невозвращения свидетельства в установленный срок, осуществления деятельности по предоставлению займов и иных нарушений законодательства организациями, утратившими статус МФО, ЦБ информирует об этом правоохранительные и иные уполномоченные органы в целях пресечения возможной недобросовестной деятельности».

Регулятор признает, что не все МФО с учетом реализуемых ими бизнес-моделей могут соответствовать более высоким законодательным требованиям и это, «безусловно, создает предпосылки для их ухода с микрофинансового рынка». В ЦБ добавили, что уже вступили в силу изменения, ограничивающие круг лиц, которым МФО может уступить права требования по микрозайму, а также лишающие нелегального кредитора права через суд требовать исполнения обязательств по займу (см. “Ъ” от 29 ноября 2018 года). Также планируется принять законопроекты, ужесточающие административную ответственность для нелегальных кредиторов и вводящие уголовную ответственность для рецидивистов.

Эксперты полагают, что уже принятых мер недостаточно. «Если бы поправки к закону о потребкредите и микрофинансовой деятельности действительно работали, число нелегальных кредиторов сокращалось бы,— говорит партнер юридической фирмы "Рустам Курмаев и партнеры" Дмитрий Горбунов.— МФО уходят в тень в том числе потому, что у них остается уверенность, что есть место для маневра не всегда законными способами воздействовать на должника». По мнению управляющего партнера экспертной группы Veta Ильи Жарского, в условиях отсутствия роста реальных доходов населения предложения нелегалов будут востребованы, несмотря на риски, и несколько умерить их пыл может лишь угроза уголовного преследования, если этот механизм начнет работать на практике.