Госдолгу сняли лимиты

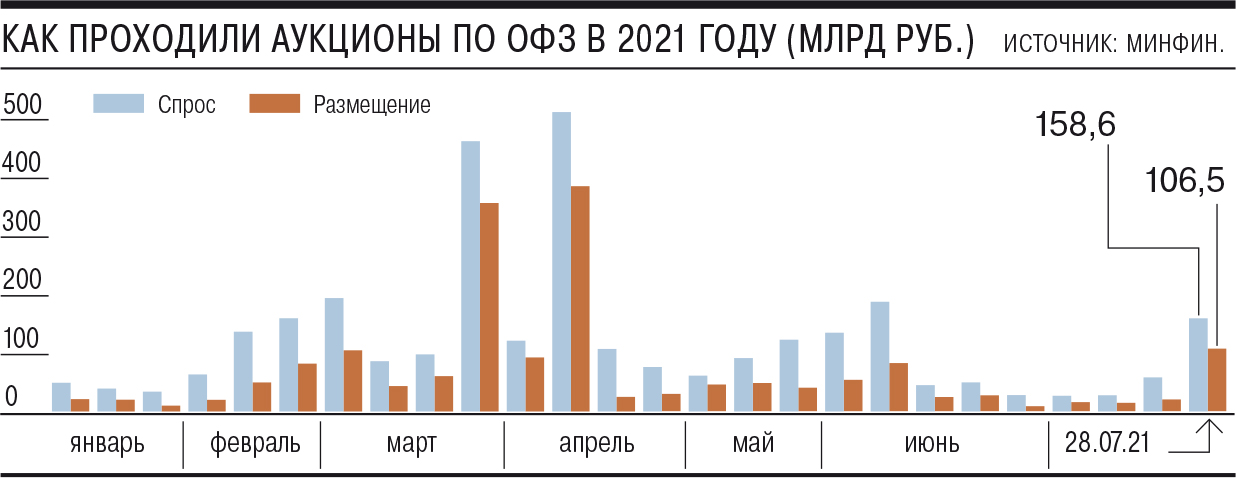

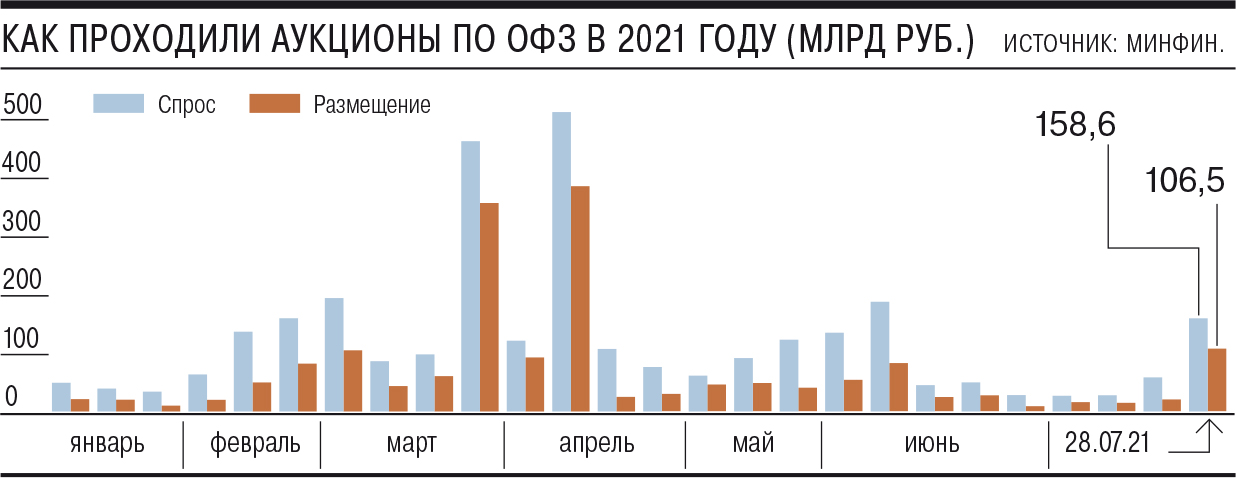

Минфин привлек на аукционах ОФЗ свыше 100 млрд руб.

Восстанавливающийся спрос на российские долговые бумаги на фоне снижения рыночных ставок позволил Минфину привлечь на двух аукционах ОФЗ почти 106 млрд руб. Это максимальный результат с апреля. Даже возможное дальнейшее повышение ключевой ставки на стоимости длинных ОФЗ отразится слабо, полагают российские участники рынка. Они имеют возможность, покупая облигации на аукционах, реализовывать их на вторичных торгах американским инвесторам, которым запрещено принимать участие в размещениях рублевых госбумаг.

Фото: Анатолий Жданов, Коммерсантъ

Фото: Анатолий Жданов, Коммерсантъ

Возвращение Минфина к проведению безлимитных размещений выпусков ОФЗ дало положительный результат. На аукционах 28 июля инвесторам были предложены восьми- и пятнадцатилетние гособлигации. Общий спрос по двум выпускам составил почти 160 млрд руб., чего не наблюдалось уже два месяца. При этом объем размещения достиг 106 млрд руб.— максимального значения с апреля.

Двухмесячная пауза в размещении больших объемов госбумаг отчасти была связана с введением запрета для американских инвесторов участвовать в первичных размещениях ОФЗ (см. “Ъ” от 16 апреля), а также ростом ставок на долговом рынке (см. “Ъ” от 8 июня). Однако в последнюю неделю ставки на рынке начали снижаться, причем решение ЦБ о повышении ключевой ставки 23 июля (см. “Ъ” от 23 июля) лишь притормозило процесс. При этом иностранные инвесторы начали проявлять повышенный интерес к российским бумагам (см. “Ъ” от 28 июля).

Как поясняют участники рынка, привлекательность длинных ОФЗ с постоянным купоном возросла из-за близости окончания цикла ужесточения денежно-кредитной политики Банка России на фоне ожидаемого снижения инфляции.

По оценке главного аналитика Совкомбанка Михаила Васильева, ключевая ставка может быть поднята максимум на 50 б. п. осенью, причем и это повышение может не потребоваться.

Главный аналитик ПСБ Дмитрий Монастыршин отмечает, что замедление инфляции до 4,0–4,5% в 2022 году и до 4% в 2023 году позволит ЦБ вернуть ключевую ставку в диапазон 5–6%, и на этом фоне длинные ОФЗ с доходностью около 7% смотрятся привлекательно.

Кроме того, спрос на ОФЗ поддерживают высокие цены на нефть и газ. Благоприятная конъюнктура на сырьевом рынке способствует исполнению федерального бюджета с профицитом, что снижает потребности правительства в заимствованиях на среднесрочную перспективу, говорит Дмитрий Монастыршин. По его словам, в случае дальнейшего повышения ключевой ставки рынок не ждет роста доходности длинных ОФЗ, поскольку это воспринимается как краткосрочная мера для подавления инфляции. В среднесрочной перспективе рынок ориентируется на ключевую ставку в диапазоне 5–6%.

Как полагает начальник аналитического управления банка «Зенит» Владимир Евстифеев, основными покупателями, судя по значительному объему лотов в заявках, выступают госбанки. По его мнению, некоторые зарубежные инвесторы также могли участвовать в аукционах, поскольку текущий уровень доходности длинных ОФЗ выглядит привлекательно по сравнению с аналогами из развивающихся экономик.

По оценке главного аналитика ИК «Регион» Александра Ермака, по восьмилетним бумагам было заключены 32 крупные сделки (на сумму более 1 млрд руб.), на которые пришлось 68,2% от общего объема размещения. По пятнадцатилетним бумагам было 15 крупных сделок, на которые пришлось более 80% объема размещения, отмечает он. По мнению Михаила Васильева, российские финансовые институты могут перепродавать с прибылью эти подсанкционные облигации американским инвесторам на вторичном рынке.

В таких условиях Минфин разместил гособлигации без существенной премии к вторичному рынку. По оценке Александра Ермака, восьмилетние ОФЗ были размещены со средневзвешенной доходностью 7,02% годовых, которая была на 6 б. п. ниже среднего уровня вторичного рынка накануне, но на 6 б. п. выше закрытия. Пятнадцатилетние — при средневзвешенной доходности 7,21% годовых, которая была на 1 б. п. ниже среднего уровня вторичного рынка накануне, но на 1 б. п. выше закрытия.