Цифру на полку

Как ритейлеры превращаются в IT-компании

Ритейл оказался среди индустрий, которые подверглись, пожалуй, наибольшим изменениям на фоне пандемии. Прежде поступательное развитие IT-инфраструктуры и онлайн-каналов на фоне изоляции пришлось отбросить в пользу максимально быстрого «цифрового взросления», чтобы удовлетворить резко возросший спрос потребителей. В выигрыше остались и крупнейшие интеграторы, и вендоры, заработавшие миллиарды на ажиотажном спросе. Крупные сети тем временем становятся настоящими IT-компаниями, вступая в борьбу за разработчиков и аналитиков.

Фото: Дмитрий Духанин, Коммерсантъ

Фото: Дмитрий Духанин, Коммерсантъ

Трансформация на скорость

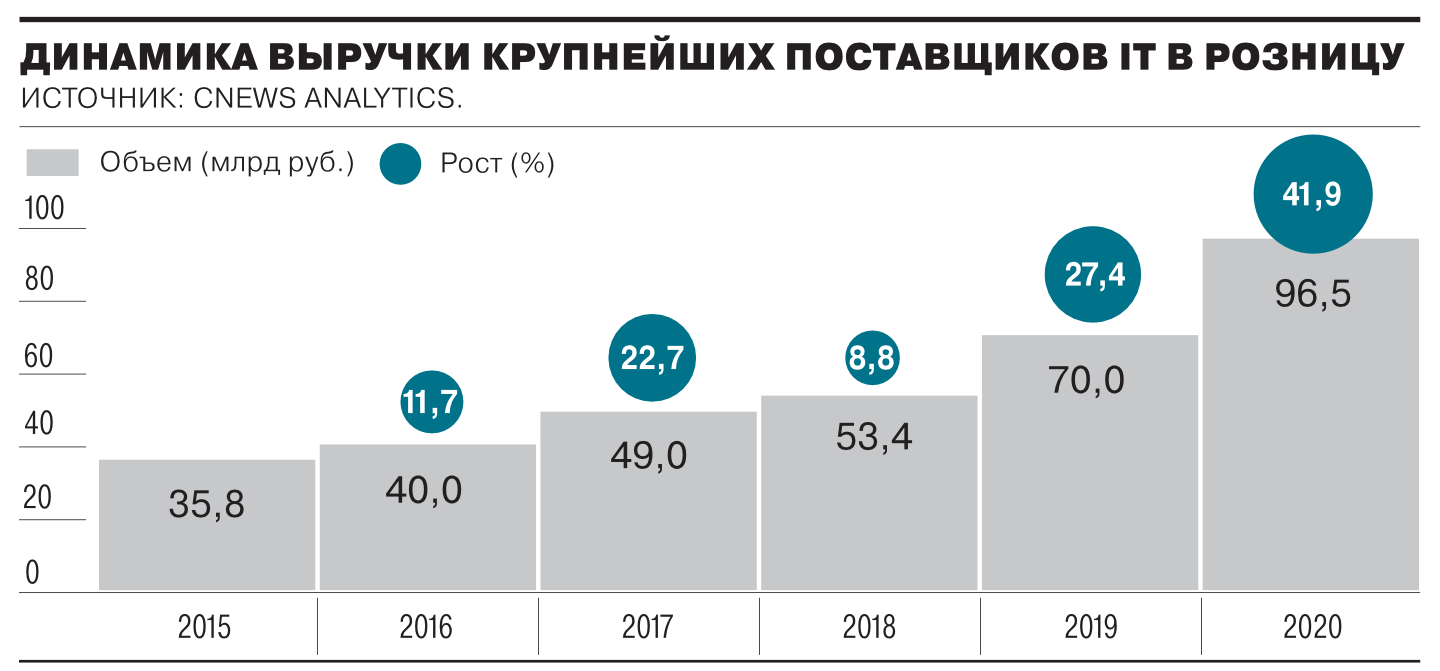

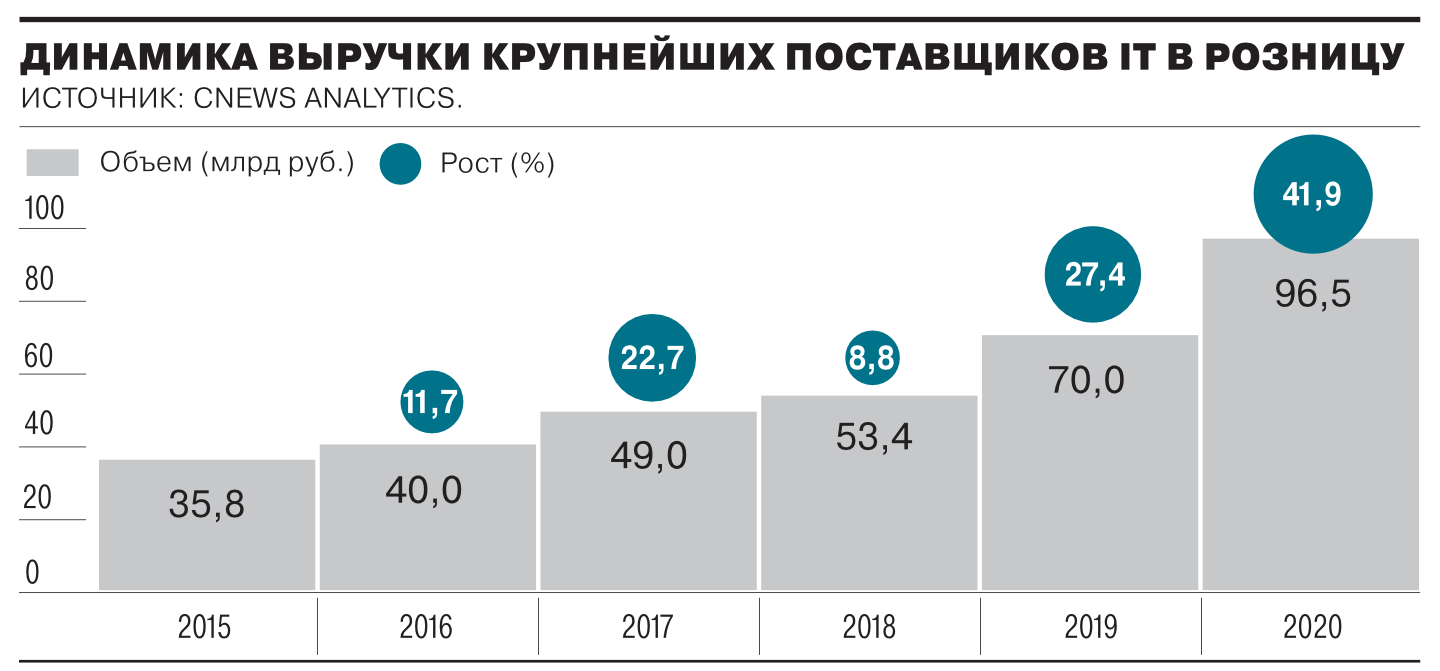

По данным CNews Analytics, расходы ритейлеров на IT в 2020 году выросли на 42%. Именно такой рост показала годовая выручка 20 крупнейших поставщиков IT в ритейл, которая достигла 96,5 млрд руб. По оценкам Softline, темпы роста продаж IT в ритейле оказались существенно выше, чем в целом по рынку — рост на 27% против 14% в 2020 году.

Одной из ключевых задач для ритейлеров на первом этапе стал перевод офисных сотрудников на удаленку, что потребовало модернизации всей IT-инфраструктуры. Так, «Магнит» в три раза расширил каналы связи, говорит директор по информтехнологиям компании Валентин Щитов. «Параллельно совершенствовались системы информбезопасности, отвечающие за организацию удаленного доступа. До пандемии численность удаленных подключений составляла 3–5%, учитывая мобильные устройства. А в период действия режима самоизоляции доля офисных сотрудников на удаленке доходила до 95%»,— добавляет он.

В целом основными направлениями цифровизации в ритейле стали маркетинг и повышение эффективности операционных процессов и качества логистики, объясняет партнер практики технологического консалтинга PwC в России Тимофей Хорошев. Ритейлеры осознали, что у них есть достаточное количество данных о потреблении своих клиентов, и начали чаще их монетизировать, подтверждает партнер департамента управления рисками «Делойт» в СНГ Сергей Кудряшов: «Такого рода аналитические решения потребовали от компаний внедрения новых технологий, которых у них прежде не было». Сейчас задачи хранения и обработки больших данных консолидируют на себе крупнейшие вендоры в лице Amazon, Google и Microsoft, но в фокусе крупнейших ритейлеров — развитие собственной инфраструктуры, отмечает управляющий директор «Х5 Технологии» Антон Мироненков.

По словам директора по отраслевым решениям для ритейла в КРОК Алексея Загайнова, облако и услуги поверх него, а также аренда выделенного оборудования в коммерческом ЦОДе остаются наиболее востребованными услугами для ритейла, в первую очередь в e-commerce. За первое полугодие 2021 года количество обращений от этой категории клиентов увеличилось на 118%, оценивают в компании. Росту востребованности технологий в ритейле помимо вызовов рынка способствует и растущая конкуренция среди Cloud-вендоров, и, как следствие, значительно оптимизированные предложения от них, замечает директор департамента по работе с розничными сетями и сектором товаров народного потребления Softline Алексей Сасаев.

Торговые сети существенно нарастили спрос и на инструменты аналитики. По словам Антона Мироненкова из «X5 Технологии», речевая аналитика позволяет улучшать качество обслуживания в колл-центрах, а видеоаналитика успешна там, где цена ошибки невелика: наблюдение за полками, появлением очередей. Видеоаналитика нужна магазинам и для сценариев «одинокий покупатель», добавляет директор по информтехнологиям группы «М.Видео—Эльдорадо» Александр Соколовский. «Нейросеть в режиме реального времени анализирует видеопоток из магазина, может отличить сотрудников от посетителей, а затем "накладывает" данные о местоположении людей на план магазина. Решение выявляет посетителей, которые уже некоторое время стоят у полки или перемещаются по торговому залу в поисках консультанта, и отправляет уведомление сотрудникам магазина через чат-бот»,— рассказывает он о внутренней разработке группы.

Покупки мимо кассира

Не всегда покупатели в принципе нуждаются в человеческом контакте, особенно когда этому не способствует ситуация с пандемией. Это стимулирует востребованность касс самообслуживания (КСО).

Сейчас в магазинах X5 Group совокупно 8,9 тыс. касс самообслуживания примерно в 2,7 тыс. магазинов. Внедрение таких устройств способствует увеличению оборота точки на несколько процентов, решает проблему с очередями на кассах и способствует росту удовлетворенности покупателей, говорит Антон Мироненков. По его словам, в среднем 34,8% чеков супермаркета «Перекресток» шло через кассы самообслуживания Х5. Практически все кассы в КСО группы — продукт собственной разработки, что позволяет снизить стоимость устройств в четыре раза.

У «Магнита» более 1,5 тыс. касс самообслуживания. В магазинах, где установлены КСО, мы видим увеличение производительности на 4%, снижение очередей — на 20%, а также значительное улучшение сервиса без увеличения количества персонала. «Покупатели, которые пользуются системами самообслуживания, чаще приходят в магазин в среднем на 37%, и их чек на 10% выше, чем средний чек остальных покупателей»,— утверждает директор департамента розничных технологий сети «Магнит» Эдуард Ирышков.

В среднем по рынку через КСО проходит более 30% покупок у тех ритейлеров, где такие устройства установлены, оценивает гендиректор «Infoline-Аналитики» Михаил Бурмистров. «КСО очень стимулируют малые чеки, особенно среди тех, кто мог отказаться от покупки из-за долгого ожидания»,— объясняет эксперт. Несмотря на кажущиеся серьезными риски воровства при таком формате обслуживания, статистика такую тенденцию не подтверждает, отмечает он.

Видя востребованность КСО среди покупателей, сети продолжают модифицировать устройства. В «Магните» говорят, что тестируют кассы-трансформеры, которые могут работать в режиме кассира и в режиме самообслуживания, и тест показывает сокращение очередей на 13%. X5 Group добавляет в свои устройства функцию оплаты с помощью биометрии. «Массовое внедрение систем самообслуживания позволяет сотрудникам магазина переключиться на другие задачи: выкладку товара и общение с покупателями, а также влияет на скорость обслуживания и отсутствие очередей в часы пик»,— резюмирует Антон Мироненков.

Продукты на заказ

Одними из ключевых бенефициаров пандемии стали участники рынка электронной торговли, и свои дивиденды в виде миллионов новых клиентов они продолжают получать и сейчас. Наибольшую динамику показал сегмент e-grocery, то есть онлайн-заказ и доставка продуктов питания. Специализированные сервисы — «Сбермаркет», «Самокат» и «Яндекс.Лавка» — нарастили обороты в десятки раз по итогам 2020 года в сравнении с 2019-м. Рост продолжается и в текущем году — так, в первом полугодии тот же «Сбермаркет» увеличил оборот на 223% в сравнении с тем же периодом прошлого года, до 21,7 млрд руб., свидетельствуют данные Infoline. По их прогнозам, в текущем году онлайн-продажи продовольствия достигнут 400 млрд руб., а к 2024 году превысят 1,1 трлн руб.

Такая динамика вынудила FMCG-ритейл быстро наращивать присутствие в онлайн-торговле, в том числе через партнерство с этими сервисами. «Магнит» начал работу над созданием онлайн-формата весной 2020 года, осенью подключил Delivery Club и «Яндекс.Еду», позднее запустив собственную доставку и выйдя на «Сбермаркет» и Wildberries. По итогам первого квартала нынешнего года «Магнит» выполнял в среднем 9,5 тыс. заказов в день. К концу сентября этот показатель увеличился до 50 тыс., утверждают в компании, и около 60% онлайн-выручки приходится на доставку за пределами Москвы и Санкт-Петербурга. «Наиболее динамично растущим сегментом является экспресс-доставка. Для обработки интернет-заказов c начала года компания открыла в Москве 14 мини-дарксторов, к концу года их число мы планируем нарастить до 20»,— говорит директор по электронной коммерции сети «Магнит» Андрей Лукашевич.

По данным Infoline, «Перекресток.Впрок», входящий в X5 Group, в первой половине 2021 года нарастил оборот на 56%, до 10,3 млрд руб. Сервисы экспресс-доставки группы росли еще быстрее — совокупно на 642% год к году, до 13,3 млрд руб. В июне X5 Group также объявила, что вывела онлайн-бизнесы в отдельную структуру, ранее не исключив и их IPO в перспективе нескольких лет.

Михаил Бурмистров прогнозирует, что основная конкуренция на этом направлении развернется среди онлайн-проектов «Сбера», «Яндекса», маркетплейсов Ozon и Wildberries, а вот среди ритейлеров конкуренцию им смогут составить преимущественно четыре игрока: X5 Group, «Лента», «Магнит» и «Вкусвилл».

Ритейл превращается в IT

Одновременное внедрение десятков цифровых инициатив, меняющих бизнес-процессы компании, требует от участников рынка продуктового подхода, объясняет Тимофей Хорошев из PwC: «Над каждой инициативой трудится сфокусированная только на одном продукте команда. Что автоматически означает стремительный рост потребности в IT-специалистах, а следом и растущие требования к мощности IT-инфраструктуры». Особенно высокий спрос на все, что касается разработки, отмечают в Softline.

Тенденции подтверждает статистика. Так, число вакансий в сфере программирования и разработки со стороны ритейлеров выросло в 2020 году на 10% в сравнении с 2019-м, но за прошедшие месяцы 2021 года динамика еще выше — 17% год к году (13,4 тыс. вакансий с начала года). В 2021 году число вакансий аналитиков в этих компаниях выросло на 40% год к году, до 6,2 тыс. Вакансии в сфере управления проектами за тот же период выросли на 20%, до 5,3 тыс. позиций.

Крупнейшие компании предпочитают полагаться полностью на внутренние ресурсы. «С начала 2021 года мы уже удвоили число IT-специалистов и увеличили долю расходов на собственные разработки, а также перешли к продуктовому подходу»,— рассказывает Александр Соколовский из «М.Видео—Эльдорадо».

Впрочем, компании второго эшелона пока достаточно серьезно полагаются на аутсорсинг-разработки, хотя многие из них понимают, что это не всегда дает полностью контролируемую технологию, добавляет Сергей Кудряшов. «Чем быстрее у небольших компаний начнут расти аппетиты, тем быстрее они начнут забирать под себя разработку решений»,— прогнозирует он.