Рынок высокодоходных облигаций восстанавливается быстрее, чем ожидали аналитики. Объем размещенных в первом квартале выпусков приблизился к средним показателями мирного 2021 года. Кроме того, значительно снизилась продолжительность размещений и доходность. Однако для сегмента характерны повышенные риски, в том числе низкое качество раскрываемой отчетности и зависимость от возможностей рефинансирования.

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

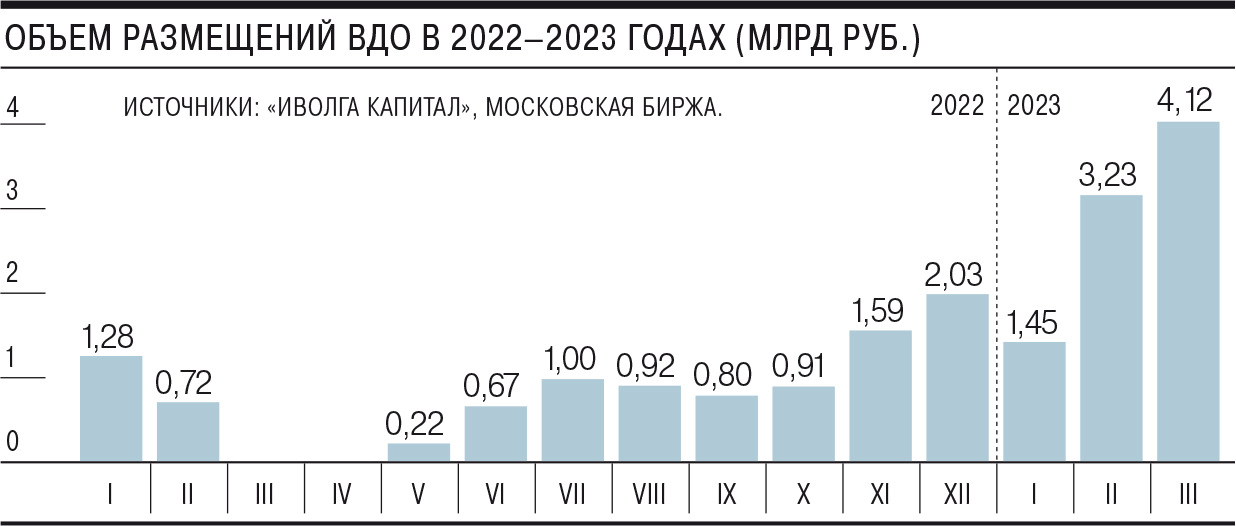

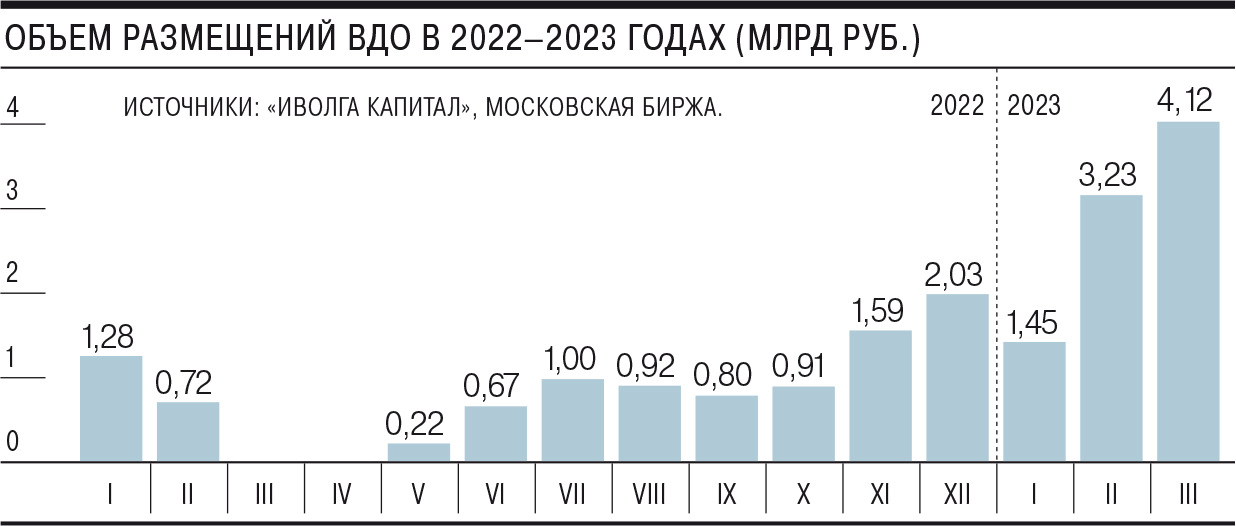

По оценке «Иволга Капитал» (с обзором ознакомился “Ъ”), объем размещенных высокодоходных облигаций (ВДО) за первый квартал 2023 года составил 8,8 млрд руб. Этот результат не только превышает показатель первого квартала прошлого года, но и объем размещения за три последующих квартала (8,1 млрд руб.). С начала года начались продажи почти двух десятков выпусков облигаций.

Восстановление, отмечают аналитики, произошло намного быстрее, чем ожидали участники рынка (см. “Ъ” от 16 января). Фактически в начале года сегмент вернулся к объемам первичного рынка, сравнимым с 2021 годом. Тогда, по данным Cbonds, объем размещений ВДО составил 44 млрд руб., т. е. в среднем 11 млрд руб. за квартал (без учета сезонности).

Понятие высокодоходных облигаций не закреплено в российском законодательстве. Участники долгового рынка относят к ним облигации с низким кредитным рейтингом (не выше BBB/BBB- по российской шкале) или вовсе без него, с премией по доходности к ключевой ставке или доходностям госбумаг в несколько процентных пунктов, небольшим объемом эмиссии (как правило, до 1 млрд руб.) и выпущенных преимущественно компаниями МСБ.

При этом аналитики наблюдают снижение продолжительности размещений. Если в 2022 году выпуски даже с высокими купонами могли размещаться месяц-два и даже несколько месяцев, то сейчас средний срок сместился в диапазон две-четыре недели. Это происходило на фоне снижения ставок, особенно в рейтинговой категории В. В прошлом году доходности размещений в этом сегменте составляли 19–20% годовых, к настоящему времени снизились до 16% годовых. Одна из особенностей первого квартала — закрепление крупных инвестбанков среди организаторов ВДО, отмечают в «Иволга Капитал».

Опрошенные “Ъ” участники рынка объясняют позитивную динамику в сегменте ВДО в первую очередь за счет стабилизации ситуации в российской экономике.

К тому же в сегменте ВДО с начала года не случилось ни одного дефолта, и ввиду отсутствия негативного новостного фона сектор многим кажется привлекательным. На рынке корпоративных облигаций после прошлогодних потрясений видна тенденция к возвращению кредитных спредов к своим средним историческим значениям. Если год назад можно было с очень хорошей доходностью купить бумаги из второго эшелона, то сейчас таких привлекательных цен там нет, и инвесторы обращаются к более высокорисковым инструментам, отмечает аналитик ФГ «Финам» Алексей Козлов.

В результате заметно снизилась риск-премия в корпоративных бумагах вообще и в секторе ВДО в частности, добавил ведущий аналитик долгового рынка «Открытие Инвестиции» Александр Шураков. Если в третьем и четвертом кварталах 2022 года средняя премия к ОФЗ по индексу Cbonds-CBI RU High Yield составляла 785 б. п. и 733 б. п., то в первом квартале 2023 года она сократилась до 574 б. п. В начале апреля риск-премия опустилась ниже 500 б. п., тем самым достигнув уровня риск-премий, характерных для 2021 года, отмечает эксперт.

Эксперты отмечают, что основными инвесторами в сегменте ВДО являются физлица.

Именно поэтому, по словам руководителя направления DCM департамента корпоративных финансов «Цифра брокер» Максима Чернеги, сегмент восстанавливался дольше прочих — многие инвесторы ушли пусть в менее привлекательные, но более надежные бумаги.

Основным риском инвестиций в ВДО эксперты считают качество предоставляемой отчетности. Эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов отнес к рискам также эффект масштаба (большинство эмитентов из МСП), высокую зависимость от возможностей по рефинансированию. Алексей Козлов указывает, что в сегменте ВДО к дефолту может привести реализация любого сколь-либо значимого риска — сокращение банковских лимитов, уход ключевых потребителей, проблемы с налоговой службой, судебные иски и т. п. По итогам года, по оценке «Цифра брокер», в сегменте могут объявить до пяти дефолтов, в «Финаме» ожидают до 10 дефолтов.