Баррель вышел из бюджета

Российская нефть дешевеет в долларах и рублях

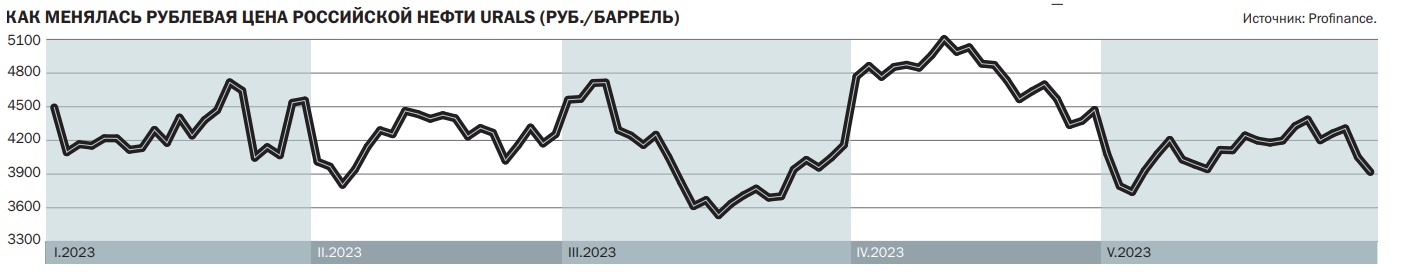

Рублевая цена российской нефти Urals закрепилась ниже 4 тыс. руб. за баррель. Этому способствует падение цен на европейском рынке на фоне усиления страхов рецессии мировой экономики. Ситуация негативна для российского бюджета, но управляема, так как выпадающие доходы Минфин может восполнить, в частности, на долговом рынке.

Фото: Артем Краснов, Коммерсантъ

Фото: Артем Краснов, Коммерсантъ

По данным Profinance, в конце мая рублевая цена нефти Urals закрепилась ниже уровня 4 тыс. руб. за баррель. Этот результат на 23% ниже локального максимума, установленного в первой декаде апреля (5,2 тыс. руб. за баррель). Сильнее рублевые цены проседали в середине лета минувшего года, когда на фоне падения курса доллара и мировых цен на нефть Urals в рублях подешевела почти на треть, до тех же 4 тыс. руб.

Текущее снижение связано с падением цен на европейские сорта нефти. По данным Investing, в конце мая цена североморской Brent опускалась до $71 за баррель, потеряв за полтора месяца 18%. Urals падала на 22%, до $48,3 за баррель.

«Медвежья» игра на нефтяном рынке ведется на фоне усиления опасений ухудшения американской экономики, жесткой денежно-кредитной политики ФРС США и банковского кризиса. В последней декаде мая ожидания рынка (на базе значений фьючерсов CME Watch) стали указывать на большую вероятность повышения ставки до 5,25–5,5% с текущих 5–5,25%. По словам эксперта по фондовому рынку «БКС Мир инвестиций» Евгения Миронюка, «закручивание гаек» ФРС создает неуверенность инвесторов в реализации сценария мягкой рецессии и сохранении спроса на нефть. «Проблемы банковского сектора возникают внезапно, а чтобы быстро купировать кризис, ФРС уже пришлось допустить резкий рост баланса. Это нивелировало почти все усилия по сокращению баланса в течение прошлого года. А значит, проблемы банковского сектора и, возможно, более длительный период высокой инфляции "перекладываются" на плечи налогоплательщиков. Как следствие — возможная стагнация спроса»,— полагает господин Миронюк.

Старший аналитик по сырьевым рынкам SberCIB Investment Research Константин Самарин напоминает, что на нефть давили еще и споры о повышении потолка госдолга США в парламенте, а также неоднозначная динамика показателей деловой активности Китая. К июню потолок госдолга был повышен, а вот тревога относительно экономики Китая сохранилась.

Опрошенные «Деньгами» аналитики не видят фундаментальных оснований для дальнейшего снижения цены. «Во втором полугодии ожидаем рост Brent с закреплением в интервале $80–90 за баррель на постепенном росте мирового спроса и объявленном снижении добычи странами ОПЕК+»,— отмечает Константин Самарин. Евгений Миронюк ожидает среднюю цену Brent на уровне $75 по итогам второго квартала и $77 за баррель в третьем. При этом он не исключает роста волатильности, при которой цены могут демонстрировать движение вплоть до $65 и $59 за баррель, вызвать которую могут признаки кризиса в США и ЕС или разногласия в ОПЕК+.

Нынешнее снижение цен на нефть окажет негативный эффект на российский бюджет, который сверстан исходя из средней цены Urals в 4,8 тыс. руб. Это значение почти на 17% выше показателя мая. Однако за счет более высоких цен в предыдущие месяцы средняя цена с начала года ниже величины, заложенной в бюджет, но на более комфортном для нее уровне 4,3 тыс. руб. «Говоря о достаточности рублевой цены нефти для бюджета, стоит понимать, что не только ценой определяются доходы казны. Важны такие параметры, как физические объемы добычи, размер реализации за рубеж»,— отмечает начальник аналитического управления банка «Зенит» Владимир Евстифеев. С марта Россия добровольно сократила добычу на 500 тыс. баррелей в сутки.

Главный аналитик ПСБ Денис Попов не исключает, что во втором полугодии среднее значение нефти составит 5,1 тыс. руб., а в среднем за год — порядка 4,7 тыс. руб. В банке ожидают дефицит федерального бюджета по итогам 2023 года на уровне 2,8% ВВП. «Мы ждем недовыполнения плана по нефтегазовым доходам бюджета (около 600 млрд руб.) при умеренном перевыполнении по ненефтегазовым»,— говорит господин Попов.

Дефицит бюджета: пора беспокоиться?

Дефицит федерального бюджета в апреле вновь вырос и за четыре месяца превысил плановый показатель Министерства финансов для всего года. Почему дефицит бюджета растет? Стоит ли ожидать его значительного отклонения от прогноза Минфина? Не создает ли текущий уровень дефицита риски для долговой устойчивости, инфляции, валютного курса и других макроэкономических показателей? Какие инструменты могут быть привлекательными для инвестора в сложившихся условиях?

Главный аналитик Совкомбанка Наталья Ващелюк

Главный аналитик Совкомбанка Наталья Ващелюк

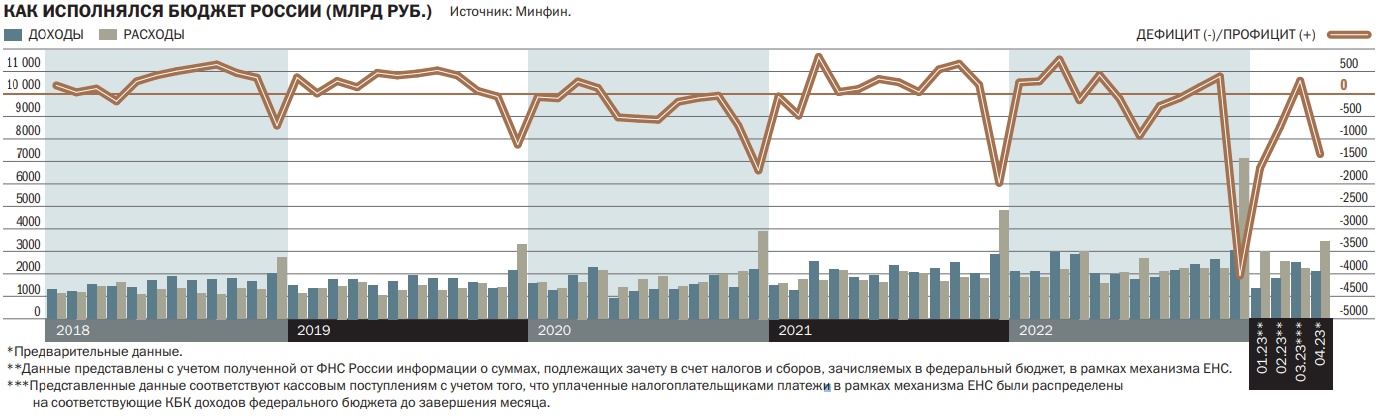

За первые четыре месяца 2023 года дефицит федерального бюджета РФ достиг 3,4 трлн руб. Высокий уровень бюджетного дефицита объясняется двумя основными факторами.

Во-первых, нефтегазовые доходы бюджета находятся на относительно низком уровне. За первые четыре месяца этого года они составили 2,3 трлн руб., что почти в два раза меньше, чем год назад. Бюджет на 2023 год предполагал, что цена на нефть марки Urals будет составлять $70 за баррель, курс доллара — около 68 руб. В январе—апреле цена нефти Urals, рассчитываемая Минфином, была меньше плановой (51 $/баррель), но курс доллара — выше (почти 75 руб./$). В результате рублевая цена на нефть марки Urals в среднем составляла около 3,9 тыс. руб. за баррель при плановых 4,8 тыс. руб. Кроме ценового фактора к сокращению нефтегазовых доходов, вероятно, привело уменьшение физических объемов экспорта энергоносителей. Значительно снизились поставки российского газа в Европу.

Во-вторых, высокий дефицит бюджета в первые четыре месяца 2023 года был обусловлен нетипичной динамикой расходов, отличавшейся от стандартной сезонной траектории. Обычно значительная часть расходов осуществлялась в конце года. В 2023 году расходы производятся с опережением. Если в 2019–2022 годах за январь—апрель осуществлялось около 30% расходов бюджета, то теперь доля составляет почти 40% от планового показателя на год.

Повышенный дефицит бюджета, вероятнее всего, обусловлен временными и техническими факторами. Так, в апреле средняя цена на нефть марки Urals, публикуемая Министерством финансов, выросла и достигла $58. В пересчете на рубли цена составила 4,7 тыс. руб., что близко к уровню, предполагаемому бюджетом. После введения потолка цен на российскую нефть индикатор цены нефти Urals стал менее информативным. Россия экспортирует разные сорта нефти по нескольким направлениям, и средняя фактическая цена экспорта может отличаться от индикатора Urals. По оценкам Банка России, фактическая экспортная цена может сложиться на более высоком уровне.

У цен на нефть, вероятно, мало возможностей для продолжения роста во второй половине 2023 года, но и расходы бюджета до конца года, скорее всего, будут находиться на более низком уровне, чем обычно, так как часть трат была осуществлена с опережением. В частности, возможно, в конце года объем расходов будет не таким значительным, как в предыдущие годы.

Не исключено, что в отдельные месяцы бюджет будет сводиться с дефицитом, в остальные — с профицитом, но в целом расходы и доходы до конца года будут сбалансированы. При отсутствии макроэкономических шоков дефицит федерального бюджета в 2023 году может оказаться около 3,5 трлн руб., что больше, чем планировал Минфин (2,9 трлн руб.).

Бюджетный дефицит в 3,5 трлн руб. можно считать умеренным: в сопоставлении с ВВП он составляет около 2%. Государственный долг России равен 24 трлн руб., или 15% ВВП. При этом умеренным уровнем госдолга на международном уровне часто считается значение в 60% ВВП. То есть у России есть возможности по увеличению долговой нагрузки. Кроме того, ликвидные средства Фонда национального благосостояния, которые превышают 6 трлн руб., могут быть направлены на финансирование расходов бюджета.

Повышенный объем дефицита бюджета пока не привел к ускорению инфляции. За первые четыре месяца 2023 года общий уровень цен вырос на 2,1%. Это немного, если учесть, что проинфляционные факторы находятся на высоком уровне: курс доллара с начала года вырос примерно на 15%, в условиях рекордно низкой безработицы увеличились издержки на оплату труда, были повышены тарифы на транспортные и другие услуги для компаний. Инфляцию пока сдерживают относительно низкий спрос и цены на продукты питания, которые могут продолжить снижение при хорошем урожае в этом году.

Снижение нефтегазовых доходов означает не только сокращение доходов бюджета, но и уменьшение притока иностранной валюты по счету текущих операций, что негативно для валютного курса. Курс доллара, как представляется, к концу года может составить около 83 руб. или выше. Инфляция, по прогнозу, должна вырасти, а Центральный банк — повысить ключевую ставку.

В условиях сохранения рисков ослабления рубля можно рассмотреть вопрос об увеличении доли сбережений, номинированных в иностранной валюте. Как представляется, следует обратить внимание на валюты дружественных стран, особенно если учесть то, что на рынке постепенно получают распространение вклады в «нетоксичных» валютах. Например, увеличивается число банков, предлагающих вклады в дирхамах ОАЭ. Курс дирхама привязан к доллару, поэтому с точки зрения динамики курса его можно считать «нетоксичной» заменой доллару. Процентные ставки по вкладам в дирхамах меньше, чем по рублевым инструментам, и составляют 1–2%. Доходность вкладов в юанях продолжает расти и может превышать 3,5% при размещении средств на длительный срок. При этом не следует отказываться от рублевых сбережений, так как они более ликвидны, а процентные ставки остаются привлекательными. Но инфляционные и геополитические риски ограничивают интерес к облигациям, так как их цена может снизиться. В будущем, возможно, появятся более подходящие моменты для их покупки.

В случае сохранения цен на нефть возле среднего значения с начала года объем выпадающих нефтегазовых доходов будет существеннее, а вместе с ним и дефицит бюджета. По оценке Владимира Евстифеева, средняя цена в 4,2 тыс. руб. выводит бюджет на дефицит по году на уровне 5–6 трлн руб. Минфин же планирует дефицит на уровне 2% ВВП, или около 3 трлн руб.

Финансирование дефицита будет производиться главным образом за счет средств ФНБ. В значительной степени недовыполнение плана по нефтегазовым доходам, как считает Денис Попов, будет восполнено за счет добровольного досрочного взноса в четвертом квартале в размере 50% от разового «чрезвычайного налога» на крупный бизнес, запланированного на 2024 год. «По нашим оценкам, объем этого добровольного взноса может составить 300–400 млрд руб.»,— отмечает он.

При расширении дефицита бюджета выше запланированных сумм Минфину может потребоваться увеличение объема программы внутренних заимствований на 2023 год. Текущий план подразумевает новый долг на 3,5 трлн руб., из которых чистое заимствование составляет порядка 2,5 трлн руб., отмечает Владимир Евстифеев. В случае расширения программы долговой рынок окажется под давлением, особенно на долгосрочном участке суверенной кривой. При этом важен не только объем заимствований, но и тактика поведения Минфина на аукционах ОФЗ. «Сейчас мы наблюдаем минимальные премии на размещениях гособлигаций, что позитивно отражается на состоянии вторичного рынка ОФЗ. Если такая стратегия будет иметь место и при увеличении аппетитов по внутренним займам, то влияние на вторичный рынок госдолга будет минимально негативным»,— отмечает господин Евстифеев. К тому же Минфин может прибегнуть к инструменту, который выручал его в 2020 и в 2022 году — ОФЗ с плавающей ставкой, которые полюбились крупным банкам.