Кредиты ждут ставку

Условия выдачи корпоративных займов ужесточились

Центральный банк фиксирует продолжающийся рост корпоративного кредитования из-за хороших финрезультатов компаний и ожидания роста ставок. На этом фоне, отмечают аналитики, прогнозируемое новое повышение ключевой ставки ЦБ на заседании 26 июля несет риски для заемщиков с высокой долговой нагрузкой, для банков, а в условиях ограничения льготной ипотеки — и для застройщиков. Представители строительного сектора в ходе опроса Банка России уже сообщили об ухудшении доступности банковского кредитования в июле.

Фото: Игорь Иванко, Коммерсантъ

Фото: Игорь Иванко, Коммерсантъ

Корпоративное кредитование, согласно свежей статистике Банка России, в июне продолжило расти. Портфель кредитов компаний за месяц увеличился на 1 трлн руб. За первое полугодие объем таких кредитов вырос на 5,6 трлн руб.— это 7,5% роста против 6,7% за тот же период прошлого года. Траектория кредитования пока остается выше апрельского прогноза ЦБ (8–13% увеличения в годовом выражении как в целом, так и в части корпоративных займов), отмечают аналитики Telegram-канала «Твердые цифры».

Спрос на кредиты поддерживается высокими финансовыми результатами компаний, а также, вероятно, ожиданиями дальнейшего роста ставок.

В ЦБ отмечают, что в июне компании кредитовались в том числе для пополнения оборотных средств и для инвестиционного финансирования ранее начатых долгосрочных проектов. По предварительным данным регулятора, порядка 0,3 трлн руб. прироста кредита пришлось на застройщиков в рамках проектного финансирования строительства жилья.

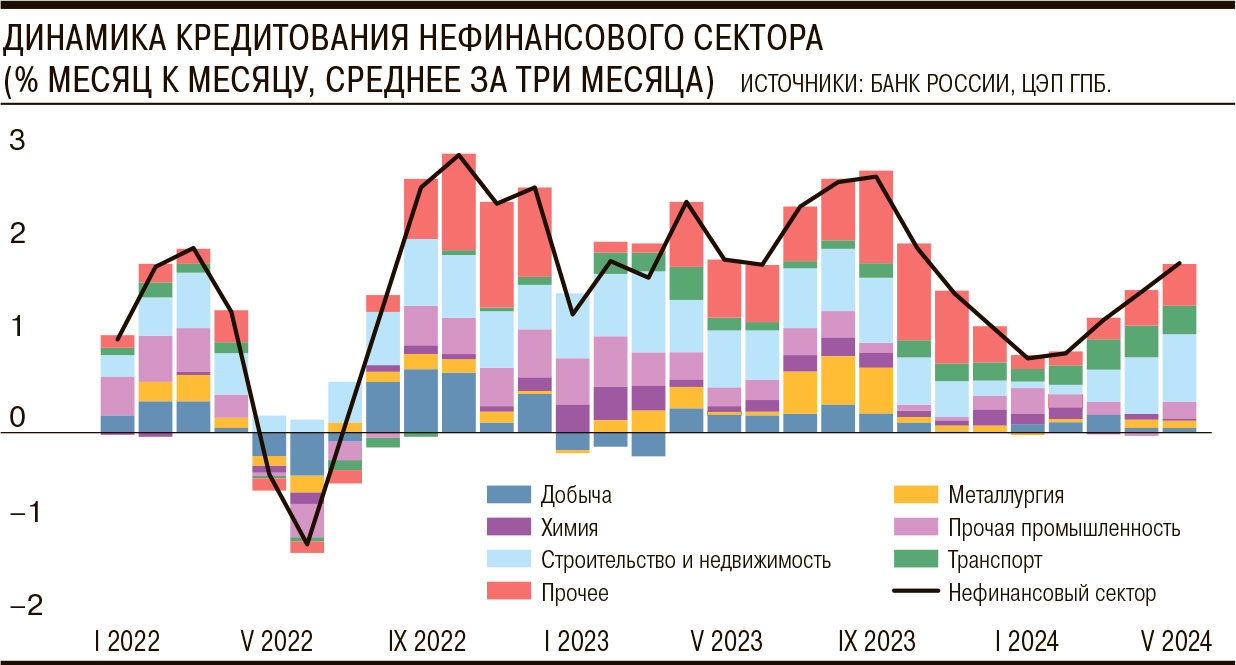

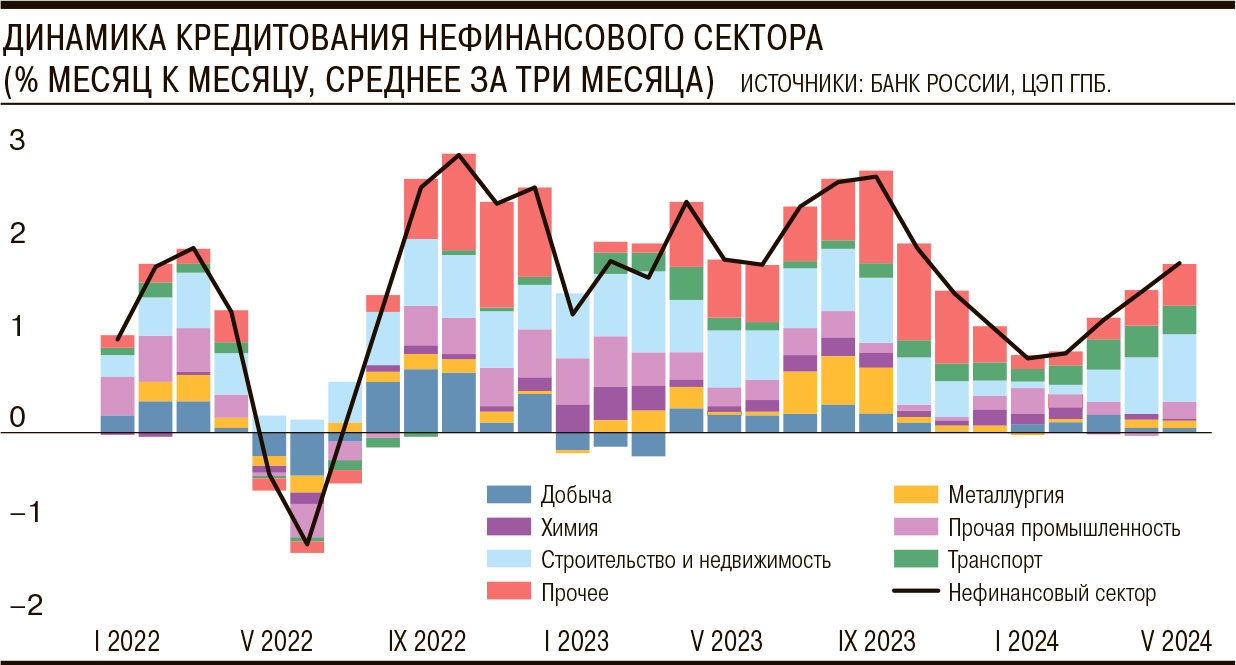

Аналитики Газпромбанка отмечают, что повышение ключевой ставки ЦБ до 16% не отразилось заметным образом на корпоративном кредитовании именно в силу роста банковской задолженности сектора строительства и недвижимости, которая обеспечила 40% прироста портфеля кредитов нефинансовым организациям в марте—мае, а в июне — почти его треть. Застройщикам доступно проектное финансирование по невысокой фиксированной ставке (3–5%) на часть займа, которая покрывается средствами на счетах эскроу. Из-за роста ипотечного кредитования перед ужесточением условий его льготных программ объем средств на счетах эскроу вырос, что позволило застройщикам увеличить кредитный портфель под невысокую ставку. Аналитики банка отмечают, что изменение условий программ будет иметь двойной эффект — снижение как ипотечного, так и корпоративного кредитования через сокращение объема кредитов застройщикам под низкую ставку.

По их оценке, если исключить из расчета строительный сектор, то повышение ключевой ставки до 16% все же повлияло на темпы роста корпоративного кредитного портфеля: его рост в остальных секторах замедлился с приблизительно 2,5% месяц к месяцу в июне—сентябре 2023 года до 1,2% в мае 2024-го.

Ранее аналитики Центра макроэкономического анализа и краткосрочного прогнозирования на фоне вероятного повышения процентных ставок предположили, что заемщики, имеющие высокую долговую нагрузку, могут столкнуться с невозможностью за счет привлечения новых заимствований покрыть выплаты по ранее накопленному долгу (см. “Ъ” от 8 июля). Такой сценарий в центре назвали «тихим кризисом», который выразится в умеренном росте просроченной задолженности по небольшим кредитам и в ряде вынужденных реструктуризаций по крупным. При этом концентрация кредитного портфеля и сниженный уровень достаточности капитала у нескольких системообразующих банков может потребовать их докапитализации.

Отметим, что проведенный ЦБ опрос компаний свидетельствует, что за кредитами в июле обращались 34% предприятий (в июне — 34,4%). По оценкам компаний, условия кредитования в целом по экономике ужесточились в сравнении с предыдущим месяцем. Наряду с увеличением ставок банки ужесточают неценовые условия кредитования (например, увеличивают сроки рассмотрения заявок, количество ежемесячных и квартальных отчетов о состоянии финансовых потоков). Примечательно, что строительный сектор уже в июле сообщил о заметном ужесточении условий кредитования — как в сравнении с первым кварталом, так и в сравнении с июнем.