Ипотека ставке не сдается

Однако субсидий вновь может не хватить

Вопреки прогнозам октябрь показал лучшие по сравнению с сентябрем результаты по выдаче ипотеки в целом, и особенно по ключевой госпрограмме — «Семейная ипотека» (более 50% всех выдач). Помогло перераспределение лимитов между банками, что позволило на последней неделе месяца отыграть снижение в первые дни месяца. При этом дополнительных 350 млрд руб. субсидий банкам может хватить ненадолго, а рассчитывать на новые вливания из бюджета при высокой ключевой ставке не приходится. В 2025 году рынок ждет спад, полагают эксперты.

Фото: Наталия Макарова, Коммерсантъ

Фото: Наталия Макарова, Коммерсантъ

Согласно данным АО «Дом.РФ», в октябре 2024 года выдачи кредитов в рамках госпрограммы «Семейная ипотека» показали рост по сравнению с сентябрем. Всего было выдано 184,2 млрд руб. (31,3 тыс. шт.) против 180,7 млрд руб. месяцем ранее. Показательно, что положительный эффект обеспечила последняя неделя октября, когда выдачи составили 87,8 млрд руб., свидетельствуют данные «Дом.РФ».

Льготная госпрограмма «Семейная ипотека» распространяется на семьи с детьми (хотя бы один ребенок в возрасте до шести лет). По данным «Дом.РФ», с июля 2024 года на нее приходится около 90% всех выдач в рамках всех льготных госпрограмм (в октябре — 205,1 млрд руб.). Сумма кредита не превышает 12 млн руб. для Москвы, Санкт-Петербурга и их областей, для остальных регионов — не более 6 млн руб.

В начале июля Минфин заявил о продлении «Семейной ипотеки» до 2030 года. Однако в начале октября выдачи кредитов по программе значительно сократились «из-за временной приостановки записи на сделки, связанной с исчерпанием банками лимитов», напоминает руководитель аналитического центра «Дом.РФ» Михаил Гольдберг. Впрочем, были оперативно распределены неиспользованные лимиты на 140 млрд руб. между основными кредиторами (Сбербанк и Альфа-банк, см. “Ъ” от 10 октября), и уже в конце месяца банки выдали больше, чем за все три предыдущие недели вместе взятые, указывает он.

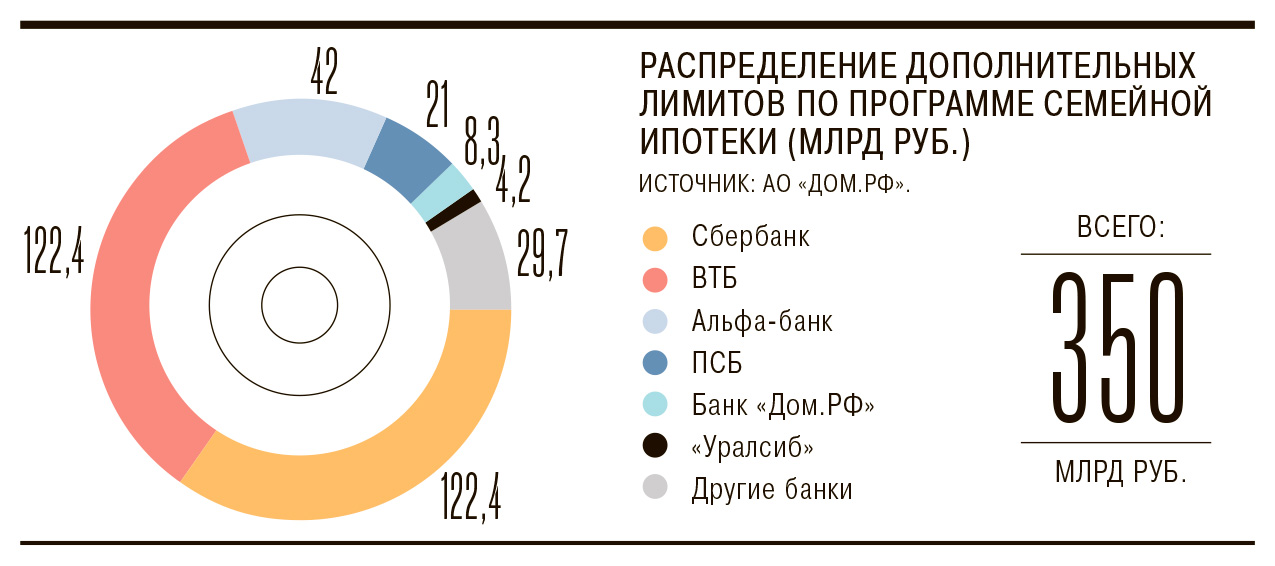

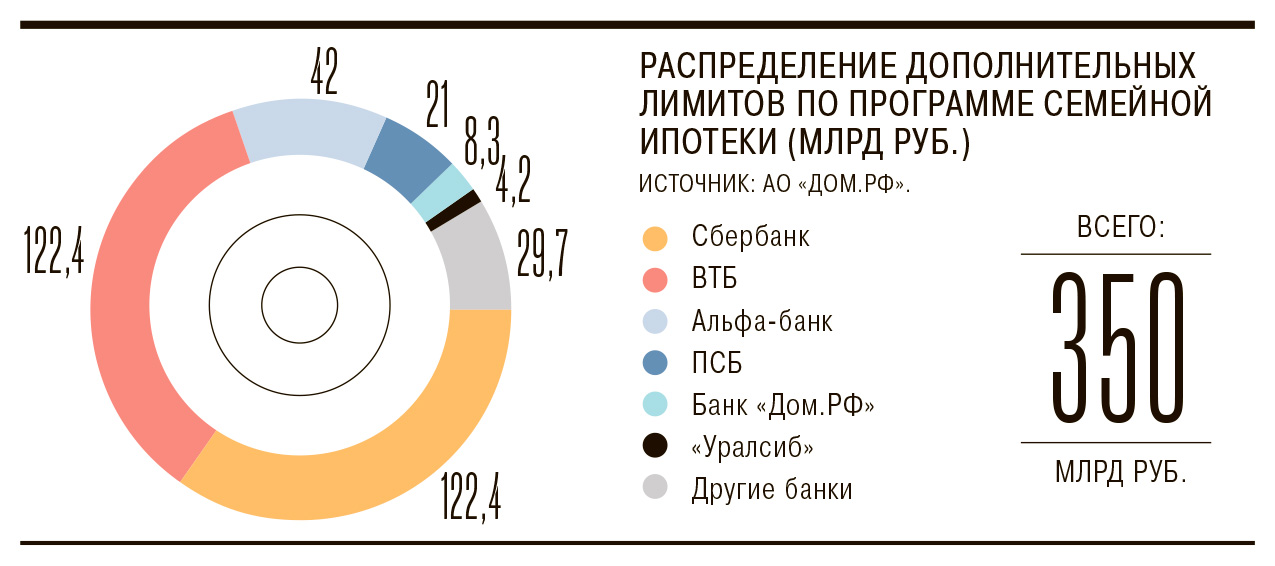

Однако этой суммы было явно недостаточно, поэтому 31 октября был выделен дополнительный объем субсидий — для обеспечения выдачи ипотеки на 350 млрд руб. до конца 2024 года. 7 ноября «Дом.РФ» завершил его распределение между банками (см. график). В результате общий объем программы вырос до 6,25 трлн руб. Проектом бюджета на следующие три года на субсидирование «Семейной ипотеки» заложено 1,449 трлн руб., в том числе в 2025 году — 637 млрд руб.

Среди опрошенных “Ъ” банков из числа крупнейших снижение выдач в рамках «Семейной ипотеки» зафиксировали лишь в Сбербанке.

В октябре в рамках программы банк выдал 95 млрд руб., что на 20% меньше, чем в сентябре этого года. «Снижение — следствие прекращения выдач в связи с исчерпанием лимита»,— отметили там. В ВТБ сообщили, что по сравнению с сентябрем объем продаж «Семейной ипотеки» вырос в пределах 10%. «До конца года "семейная" госпрограмма продолжит занимать основную долю в структуре сделок, итоговые показатели будут зависеть от лимитов... их может быть недостаточно»,— подчеркнули в банке. В ПСБ объем выдачи в октябре вырос на 34% и превысил 10 млрд руб., банк «Дом.РФ» выдал кредиты почти на 9 млрд руб., в 1,6 раза больше, чем в сентябре. В Газпромбанке и Альфа-банке на запрос “Ъ” не ответили.

Последняя неделя октября за счет резкого роста выдач «Семейной ипотеки» позволила показать сопоставимый с предыдущим месяцем результат в целом по рынку. По данным Frank RG, всего было выдано 79,6 тыс. ипотечных кредитов на 360 млрд руб. В денежном эквиваленте выдачи оказались сопоставимы с сентябрем, в количественном показали рост на 3%. Всего же по итогам десяти месяцев 2024 года было выдано ипотечных кредитов на 4,267 трлн руб., что на 32% меньше, чем годом ранее.

Вместе с тем эксперты сомневаются, что выделенного дополнительного лимита по программе хватит для поддержки рынка, и в целом не ждут позитивной динамики в 2025 году.

По прогнозам старшего директора группа рейтингов финансовых институтов АКРА Ирины Носовой, выдача семейной ипотеки по итогам 2024 года составит 2,1—2,2 трлн руб., в том числе с учетом ожидаемого дальнейшего некоторого оживления спроса в ноябре-декабре 2024 года (что соответствует прогнозу ЦБ). «Против ускорения выдач по льготной программе выступают ожидания коррекции цен на жилье на фоне сжатия спроса»,— отмечает главный аналитик «Регблока» Анна Авакимян. В частности, по ее словам, покупатели ожидают снижения на 5–10% цены квадратного метра до конца первого квартала 2025 года.

Помимо этого, продолжится и рост ставок на долговом рынке. «В следующий год мы войдем с ключевой ставкой 23% или даже 25%, что не позволит увеличивать лимиты в существенном объеме»,— считает главный эксперт компании «Русипотека» Сергей Гордейко. При этом, по данным «Дом.РФ», на 1 ноября средневзвешенные ставки топ-20 банков по рыночным программам составляли 25,4–25,6% годовых, по «Семейной ипотеке» — чуть ниже 6%, и эту разницу приходится компенсировать из бюджета. По словам господина Гордейко, каждый подъем ключевой ставки вынимает из бюджета деньги за компенсацию по всем уже выданным кредитам. «Объем субсидий будет напрямую зависеть от уровня ключевой ставки Банка России. В случае ее дальнейшего роста или сохранения на уровне конца 2024 года запланированного объема субсидий может не хватить для удовлетворения спроса»,— заключает Ирина Носова.