Роман Абрамович потерял ключевого партнера по золотодобывающему бизнесу — крупнейшего в мире производителя золота Barrick Gold. Канадская компания продала свою долю в совместном с господином Абрамовичем проекте Highland Gold. Однако получить хорошую цену за пакет Barrick не удалось.

Barrick Gold Corp. вчера сообщила о завершении сделки по продаже своего пакета (20,4%) в Highland Gold Mining (HGM) примерно за $130 млн. Покупателем акций выступила группа институциональных инвесторов. Организатор сделки — HSBC Bank, совместные букраннеры — Numis Securities и "Тройка Диалог".

Highland Gold Mining Ltd основана в 2002 году, Barrick зашла в капитал компании в 2003 году (с тех пор доля выросла с 10 до 20,4%). HGM разрабатывает месторождения в Хабаровском и Забайкальском краях, а также в Киргизии. По итогам 2011 года добыто 184 тыс. унций золота, выручка — $300,2 млн, EBITDA — $157,1 млн. Акции торгуются в Лондоне, free float — 39%. Основной акционер — Primerod International (32,6%), подконтрольная Millhouse Capital Романа Абрамовича, 8% у его партнера по Millhouse Евгения Швидлера.

Barrick Gold — канадская компания, крупнейший в мире производитель золота, в 2011 году добыла 7,7 млн унций и 204,1 тыс. тонн меди. Вчера компания стоила $40,2 млрд.

О желании продать долю в HGM Barrick объявила в середине февраля. В пресс-релизе было сказано, что участие в российской компании больше "не является ключевым бизнесом" и "не входит в стратегию". Почему именно, не раскрывалось. Источник "Ъ" говорит, что принципиальное решение уйти из России Barrick приняла еще в 2006 году. Доля в HGM изначально была нужна, чтобы выйти на более крупные проекты, такие как Сухой Лог в Иркутской области с запасами 60 млн унций. Но идея в итоге провалилась. Сейчас у Barrick из российских активов остался только контрольный пакет в замороженном палладиевом проекте "Федорова тундра" в Мурманской области.

К тому же Barrick сейчас развивает другие крупные проекты. Год назад компания договорилась о покупке за $7,7 млрд австралийской медной Equinox Minerals Ltd, которая осваивает золотомедные месторождения в Замбии и Саудовской Аравии. Еще $5 млрд предстоит вложить в проект на границе Аргентины и Чили. В то же время HGM выплачивает скромные и редкие дивиденды: в прошлом году акционеры получили $25,6 млн, до этого выплаты производились в 2004 году ($1,4 млн).

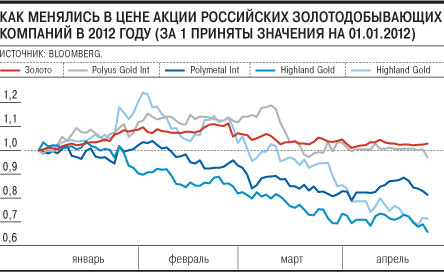

На момент объявления о продаже доли в HGM пакет Barrick стоил $179 млн. В прошлую среду, в день сделки,— $140,9 млн, на 21,3% ниже февральских котировок. Как правило, когда в рынок продается крупный пакет, компания дешевеет, поясняет аналитик UBS Анастасия Грачева. То есть Barrick продала свою долю в HGM с дисконтом 27,4-7,8%. Barrick начинала продажу пакета HGM на растущем рынке, рассчитывая на более высокую цену. К концу февраля индекс золотодобывающих компаний GDX US Equity достигал пиковых значений, прибавив с начала года примерно 11%. Но затем начал резко падать: к вчерашнему дню показатель был ниже максимума на 19,5% (минус 10,3% с начала года). Сама Barrick с февраля подешевела на 19,5%. Несмотря на небольшой рост цен на золото (5% со 2 января), компании теряют стоимость, в том числе потому что производственные затраты растут, объясняет Анастасия Грачева. Кроме того, добавляет аналитик, продать без скидки даже неблокирующий пакет довольно сложно.

Участники торгов утверждают, что книга была переподписана больше двух раз, половина заявок поступила от иностранных инвесторов. Millhouse бумаги не покупала, заявил представитель компании. Наиболее крупные заявки были на $40 млн и $25 млн, добавляют собеседники. Но кто их сделал, "Ъ" выяснить не удалось. Высокий спрос на акции HGM как раз обеспечила низкая цена, полагает Олег Петропавловский из БКС. Бумаги продавались исходя из оценки 2,3 EBITDA, тогда как, например, Nord Gold по тому же мультипликатору оценивается в 3,4, а в среднем по отрасли показатель равен 5,5. То есть потенциал акций почти 100%. Наконец, после сделки free float HGM станет около 60%, что увеличит ликвидность бумаг.