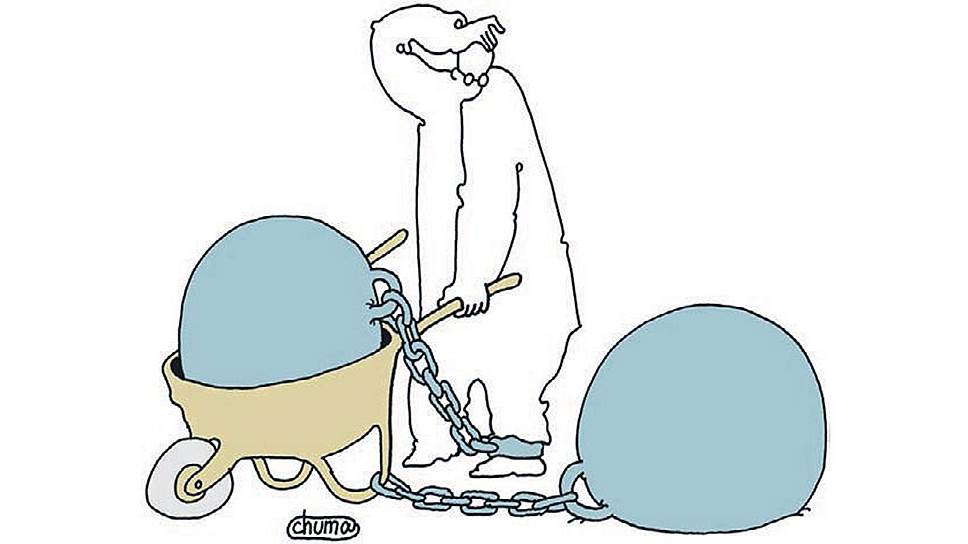

На фоне ухудшения ситуации с привлечением финансирования крупнейшими российскими компаниями за рубежом шанс заполучить их в число своих клиентов появился у частных российских банков. Подстраховываясь от недостатка финансирования, в том числе от госбанков (на фоне наложенных на них санкций), компании нефтегазового и энергетического секторов расширяют круг внутрироссийских кредиторов. Впрочем, в условиях рецессии получить такой шанс еще не значит им воспользоваться. При ухудшении ситуации многие банки смогут кредитовать лишь краткосрочные проекты, считают эксперты.

Фото: Владимир Миловидов, Коммерсантъ

В 2014 году крупные частные банки из топ-100 по активам наиболее охотно кредитуют компании из секторов нефти и газа, а также энергетики. В прошлом году эти сектора замыкали десятку предпочтений банков (занимая 9-е и 8-е места соответственно). И дело не в том, что раньше частные игроки не хотели их кредитовать, просто такой возможности из-за высокой конкуренции со стороны зарубежных кредиторов и российских госбанков у частных кредитных организаций не было. Тройку лидеров рейтинга сейчас, как и в прошлом году, замыкает промышленное производство. Торговля (опт и розница), возглавлявшая рейтинг в 2013 году, опустилась на 4-е место. Еще с большим подозрением банки стали относиться к заемщикам из секторов недвижимости и строительства (опустились со 2-го на 6-е место), а также металлургии (вовсе покинула десятку лидеров). Такие данные приводятся в ежегодном исследовании отраслевых предпочтений фининститутов, проведенном аудиторско-консалтинговой группой BDO в России. При его подготовке опрашивались 37 респондентов, в том числе банки, на которые приходится 18% активов топ-30 частных банков. Госбанки в опросе участия не принимали.

Появление у частных банков шансов на кредитование нефтегазового сектора в первую очередь объясняется возникшими трудностями таких компаний в заимствованиях на внешних рынках, где исторически они финансировались по минимальной процентной ставке, поясняет партнер BDO в России Денис Тарадов. Возможности же госбанков рефинансировать весь объем внешнего долга под вопросом, указывают эксперты. Хотя бы потому, что госбанки сами попали под санкции.

Опрошенные "Ъ" банкиры обозначенный в исследовании тренд подтверждают, но указывают, что речь идет не столько о реальном, сколько о потенциальном расширении круга кредиторов внутри России со стороны лучших заемщиков. "Острой потребности в деньгах у нефтяных и газовых компаний пока нет, однако из-за невозможности спрогнозировать ситуацию они стремятся обеспечить себе ликвидность про запас",— говорит собеседник "Ъ" в банке из топ-15. "Крупные нефтегазовые компании, ранее привлекавшие финансирование на Западе, для подстраховки уже обращаются в новые банки",— говорит директор кредитного департамента банка "Петрокоммерц" Алексей Русяйкин. По его словам, пока эти заемщики не выбирают лимиты, а лишь устанавливают их, даже если ставки по ним чуть выше, чем в госбанках. "У нас в этом году появилось два новых крупных клиента из нефтяного сектора — ЛУКОЙЛ и "Роснефть",— говорит президент Промсвязьбанка Артем Констандян.— Мы предложили компаниям интересные условия, на которые они согласились".

Поскольку речь сейчас идет о потенциальном интересе лучших заемщиков к частным банкам, госбанки роста конкуренции пока не ощутили. Там считают, что первоклассные заемщики в любом случае сначала пойдут к ним, но поиск альтернатив клиентами считают логичным. "Когда неизвестно, что будет с санкциями, лучше иметь диверсифицированный резерв лимитов",— заявил "Ъ" один из банкиров. В крупнейших нефтегазовых компаниях — "Газпром нефти", "Роснефти" и ЛУКОЙЛе — комментировать взаимоотношения с банками отказались.

Выход в лидеры энергетического сектора, в отличие от нефтегазового, скорее, технический. В группе "РусГидро", в частности, отметили, что структура кредиторов в этом году принципиально не менялась: там по-прежнему предпочитают работать с крупными банками из-за объемов сделок и ценовых параметров. "Энергетика (сетевики, гарантирующие поставщики) поднялась в рейтинге за счет того, что утратили свои позиции другие сектора", — поясняет Алексей Русяйкин.

Причину утраты лидерской позиции в рейтинге у торговли банкиры объясняют снижением рентабельности заемщиков из-за снижения платежеспособности населения и сворачивания потребкредитования. "Предприятия оптовой торговли и автодилеры, как правило, не имеют твердых залогов, и в случае дальнейшего ухудшения экономической ситуации банк вынужден будет реструктурировать данные кредиты",— говорит замруководителя департамента кредитно-финансовых операций банка "Уралсиб" Наталья Логутова. Утрату интереса к строительному бизнесу банкиры обосновывают отказом самих клиентов от реализации ряда инвестпроектов из-за удорожания фондирования в среднем на 2-4 процентных пункта в рублях. Впрочем, и сами банкиры стали более избирательными. "Условия банков по отношению к заемщикам стали более жесткими, это выражается в росте ставок, сокращении сроков кредитования и более тщательном анализе проектов, в которых банки готовы участвовать",— говорит вице-президент по финансам группы ПСН Олег Михалев. "По сравнению с началом года мы видим рост процентной ставки по своим проектам в коридоре 0,5-1% в валюте",— говорит вице-президент по финансам компании "ТПС Недвижимость" Наталья Ярош.

В металлургии ситуация разнится от заемщика к заемщику, но общие настроения не самые радужные, в частности, из-за ухудшения ситуации с "Мечелом", непростого процесса рефинансирования долга "Русала" (завершился 4 августа) и общего падения спроса на продукцию более мелких игроков, отмечают банкиры. "В целом на рынке царит растерянность,— говорит один из собеседников "Ъ" в металлургической отрасли,— никто не может просчитать риски, европейские банки готовы сотрудничать с нами, но любые их шаги сейчас будут расцениваться с точки зрения политических аспектов". Единственное исключение на фоне обострения взаимоотношений России с США и Европой — синдицированный кредит на $425 млн, который привлек Evraz 13 августа.

Насколько стабильными окажутся приоритеты банков в будущем, эксперты судить не берутся. "Велика вероятность, что в следующем году прироста корпоративных кредитов не будет вообще, если экономика окажется в рецессии",— говорит главный экономист АФК "Система" Евгений Надоршин. По его мнению, если этот прогноз сбудется, на обслуживание потребностей заемщиков нефтегазового сектора ресурсов у частных игроков может не хватить. А вот ритейл, скорее всего, останется в топе, ведь это короткое финансирование, имеется у него и потенциал расширения в регионах, предполагает господин Надоршин. Кроме того, в перспективе он не исключает роста интереса банков к кредитованию обрабатывающей промышленности для целей импортозамещения, оборонной и сельскохозяйственной отраслей.