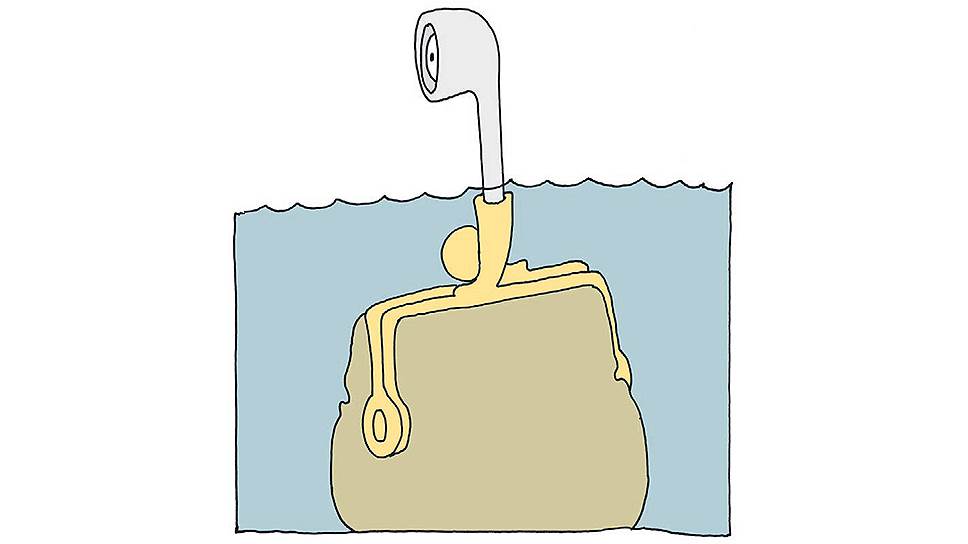

Международные инвесторы стали осторожнее относиться к вложениям на российском фондовом рынке. За минувшую неделю они вложили в российские фонды всего $15 млн — в десять раз меньше, чем неделей ранее. Приблизившийся к максимальным значениям этого года валютный индекс РТС, а также коррекция на рынке нефти провоцируют инвесторов на фиксацию спекулятивной прибыли.

Фото: Олег Харсеев, Коммерсантъ

Данные Emerging Portfolio Fund Research (EPFR) свидетельствуют о снижении интереса к российским активам со стороны международных инвесторов. По оценке “Ъ”, основанной на отчете BofA Merrill Lynch Global Research (учитывающем данные EPFR), по итогам недели, завершившейся 11 октября, фонды, ориентированные на российский фондовый рынок, привлекли всего $15 млн. Это более чем в десять раз меньше показателя прошлой недели ($162 млн). Тем не менее текущая неделя стала шестой подряд, когда российские фонды привлекают инвестиционные ресурсы. За этот период международные инвесторы вложили в них более $500 млн.

Впрочем, после уверенного роста рублевых активов в предыдущие месяцы охлаждение назрело. На минувшей неделе индекс РТС поднялся на 3,3%, до отметки 1156,64 пункта, обновив тем самым восьмимесячный максимум. Многомесячный максимум обновил индекс ММВБ, поднявшись до отметки 2098,77, что на 0,4% выше значений закрытия прошлой недели. По оценкам агентства Bloomberg, в долларовом выражении российские фондовые индексы выросли за два месяца более чем на 13%, продемонстрировав одну из самых лучших динамик среди мировых рынков. Сопоставимый рост продемонстрировал бразильский индекс Bovespa, поднявшийся на 14%. Ведущие европейские фондовые индексы выросли всего на 4,7–7%, американские прибавили в пределах 5%. «Отметка в 2100 пунктов, выше которой пытается закрепиться индекс ММВБ, похоже, воспринимается инвесторами как зона локальной перекупленности»,— отмечает портфельный управляющий группы «Тринфико» Фарит Закиров.

Поводом для фиксации прибыли могла стать небольшая коррекция на нефтяном рынке. Если во второй декаде сентября стоимость европейской нефти Brent впервые с лета 2015 года превысила $59 за баррель, то на прошлой неделе она опустилась к уровню $56 за баррель. «Снижение спроса на российский риск было продиктовано стабилизацией цен на нефть в первой декаде октября после мощного ралли в сентябре»,— отмечает начальник управления инвестиций УК «Райффайзен Капитал» Владимир Веденеев.

Примечательно, что снижение спроса на рублевые ценные бумаги произошло на фоне роста интереса к активам развивающихся стран в целом. По данным EPFR, за минувшую неделю суммарный объем средств, привлеченных фондами развивающихся рынков, составил $3,3 млрд, что более чем впятеро больше притока неделей ранее ($625 млн). К тому же это рекордный показатель с середины мая, когда в такие фонды поступило почти $4 млрд. По словам управляющего директора «Регион Эссет Менеджмент» Константина Зайцева, снижение притока средств в российские фонды, в частности, могло быть связано с желанием инвесторов в данный момент перераспределить потоки в пользу других развивающихся рынков, спрос на которые вырос на фоне улучшения прогноза относительно темпов роста мировой экономики. На прошлой неделе МВФ объявил об изменении ожиданий на 0,1 п. п.— до 3,6% в 2017 году и 3,7% в 2018-м.

В таких условиях участники рынка не исключают временного оттока инвестиций из России, но сомневаются в его продолжительности. «В краткосрочной перспективе российский рынок акций может взять паузу и даже скорректироваться до уровня 1950–2000 по индексу ММВБ. Поводом могут стать коррекционные настроения на американском рынке акций»,— считает Константин Зайцев. Однако продажи не будут долгими. «Стабильная нефть и курс рубля, дезинфляция и низкая сравнительная стоимость акций российских компаний будет продолжать привлекать международных портфельных инвесторов в ближайшие месяцы, если геополитическая обстановка не станет резко ухудшаться»,— отмечает директор инвестиционного департамента UFG Wealth Management Алексей Потапов. По оценкам Владимира Веденеева, по итогам года индексу ММВБ вполне по силам выйти в плюс (рост от текущих уровней на 6,5%).