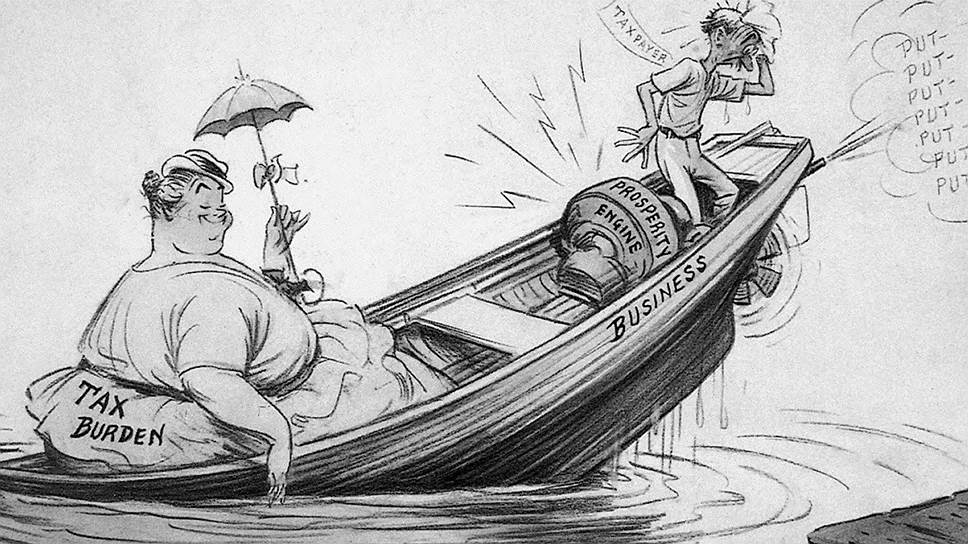

Одна из наиболее злободневных тем в мире — налоговая политика в отношении корпораций. Долгая история этих налогов достойна не меньшего внимания.

Фото: Granger / DIOMEDIA

Только что во Франции произошел скандал, связанный с налогом на корпорации. Конституционный совет — высшая французская юридическая инстанция — постановил, что налог 3%, взимаемый с корпораций с выплачиваемых дивидендов и впервые введенный в 2012 году при президенте Франсуа Олланде, незаконен. Теперь бюджет должен вернуть корпорациям (прежде всего 13 крупнейшим) €10 млрд. Администрация нового президента Эмманюэля Макрона уже заявила, обвиняя прежнее правительство: «Из-за чьей-то юридической некомпетентности французские корпорации получили самый большой подарок в истории страны».

Неожиданно свалившийся на французский бюджет расход составляет две трети дополнительных доходов (€15 млрд), ожидаемых властями в следующем году, и значительно превышает планируемое сокращение налогов (€7 млрд).

Надо заметить, что дискуссия об оптимальном уровне налогообложения корпораций сейчас в центре глобальной экономической политики. Одни считают, что снижение этих налогов ведет к увеличению инвестиционных расходов и ускорению экономического роста. Такого мнения придерживается, к примеру, американский президент Дональд Трамп. Снижение налогов на корпорации было одним из его главных предвыборных лозунгов — именно поэтому избрание Трампа немедленно вызвало энтузиазм на фондовом рынке. Другие политики полагают, что долю корпораций в общих налоговых поступлениях нельзя назвать справедливой и что от корпораций необходимо требовать больше денег для финансирования бюджетных расходов. Здесь можно упомянуть британскую Лейбористскую партию, которая в ходе последних выборов обещала повысить ставку налога на корпорации с нынешних 19% до 26%.

C этой точки зрения полезно сравнить средний уровень частных инвестиций (в процентах ВВП) за последние пять лет в странах ОЭСР (организации, объединяющей индустриальные страны), разделив их на четыре группы: страны с очень высокими налогами (вроде США или Франции), высокими, средними и низкими (вроде Ирландии).

Первые ласточки

Налог на корпорации, подобный современным, был введен 9 января 1799 года премьер-министром Великобритании Уильямом Питтом-младшим. Британский госдолг тогда резко вырос (ценные бумаги казначейства продавались на финансовом рынке за 50% номинала), и без дополнительных источников доходов страна проиграла бы войну с Францией. В принятом законе говорилось: «вводится подоходный налог, который распространяется на всех: и на частных лиц, и на корпорации». Ставку установили на уровне 10% всех доходов: резиденты Великобритании платили с доходов, полученных в стране и по всему миру, нерезиденты — с доходов, полученных в Великобритании. Корпорациям разрешалось уменьшать налогооблагаемую базу на сумму выплаченных дивидендов; акционеры, получившие эти дивиденды, выплачивали налог самостоятельно. В 1801 году налог принес в бюджет £5,6 млн.

Создание налога на частных лиц и корпорации далось британскому премьеру Уильяму Питту-младшему с необычайной легкостью

Фото: Ann Ronan Pictures / Print Collector / Getty Image

В 1803 году при преемнике Питта-младшего Генри Аддингтоне подоходный налог несколько видоизменился, хотя по-прежнему считался источником средств для борьбы с Наполеоном. Ставка налога была снижена до 5%, и в 1803-м он пополнил бюджет на £5,3 млн. В законе по-прежнему отмечалось: «подоходный налог распространяется на всех: как на частных лиц, так и на корпорации».

Важные изменения касались корпораций (эти новшества впоследствии повлияли на их налогообложение во всех странах и влияют до сих пор). Британский налоговый закон 1803 года описывал (правда, очень коротко) следующую схему.

Корпорация выплачивает налог с прибыли, но при этом уменьшает размер дивидендов (рассчитанных из полной прибыли) на сумму налога.

Как если бы уплаченный налог остался в распоряжении корпорации. В свою очередь, акционер освобождается от налога с полученного уменьшенного дивиденда: налог уже выплатила компания. Скажем, акционер получил вместо £10 дивидендов только £7, но с полученных денег он налогов уже не платит.

В 1815 году политикам Великобритании пришлось вынужденно отказаться от недавно изобретенного подоходного налога

Фото: Mary Evans / DIOMEDIA

В 1815 году британские налогоплательщики стали требовать отмены подоходного налога: дескать, война с Наполеоном окончилась, и в феврале 1815-го министр финансов Николас Ванситтарт объявил, что налог будет упразднен.

Плати, Британия

В 1842 году подоходный налог (в отношении и частных лиц, и корпораций) в Великобритании был возрожден премьером Робертом Пилем, согласно политике поощрения свободной торговли. Предполагалось, что правительство должно меньше полагаться на акцизы и импортные пошлины, заменяя их подоходным налогом.

К 1910 году ставки подоходного налога (как для граждан, так и для корпораций) стали прогрессивными, но в обоих случаях максимум был весьма скромным — 8,33%. В годы Первой мировой войны бюджетные расходы сильно выросли, и правительство подняло верхнюю планку прогрессивного налогообложения, но только для граждан.

На вопросы о налогах и заработной плате подданные ее величества отвечали демонстрациями

Фото: Culture Club / Getty Images

В 1920-м британские власти решили уравнять положение и впервые ввели собственно налог на корпорации. Однако фактически он служил дополнением к прежнему подоходному налогу, который корпорации все равно платили. Те, понятно, были недовольны, и в 1924 году недавно появившийся специальный налог пришлось отменить. Тем не менее, это был первый налог именно на корпорации, и он знаменовал отход от системы 1803 года с точки зрения налогообложения дивидендов.

Налог взимался с прибыли корпораций до того, как рассчитывался обычный подоходный налог, и просто уменьшал налоговую базу, как если бы речь шла о дополнительных издержках независимо от того, платила компания дивиденды или нет.

Появление подоходного налога, в том числе налога на прибыль корпораций, имело для британской экономики значительные последствия. Налог появился в то время, когда она росла невиданными темпами.

До того нигде в мире не удавалось решить важнейшую задачу: сделать долгосрочные инвестиции в сельское хозяйство одновременно безопасными и прибыльными.

В данном случае это получилось: английская система законов обеспечила надежный переход прав на землю из поколения в поколение, и к концу XIX века стало ясно, что залог земли является надежной формой инвестиций и получения дохода. Инвестиции в сельское хозяйство быстро росли, именно поэтому налог стал надежным источником бюджетного дохода.

В период, когда подоходный налог отсутствовал, резко увеличились инвестиции корпораций в добычу угля — она достигла невероятного уровня 30 млн тонн в год (две трети мировой добычи), еще больше выросли вложения в строительство железных дорог (к 1850-м годам их протяженность составляла 6 тыс. миль), в производство стали (половина мирового выпуска), а также машин и оборудования (почти 100% мирового).

В безналоговый период вся Британия встала на рельсы

Фото: SSPL / Getty Images

Впервые в истории стало нормой платить рабочим высокое жалованье, и общее повышение зарплат и прибылей создало знакомый всем образ викторианской Англии. Увеличение инвестиций и прибылей в конце концов подтолкнуло власти к решению возродить налог на корпорации.

Начиная с 1920-х годов промышленная политика стала неотделима от этого налога. Когда в 1947-м был повторно введен налог именно на прибыли корпораций, соответствующий закон устанавливал, что прибыль, которую корпорация оставляет себе, а не распределяет между акционерами, облагается по более низкой ставке — правительство лейбористов настаивало на том, что эта мера позволяет корпорациям увеличивать инвестиции.

В 1957 году был принят специальный закон о налогообложении британских корпораций, действующих за пределами страны: теперь они вообще не платили налогов с той части зарубежных прибылей, которую не распределили между акционерами, а реинвестировали.

В принятом в 1965 году новом законе о прибыли корпораций эти положения отсутствовали. В связи с тем что специальный налог на прибыли корпораций был относительно новым, шли ожесточенные дебаты о двойном налогообложении акционеров: дескать, сначала они облагаются налогом на уровне корпораций, а потом на индивидуальном уровне. Это отпугивает акционеров, у корпораций остается больше прибыли, и резко возрастает влияние их менеджмента.

В ходе дискуссий Лейбористскую партию стали обвинять в том, что она добивается, чтобы корпорации прибыль не распределяли, а инвестировали. Таким образом, говорили критики, лейбористы руководствуются социалистическими представлениями, согласно которым

акционеры не должны иметь никаких преимуществ, поскольку они, акционеры, являются праздными людьми — не желают работать, предпочитая жить за счет труда других.

Налог на корпорации по закону 1965 года был установлен в размере 40% прибыли, а акционеры должны были платить с дивидендов обычный подоходный налог. Министр финансов лейборист Джеймс Каллаган утверждал, что эта схема побуждает корпорации к увеличению инвестиций вместо распределения прибыли.

Консерваторы, пришедшие к власти в 1970 году, поначалу обещали вообще отменить налог на корпорации, но взамен просто реанимировали систему обложения акционеров, которая была введена в отношении подоходного налога еще в 1803 году.

Налог с конституцией

В США федеральный подоходный налог был введен в 1861 году как явная мера военного времени и применялся к корпорациям. Ставки были прогрессивными — от 3% до 5%, но акционеры не платили налог по дивидендам, если тот уже уплатила корпорация. Срок действия этого налога истек в 1872 году. В 1894-м его должны были ввести заново, однако возникли конституционные трудности: согласно ст. 1 конституции США, прямые налоги распределяются по штатам пропорционально численности населения.

В 1913 году при президенте Вудро Вильсоне была принята 16-я поправка к конституции США, разрешающая взимать федеральные подоходные налоги (безо всякого распределения). И тут же был одобрен новый закон, по которому подоходный налог распространялся и на корпорации тоже, но с самой низкой ставкой — 1%. После распределения дивидендов акционеры могли не платить 1% (это уже сделала корпорация), однако если на них распространялись более высокие ставки, должны были заплатить разницу в процентах.

Когда началась Первая мировая война, американская общественность, как и британская, выражала большое недовольство тем, что для граждан в отличие от корпораций ставки подоходного налога сильно выросли. Поэтому в 1918 году для корпораций был введен военный дополнительный налог. А в 1921-м он был отменен.

Ситуация с налогом на корпорации не менялась до 1936 года, когда президент Франклин Рузвельт предложил отменить налог на прибыль корпораций, распределенную между акционерами, и налоговые льготы для акционеров по полученным дивидендам, но ввести новый налог на прибыль нераспределенную. После долгих согласований с Конгрессом была принята система, по которой подоходный налог на всю прибыль корпораций сохранялся, вводился дополнительный налог на нераспределенную прибыль и полностью ликвидировались существовавшие налоговые льготы для акционеров.

Развернулась новая дискуссия о двойном налогообложении акционеров, и шла она долго. Наконец, в 1954 году президент Дуайт Эйзенхауэр предложил освободить от налогов первые $50 из полученных дивидендов.

Американский президент Эйзенхауэр внимательно вникал в нужды акционеров

Фото: Bettmann / Getty Images

В 1986 году в рамках налоговой реформы Рональда Рейгана налоги на корпорации были снижены на 35%.

Забота президента США Рональда Рейгана о корпоративных прибылях широко освещалась прессой

Фото: Alamy / DIOMEDIA

Налоговая политика в отношении корпораций, бывшая до поры весьма мягкой, значительно увеличила их инвестиции (особенно в автопроме и в сфере производства товаров массового потребления), но одновременно вызвала бешеный рост курсов акций, приведший к биржевому краху 1929 года. А налоговая политика Рузвельта, будучи жесткой, тем не менее не помешала корпорациям обеспечить очень быстрый рост производства в 1940-е.

Немецкий порядок

Германия не имела общефедерального подоходного налога (включающего налог на корпорации) до 1920 года. В Пруссии, однако, такой налог был введен еще в 1861 году и взимался также с акционеров. В 1906-м он был распространен на компании с ограниченной ответственностью (это то, что в немецком законодательстве описывается аббревиатурой GmbH), но их акционеры не подлежали налогообложению.

Германия же в целом долго считалась отстающей в вопросах подоходного налогообложения, пока не появился федеральный подоходный налог, который распространялся и на корпорации.

В 1953 году был введен налог с раздельной ставкой: распределяемая прибыль корпораций облагалась по ставке относительно низкой, однако дивиденды, получаемые акционерами, подлежали обложению подоходным налогом. Эта система, подчеркивалось властями, должна была создать некий налоговый паритет между акционерными компаниями и большим количеством предприятий с другой схемой собственности. В 1976 году распределяемая прибыль корпораций была вовсе освобождена от налогообложения.

Раздельная ставка существовала до 1970 года, когда была введена плоская шкала налогообложения в 25%, которая применялась для прибыли и распределяемой, и нераспределяемой. Акционеры стали платить налог с 50% дивидендов.

В настоящее время 100% дивидендов подлежат налогообложению — налог платит акционер, однако максимальная ставка составляет 25%. Надо упомянуть, что немецкие компании платят федеральный налог на прибыль по ставке 15%, но прибыль облагается еще и местным налогом — в среднем по ставке 14%.

Французская классика

Во Франции подоходный налог был впервые введен в 1914 году, однако начал по-настоящему собираться только в 1917-м. По отношению к налогу на доходы граждан и корпораций Франция всегда отличалось от Британии, США и Германии: власти традиционно делали упор на налоги на потребление и на разновидности подушного налога (до 1917 года очень важным был налог на двери и окна в жилищах).

В XIX веке во Франции в отличие от Великобритании не было никакого шума вокруг введения подоходного налога (например, в интересах стимулирования свободной торговли): за подоходный налог не выступал никто. Именно поэтому подоходный налог, введенный в 1917 году, был столь ограниченным: граждане не были обязаны подавать налоговую декларацию — налоговый инспектор оценивал облагаемую базу «исходя из внешних факторов».

Германия и Франция долго считали налогообложение корпораций неподъемной проблемой

Фото: Reuters

Налог на прибыль корпораций во Франции был введен в ходе налоговой реформы в 1948 году; компании облагались сначала по ставке 25%, потом — 50% (но ставка по сумме дивидендов снижалась на 24%). Эту сложную схему газета Le Figaro в 1965 году описала так: «Когда акционерная компания получает 100 франков прибыли, подлежащей распределению, она должна 62 франка отдать государству и 38 франков — акционеру».

Наконец, в 2004 году Франция вернулась к классическому налогообложению корпораций, когда акционеры не могут сослаться на то, что корпорация за них уже заплатила,— а не к схеме, придуманной в Великобритании начала XIX века и ставшей важнейшим изобретением в истории этого налогообложения.