Клиентов опутывают сетью

НПФ Сбербанка завоевывает рынок НПО

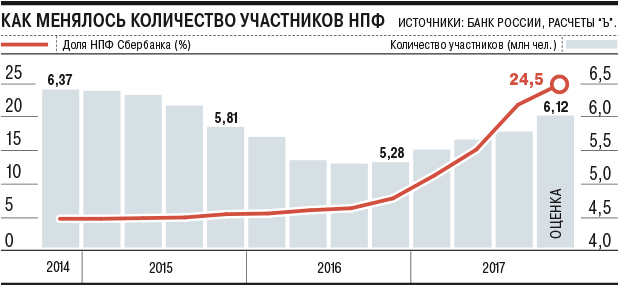

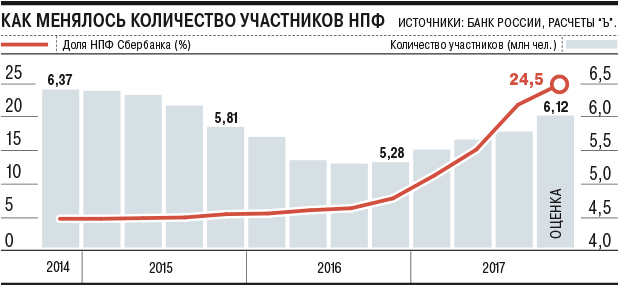

По итогам 2017 года негосударственный пенсионный фонд (НПФ) Сбербанка стал лидером рынка по числу участников добровольных пенсионных программ. Однако до лидеров рынка по пенсионным резервам фонду еще далеко — его резервы на порядок меньше. Результаты других крупных пенсионных фондов, работающих в сегменте ОПС, на рынке НПО пока не впечатляют. Существующих направлений для распространения продуктов недостаточно, а высокие агентские комиссии уменьшают их привлекательность для клиентов.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Количество клиентов НПФ Сбербанка по добровольным пенсионным программам (НПО) выросло за 2017 год до 1,5 млн клиентов, следует из сообщения фонда. Таким образом, этот фонд стал лидером не только по количеству застрахованных лиц в рамках обязательного пенсионного страхования (ОПС), но и по программам НПО. По итогам третьего квартала в этом сегменте лидером был НПФ «Благосостояние» с 1,3 млн участников. Однако представитель фонда заявил “Ъ”, что на конец года количество участников серьезных изменений не претерпело.

НПФ Сбербанка агрессивно наращивал свою клиентскую базу по НПО в течение всего прошлого года, привлекая по 200–400 тыс. человек в месяц. Основной рост клиентской базы произошел за счет увеличения заключенных договоров в отделениях Сбербанка, рассказывает представитель НПФ. Минимальный взнос при заключении с физическим лицом договора с НПФ Сбербанка в отделении материнского банка составляет 1 тыс. руб. Минимальный счет нового клиента определяет и незначительный рост пенсионных резервов, аккумулированных НПФ. Так, согласно данным на сайте фонда, если за 11 месяцев прошлого года число клиентов по НПО выросло более чем в три раза (до 1,4 млн человек), то пенсионные резервы выросли всего на 30%, до 23,9 млрд руб. Для сравнения, у лидера рынка по привлеченным в рамках НПО средствам НПФ «Газфонд» по итогам трех кварталов 2017 года было 363,2 млрд руб. пенсионных резервов (и почти 233 тыс. клиентов). На втором месте шел НПФ «Благосостояние» с 360,4 млрд руб. пенсионных резервов (1,26 млн клиентов). Источник “Ъ”, близкий к НПФ Сбербанка, утверждает, что сейчас главная задача фонда — нарастить клиентскую базу, с которой можно будет работать в будущем. «В условиях падения процентных ставок по депозитам этот продукт может быть весьма востребованным среди клиентов, которые привыкли получать большую доходность на вложенные средства»,— говорит управляющий директор по корпоративным рейтингам «Эксперта РА» Павел Митрофанов.

Крупные фонды, работающие по программам ОПС, также начинают более активно развивать НПО, однако их результаты пока не впечатляют. «Индивидуальные пенсионные планы (ИПП) или НПО на фоне заморозки пенсионных накоплений, неопределенного будущего системы ОПС действительно становятся драйвером пенсионного рынка»,— признает первый заместитель гендиректора НПФ «Газфонд Пенсионные накопления» Антон Шпилев. По его словам, НПФ запустил совместный проект по заключению таких договоров через сеть федерального брокера. Также фондом развиваются сервисы дистанционной продажи. «Первые итоги показали, что спрос на продукт есть»,— резюмировал господин Шпилев. Правда, количество клиентов по НПО у «Газфонда ПН» пока не растет, свидетельствуют данные третьего квартала,— с начала года оно остается на уровне 153 тыс. человек. НПФ «Будущее» запустил ИПП с октября 2016 года, продукт продвигают через филиальную сеть, а также банки-партнеры. «Услуга заключения договора ИПП доступна клиентам онлайн в личном кабинете. Наш фонд не предлагает продукт в партнерской или агентской сетях»,— рассказала директор по маркетингу НПФ «ЛУКОЙЛ-Гарант» Ирина Лимитовская. НПФ «ВТБ Пенсионный фонд» развивает программы НПО — как индивидуальные, так и корпоративные. Однако, как заявил представитель НПФ, в настоящее время «доля корпоративных программ в нашем фонде превалирует». Крупные фонды не могут похвастаться такими результатами, как у НПФ Сбербанка, поскольку не обладают такой же широкой агентской сетью. «Большинству крупных игроков, запустивших данный продукт, приходится тратиться на крупные вознаграждения своим партнерам, что уменьшает привлекательность продукта для клиента»,— отмечает один из контрагентов пенсионных фондов.

Сбербанк отчитался за год

Контекст

Вчера Сбербанк опубликовал отчетность по российским стандартам бухгалтерского учета на 1 января 2018 года. Согласно ей, в прошлом году чистая прибыль банка (без учета событий после отчетной даты (СПОД)) составила 674 млрд руб., увеличившись на 30,4% по сравнению с годом ранее. В 2016 году Сбербанк заработал 517 млрд руб. чистой прибыли, с учетом СПОД итоговая прибыль Сбербанка составила 498 млрд руб. В этом году менеджмент банка ожидает сопоставимого влияния СПОД.

Фото: Анатолий Жданов, Коммерсантъ / купить фото

Активы банка выросли в 2017 году на 6%, до 23,29 трлн руб. При этом рентабельность их составила 3,1% против 2,2% годом ранее. Кредиты юрлицам в 2017 году показали рост на 5,8%, до 11,99 трлн руб. Кредиты гражданам увеличились значительнее — на 13,6%, до 4,9 трлн руб. В пассивной части темпы роста привлечения средств от физических и юридических лиц сопоставимы, объем привлечения от граждан вырос за год на 5,9%, до 12,12 трлн руб., от компаний — на 4,5%, до 5,6 трлн руб. При этом если средства юрлиц демонстрировали позитивную динамику в течение всего года, то граждане основной прирост обеспечили в декабре — 546 млрд руб. за месяц из 680 млрд руб. за год.

В 2017 году Сбербанк продолжил оптимизацию сети: за год он уменьшил количество офисов банковского обслуживания в России на 704 единицы — до 14,3 тыс. В декабре глава Сбербанка Герман Греф заявлял, что ставит цель к 2020 году стать на 100% «диджитал-банком» и надеется, что к этому сроку банк сможет обслуживать клиентов без паспортов с помощью биометрической идентификации. Впрочем, об отказе от отделений речи не шло.