Покупай, подешевело

Иностранные инвесторы вернулись в ноябре

После четырехмесячного перерыва международные инвесторы вновь начали наращивать вложения на российском фондовом рынке. Улучшению настроений способствовали надежды, что Конгресс США не успеет в нынешнем году расширить секторальные санкции против России. Впрочем, притоки средств наблюдаются в большинстве развивающихся стран, и Россия на их фоне демонстрирует не самую лучшую динамику.

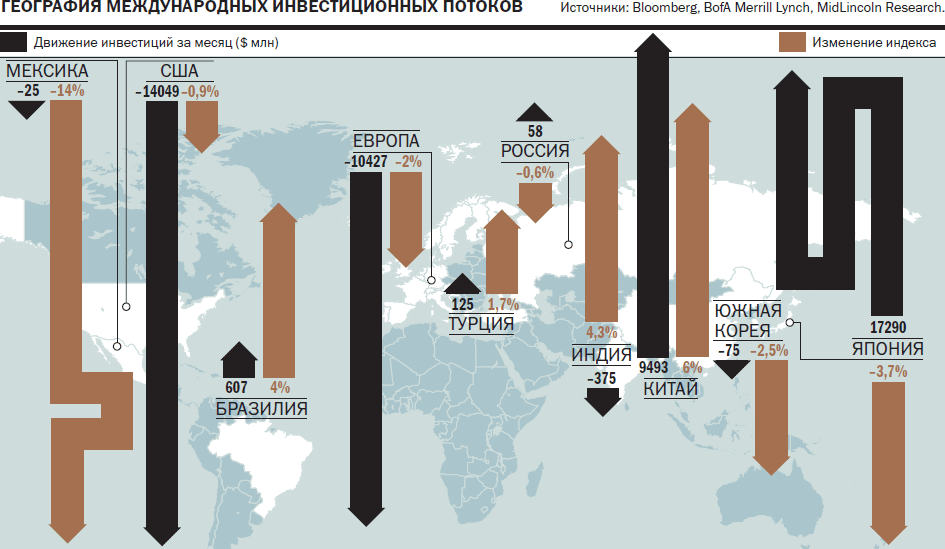

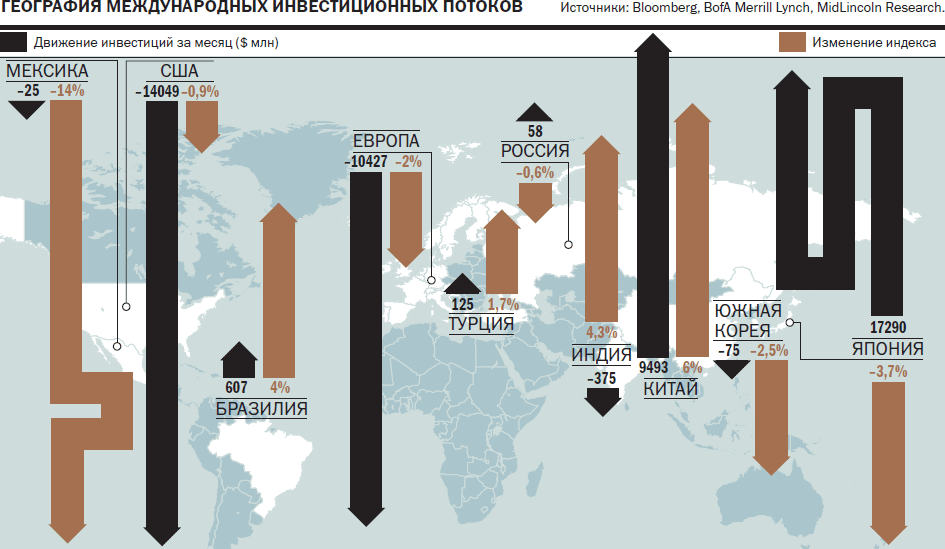

Судя по последним данным Emerging Portfolio Fund Research (EPFR), международные инвесторы начинают постепенно возвращаться на российский рынок акций. По оценке «Денег», основанной на отчетах BofA Merrill Lynch Global Research (учитывающих данные EPFR), по итогам пяти недель, завершившихся 14 ноября, фонды, ориентированные на российский фондовый рынок, привлекли почти $60 млн. Это вчетверо ниже оттока, зафиксированного месяцем ранее ($246 млн). Всего с начала года международные инвесторы забрали из российских фондов почти $538 млн.

Отложенный спрос

Восстановление спроса на рублевые активы произошло на фоне снижения геополитической напряженности вокруг России. В начале ноября Минфин США вновь продлил срок, по истечении которого американские компании должны прекратить бизнес-сотрудничество с «Русалом», EN+ и группой ГАЗ бизнесмена Олега Дерипаски. Управление по контролю над иностранными активами Министерства финансов США (OFAC) перенесло дедлайн с 12 декабря на 7 января, говорится в сообщении ведомства.

Спустя неделю агентство Bloomberg сообщило, что Конгресс США, скорее всего, не успеет до конца текущего года рассмотреть законопроект, предусматривающий введение новых санкций в отношении России, и, вероятно, отложит голосование по этой инициативе на следующий год. «У нас нет администрации, которая на самом деле поддерживала бы это (новые санкции против России.— "Деньги")»,— заявил сенатор Боб Менендес. По словам руководителя отдела управления акциями УК «Открытие» Виталия Исакова, в отсутствие сообщений о «вмешательстве» России в промежуточные выборы в ноябре внимание многих законодателей сместилось, что положительно для российских акций.

Добавило привлекательности российским акциям устойчивость рубля к внешним раздражителям. По данным агентства Reuters, 13 ноября стоимость нефти Brent впервые с начала марта упала ниже уровня $65 за баррель, потеряв за пять недель более 25%. В то же время рубль ослаб по отношению к доллару всего на 1%, до 66 руб./$. «Рубль проявляет устойчивость к коррекции на нефтяном рынке, слабея не так значительно, как другие валюты развивающихся стран, зависящие от нефти. Это оказывает поддержку акциям российских компаний»,— отмечает портфельный управляющий группы «Тринфико» Фарит Закиров.

Портфельные управляющие не исключают дальнейшего притока инвестиций в российские фонды. «На фоне снижения накала санкционной риторики велика вероятность, что приток в российские фонды действительно продлится до конца года»,— считает Виталий Исаков. При этом поведение инвесторов будет определяться их ожиданиями относительно динамики будущих денежных потоков от российских активов. «Действия спекулянтов будут определяться заголовками новостей, уровнем "аппетита к риску" на глобальных финансовых рынках, а также, с какой ноги они встали, проснувшись с утра»,— шутит господин Исаков.

В декабре большое значение для российских акций будут иметь итоги заседания ФРС США. Большинство участников рынка, опрошенных «Деньгами», ожидают очередного повышения ставки, которое станет четвертым в текущем году. Ее подъем на 0,25% уже фактически заложен в цены, поэтому фактором влияния на рынок будут скорее комментарии комитета по операциям на открытом рынке Федеральной резервной системы США. «Тональность сопроводительных комментариев очень важна, поскольку пауза в повышении ставки или смягчение агрессивной риторики позволяет надеяться на новогоднее ралли»,— отмечает Фарит Закиров.

Управляющие будут следить и за возможной встречей президентов России и США на саммите G-20 в Аргентине, а также встречей ОПЕК+ 5 декабря. «Ранее стало известно, что производство может быть снижено на 1,4 млн баррелей в сутки. Таким образом, если участники картеля примут решение существенно снизить добычу, то уже в начале весны мировой рынок нефти может вновь ощутить риски дефицита, что поддержит котировки»,— считает Фарит Закиров.

Торговое перемирие

Приток инвестиций из российских фондов происходит на фоне общего восстановления спроса международных инвесторов на активы развивающихся стран. По оценкам «Денег», за месяц фонды, инвестиционная политика которых ориентирована на emerging markets (EM), привлекли более $10 млрд. Это первый результат со знаком плюс с апреля. За предыдущие полгода международные инвесторы вывели с рынков EM более $20 млрд. «Приток на развивающиеся рынки в основном складывался за счет покупок ETF со стороны хедж-фондов и других краткосрочных игроков в расчете на отскок после глубокого падения»,— отмечает руководитель управления аналитических исследований УК «Уралсиб» Александр Головцов. «Существенное снижение активов развивающихся стран в 2018 году, связанное с удорожанием доллара против большинства валют и опасениями относительно последствий "торговых войн", привело к достижению котировками весьма привлекательных с точки зрения оценки уровней. Чем и воспользовались управляющие»,— подчеркивает Виталий Исаков.

Ключевым фактором, определяющим поведение иностранных инвесторов, вкладывающих в рынки развивающихся стран, остается внешнеэкономическая активность США. В ноябре газета Financial Times со ссылкой на свои неназванные источники сообщила, что торговый представитель США Роберт Лайтхайзер сообщил некоторым руководителям американских компаний о перенесении сроков введения нового раунда пошлин в отношении китайских товаров. Вопрос торговых пошлин на текущий момент очень важен для риск-аппетита на рынках, поэтому управляющие чутко реагируют на любые изменения конъюнктуры.

Намеки на нормализацию отношений между США и Китаем привели к резкому росту инвестиций в эту страну. За последние пять недель иностранные инвесторы вложили в китайские фонды почти $10 млрд, что втрое выше показателя октября. «Возобновление торгового диалога США и Китая — позитивный сигнал, как для китайского рынка, так и для всего эшелона EM»,— отмечают участники рынка. Почти непрерывный приток в фонды Китая наблюдается десятый месяц подряд, и за это время инвесторы вложили почти $30 млрд.

Высоким спросом в ноябре пользовались у международных инвесторов фонды Бразилии. По данным EPFR, такие фонды привлекли за минувший месяц более $600 млн. Это лучший результат с августа 2017 года, тогда за месяц инвесторы вложили более $800 млн. Портфельные инвесторы положительно оценили результаты выборов президента страны, победу в которых одержал ультраправый кандидат Жаир Болсонару, обещавший придерживаться либеральных взглядов в экономике.

Развитый недобор

Портфельные управляющие крупнейших инвестиционных фондов стали осторожнее относиться к вложениям в развитые рынки. По данным EPFR, суммарный отток с фондовых рынков developed markets в минувшем месяце составил более $16 млрд. При этом значительный отток средств был зафиксирован из США ($14 млрд) и Европы ($10 млрд). По словам Александра Головцова, на развитых рынках коррекция началась гораздо позже, чем на emerging markets, которые почти непрерывно испытывали отток денег еще с весны.

Европейские бумаги оказались под давлением внутренних политических проблем: напряженность между Италией и ЕС в вопросе согласования итальянского бюджета на будущий год, неопределенность вокруг Brexit. «Отток из акций США в основном был связан с фиксацией прибыли после затяжного опережающего роста, а также со слишком большой концентрацией хедж-фондов в акциях отдельных IT-компаний»,— отмечает Александр Головцов.

Высвобожденные на американском и европейском рынке средства инвесторы переводят не только в активы развивающихся стран, но и японские. По данным EPFR, фонды Японии привлекли за минувший месяц более $17 млрд. Притоку способствуют стабильные темпы роста экономики страны.