Ипотечный разворот

Цикл повышения процентных ставок по ипотеке пройден

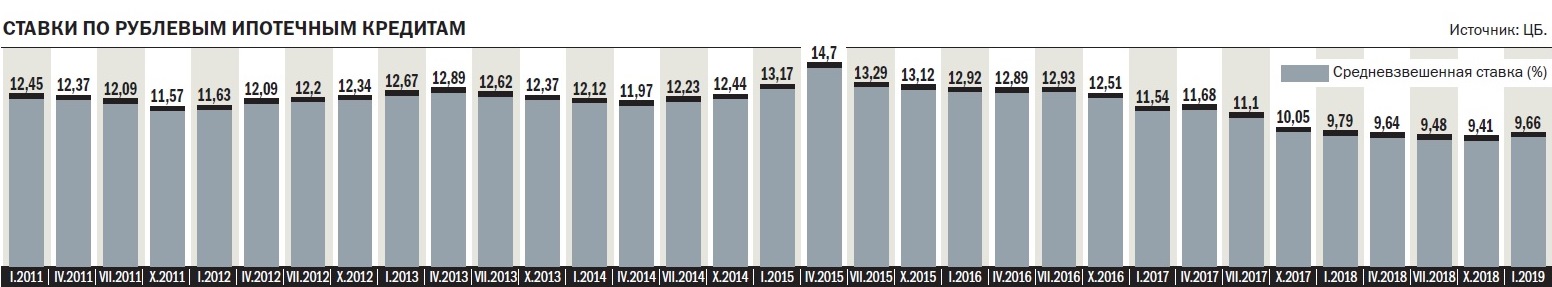

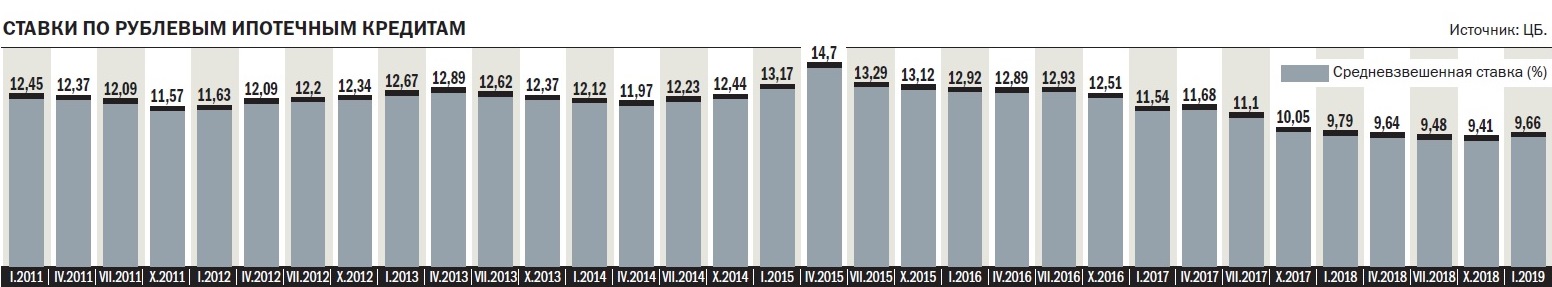

После полугодового роста ряд банков начали снижать ставки по ипотеке. Однако фундаментальных факторов для радикального разворота в сторону снижения на рынке пока нет, поэтому в ближайшие месяцы нас ждет минимальная коррекция стоимости ипотечного кредита.

Фото: Юрий Мартьянов, Коммерсантъ / купить фото

Банки начали массово повышать ставки по ипотеке осенью прошлого года. Сначала этот тренд коснулся частных игроков, в то время как госбанки сохраняли прежний уровень ставок. Однако второй цикл роста ипотечных ставок в январе этого года начали именно госбанки — Сбербанк и ВТБ сообщили о повышении ставок на 0,6–1 п. п. Рост ставок происходил по нескольким причинам — в том числе из-за удорожания стоимости фондирования (привлеченных средств банков) и нагнетания санкционной риторики. Пока реальность оказалась лучше пессимистичных прогнозов, и весомых оснований для того, чтобы продолжать повышать процентные ставки по кредитам, у банков нет.

Причин для заметного снижения пока тоже нет, признают участники рынка. «Пик роста процентных ставок по ипотеке пройден, и в ближайшие несколько месяцев существенных изменений ставок не будет»,— считает заместитель председателя правления банка «Возрождение» Наталья Шабунина. «При этом возможности для снижения ставок ограниченны,— уточняет управляющий директор по розничным продуктам Абсолют-банка Антон Павлов.— Ставки на внешних и внутренних рынках начали постепенно снижаться, однако пока не так значительно, чтобы спровоцировать коррекцию по кредитным ставкам. Поэтому мы ожидаем, что отдельные игроки могут в ближайшее время проводить небольшую коррекцию из-за высокой конкуренции в сфере жилищного кредитования, но она вряд ли будет значительной и массовой». По его словам, если на ближайшем заседании Центробанк снизит ключевую ставку, то это создаст дополнительный импульс для снижения ставок по кредитам. «Однако говорить о кардинальном развороте тренда на ипотечном рынке преждевременно»,— заключает господин Павлов.

Немаловажное значение для ипотеки сегодня имеют масштабные изменения, происходящие на рынке строительства. По статистике, около 25% составляют кредиты на приобретение строящегося жилья. Изменения правил игры в конечном счете влияют как на стоимость жилья (она растет), так и на ценовую политику банков в части ипотечных кредитов. «В связи с планируемым переходом российских застройщиков, привлекающих средства граждан, на схему долевого строительства жилья с применением эскроу-счетов с 1 июля 2019 года поменяется и конъюнктура рынка»,— предупреждает директор департамента развития розничного бизнеса Связь-банка Наталия Карасева, добавляя, что, возможно, часть застройщиков уйдет, а крупные игроки, наоборот, получат фору. «Мы планируем во второй половине 2019 года реализовать новые специальные предложения для наших клиентов, приобретающих недвижимость у застройщиков, прокредитованных банком, вплоть до отмены уплаты процентов по кредиту на период строительства»,— говорит госпожа Карасева.

По словам руководителя отдела развития и сопровождения обеспеченных кредитных продуктов Райффайзенбанка Оксаны Матюшенко, есть и другие факторы, влияющие на цены: «Помимо влияния поправок к 214-ФЗ (о введении счетов эскроу) тенденция роста стоимости первичного жилья будет продолжаться из-за удорожания стройматериалов и увеличения себестоимости строительных проектов (в том числе в результате увеличения НДС до 20%)». «Если говорить о вторичном рынке, то там цены, наоборот, снижаются,— уточняет госпожа Матюшенко.— Это связано с тем, что предложение существенно превышает спрос и цены диктуют покупатели».

В то же время у самих банков есть возможности для удешевления стоимости ипотечных кредитов. «Один из важных факторов, который сегодня влияет на снижение ставок по ипотеке,— это развитие дистанционных сервисов,— рассказывает заместитель председателя правления Новикомбанка Герман Белоус.— Банки активно внедряют технологические решения, которые снижают расходы на обслуживание ипотеки,— например, дистанционный прием заявок на кредиты и онлайн-поддержку клиента». Кроме того, добавляет господин Белоус, накопленная статистика по обслуживанию ипотечных кредитов свидетельствует о том, что это кредиты с самым низким уровнем риска, что также позволяет поддерживать доступный для широкого круга заемщиков уровень процентных ставок.

Вопрос о том, как будут меняться ставки по ипотеке, напрямую связан с тем, целесообразно ли сейчас рефинансировать ранее взятые кредиты. «Рефинансировать задолженность можно неоднократно,— поясняет Наталия Карасева из Связь-банка.— Поэтому, как только появилось предложение лучше текущего, нужно им пользоваться». Принимая решение о рефинансировании, нужно ориентироваться не на текущий уровень ставок, а на разницу ставок между действующим и потенциальным предложением. Эксперты советуют рефинансировать ипотеку в том случае, если снижение ставки составит не менее 2 п. п. «Тогда достаточно быстро окупятся все возникающие дополнительные расходы на оценку, оформление доверенностей и прочее»,— говорит Антон Павлов из Абсолют-банка. При этом необходимо учитывать в расчете срок, в течение которого заемщик погашал задолженность. «Если у клиента аннуитетная схема погашения кредита и с момента оформления прошло больше половины срока, то рефинансирование не имеет смысла,— уточняет Антон Павлов.— Дело в том, что при аннуитетных платежах сначала преимущественно погашаются проценты, а потом тело кредита. Рефинансируя такой кредит, заемщику снова придется выплачивать проценты». Поэтому очень важно хорошо изучить вопрос и сделать предварительный расчет, прежде чем принимать решение о рефинансировании. В некоторых случаях рефинансирование действительно поможет сократить переплату, в других — не принесет никакой экономии.

Стоит ли брать ипотеку сейчас

После долгого периода снижения ставок по ипотеке, когда эти кредиты стали доступны широкому кругу заемщиков, банки начали пересматривать ставки. У заемщиков, в свою очередь, появился повод для раздумий — стоит брать ипотеку сейчас или подождать в расчете на то, что повышение было временным.

Екатерина Щурихина, младший директор по банковским рейтингам агентства «Эксперт РА»

Екатерина Щурихина, младший директор по банковским рейтингам агентства «Эксперт РА»

Средневзвешенная ставка по ипотечным кредитам была на минимуме 9,4% годовых в сентябре и октябре 2018 года, а в декабре 2018-го достигла 9,7% годовых. На фоне роста ставок часть заемщиков поспешили закрыть ипотечные сделки до конца прошлого года, тем самым реализовав часть спроса 2019-го. В начале этого года повышательная динамика продолжилась — средняя ставка превысила 10% уже в феврале. Мы ожидаем, что ее значение закрепится на этом уровне по меньшей мере в течение первой половины текущего года.

По данным Банка России, в 2018 году ипотечный рынок достиг рекордных объемов за историю своего развития в России: банками было выдано почти 1,5 млн ипотечных кредитов на общую сумму 3 трлн руб. В условиях рекордно низких процентных ставок по ипотеке и стабильных цен на недвижимость население активно реализовывало накопленный в предыдущие годы спрос на жилье.

Потенциальному заемщику важно знать, что процент по ипотеке может существенно различаться не только у разных игроков, но и в предложениях одного банка. Ставка может зависеть от способа подтверждения дохода (справкой 2-НДФЛ или по форме кредитной организации), наличия/отсутствия страхования, наличия зарплатной карты в выбранном банке и размера вносимого первоначального взноса.

Кстати, размер первоначального взноса сегодня имеет большое значение. В 2017–2018 годах банки стали более активно выдавать кредиты с первоначальным взносом менее 20%, что вызвало обеспокоенность Банка России. В результате регулятор ужесточил условия выдачи таких кредитов — банки с прошлого года должны формировать по таким ссудам больший объем резервов. Чтобы оправдать повышенные расходы, некоторые банки вводят надбавку к базовой процентной ставке, если заемщик оплачивает собственными средствами менее 20% от стоимости квартиры.

Также при принятии решения об ипотечном кредите значимым параметром является стоимость приобретаемой квартиры. Цены на первичное жилье начали расти в 2018 году, и в 2019-м, по оценкам «Эксперт РА», эта тенденция усилится: переход застройщиков в середине года к финансированию проектов за счет банковских кредитов и работе через эскроу-счета приведет к росту затрат на строительство и увеличению цены квадратного метра. Несмотря на то что цены на готовую недвижимость также перешли к росту в конце прошлого года, разрыв в стоимости «первички» и «вторички» усиливается.

Таким образом, сейчас складывается непростая ситуация. С одной стороны, не исключено, что во второй половине года (при отсутствии макроэкономических шоков) появится тенденция к снижению ставок. С другой стороны, цены на жилье к тому времени подрастут. Поэтому принятие решения об ипотеке должно опираться на следующие моменты:

- насколько срочно необходимо решить вопрос с жильем;

- есть ли уже подходящий для покупки объект недвижимости на рынке;

- планируется покупка вторичного жилья или квартиры в новостройке;

- накоплен ли как минимум 20-процентный первоначальный взнос.

Если подходящий вариант найден, то ожидать снижения ставок особого смысла нет — можно упустить понравившийся объект и столкнуться с тем, что аналогичный через полгода-год будет стоить дороже. Особенно заметен будет рост цен для квартир в новостройках.

Если покупка жилья в ипотеку еще обдумывается, достаточный первоначальный взнос пока не накоплен, то лучше подождать. Накопить как минимум на 20% от стоимости квартиры стоит по трем причинам. Во-первых, это поможет психологически настроиться на выделение определенной суммы денег из бюджета. Во-вторых, позволит выбирать из предложений широкого круга кредитных организаций, поскольку ряд из них не рассматривают выдачу ипотеки с меньшим первоначальным взносом. И наконец, не придется брать кредит с надбавкой к процентной ставке, которую устанавливают некоторые банки при внесении менее 20% в качестве первоначального взноса.