Эффект распространения коронавирусной инфекции приведет к ухудшению качества банковских активов. Вкупе со снижением нефтяных котировок и возможным торможением в экономике долг может обслуживаться хуже, говорится в новом отчете Moody's. Там ожидают роста уровня просроченной задолженности на всей территории СНГ, несмотря на то, что в России в предыдущие годы он уверенно снижался.

Фото: Александр Коряков, Коммерсантъ / купить фото

Фото: Александр Коряков, Коммерсантъ / купить фото

Последствия пандемии и падение нефтяных котировок негативно скажутся на качестве потребительских кредитов, выданных на территории СНГ, затронув и российские банки, говорится в отчете международного рейтингового агентства Moody’s. Активы банков будут ухудшаться по причине снижения способностей заемщиков из ряда секторов обслуживать свой долг, в том числе из-за спада в ряде секторов, поясняется в отчете.

По словам аналитика Moody's Светланы Павловой, «шок от падения цен на нефть и эпидемии коронавируса усилит негативные последствия быстрого роста кредитования».

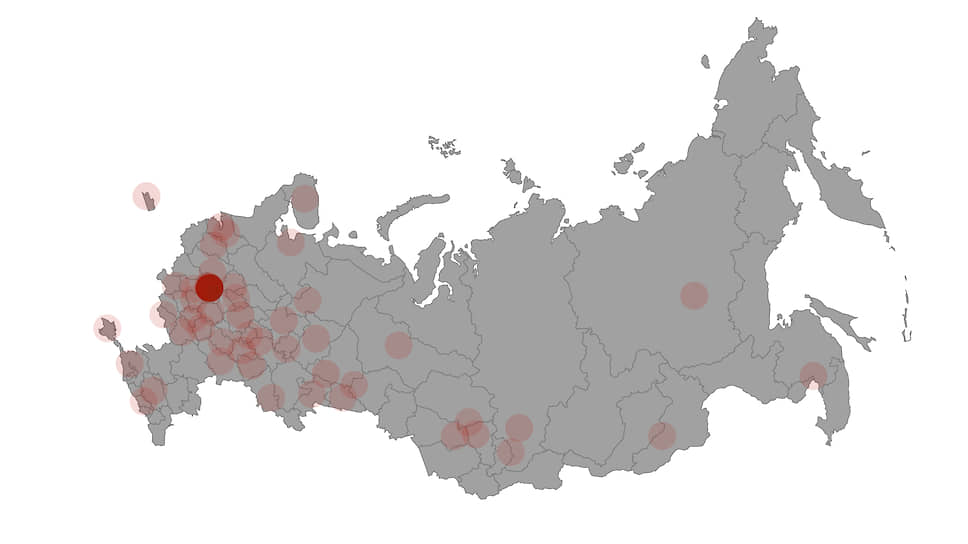

«Самые высокие риски ухудшения качества активов в потребительском кредитовании в странах СНГ отмечаются в Армении, затем следуют Россия и Казахстан, в Узбекистане мы отмечаем их нарастание»,— отмечает она.

В России рост потребкредитования по итогам 2019 года превысил 20%. В Moody’s, уточняют, что при этом уровень невозвратных кредитов (non-performing loan, NPL) в сегменте с 2015 года непрерывно снижался — с более чем 10% до менее 5%. В то же время рост объема выдачи розничных кредитов в последние годы опережал рост доходов населения, что привело к увеличению общей долговой нагрузки домохозяйств на всей территории СНГ. В частности, в последние три года cреднегодовые темпы роста уровня долговой нагрузки на одного российского заемщика составили 12%, а средних зарплат — 9%. Коэффициент отношения платежа к доходам (PTI, этот показатель отражает долю ежемесячного дохода, направленного на погашение долга) в России вырос с 23,6% до 24,6% (по состоянию на 1 октября 2019 года).

С ухудшением качества активов, по мнению агентства, в первую очередь столкнутся банки, с высоким соотношением портфеля розничных кредитов к собственному капиталу, а также те, у кого рост объемов потребкредитования опережал средний по банковской системе страны.

Moody’s особо выделяет Тинькофф-банк, у которого портфель потребительских кредитов за три года вырос более чем на 200% и достиг почти 400% от собственного капитала. Вместе с тем, аналитики агентства говорят о высокой прибыльности банка, которая повышает его способность «абсорбировать убытки», а также «надежном управлении кредитными рисками». Отмечают аналитики и «Кредит Европа банк». Его портфель потребкредитов (без учета ипотеки) превысил 300% от капитала, увеличившись за три года почти в 1,5 раза. Другие крупные российские банки, рассмотренные агентством, также показали рост портфеля на 50-150%, однако отношение его объема к капиталу находилось в пределах 100-150%.

В Тинькофф-банке не согласились с предложенной оценкой рисков. Там называют оценку соотношения кредитного портфеля к капиталу на уровне 400% некорректной: «Под цифрой в 400%, видимо, подразумевается отношение валового кредитного портфеля к капиталу, но если говорить только про необеспеченные кредиты по чистому портфелю, с учетом уже созданных заранее резервов, то в банке это соотношение меньше — около 280%»,— подчеркнули в банке. Кроме того, в Тинькофф-банке отметили, что могут оперативно при необходимости «свернуть расходы, поскольку все процессы выстроены дистанционно» и в целом расходная часть в кредитной организации «меньше, чем у других банков при сопоставимых масштабах бизнеса». В «Кредит Европа банка» не ответили на запрос “Ъ”.

Продолжительное снижение цен на нефть приведет «к замедлению экономического роста в России, Казахстане и Азербайджане, что будет способствовать еще более быстрому ухудшению качества активов в этих странах». Тем не менее, полагают в Moody’s, действия ЦБ РФ помогут смягчить риски, связанные с ухудшением качества активов.