Инвесторы озолотились

Активы биржевых фондов превысили объем золота в резервах Германии

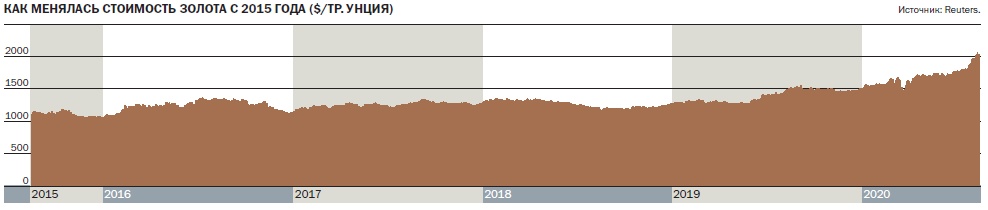

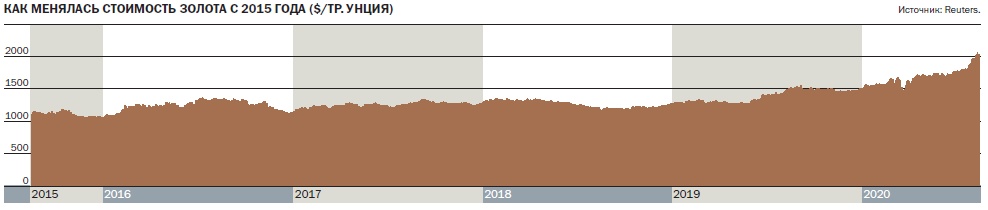

В августе стоимость золота впервые в истории превысила рубеж $2000 за тройскую унцию, прибавив с начала года 35%. «Бычий» рост происходит на фоне активно распространяющегося в мире коронавируса, последствия которого пытаются решить масштабными монетарными стимулами. Международные и российские инвесторы уходят в золото, которое защищает от кризисов и роста инфляции.

Фото: DPA / ТАСС

Фото: DPA / ТАСС

Обновление исторического максимума произошло на фоне усилившихся опасений инвесторов относительно второй волны коронавируса. Если в зимние месяцы центр эпидемии был сосредоточен в Китае, то уже в начале весны он сместился в Европу, а затем в США. В настоящее время Латинская Америка превратилась в эпицентр пандемии. При этом если в марте ежедневно фиксировалось только несколько тысяч новых случаев заражения, то к концу мая показатель вырос до 107 тыс., а к середине лета — до 250 тыс. В начале августа число случаев заражения во всем мире преодолело рубеж 20 млн. Аналитики опасаются, что вторая волна коронавируса больно ударит по мировой экономике, которая только начала выкарабкиваться из рекордного обвала во втором квартале.

Защита, проверенная временем

Стоимость драгоценного металла традиционно растет в периоды глобальных кризисов. Так, после мирового финансового кризиса 2008 года, спровоцированного кризисом американского рынка недвижимости, мировая экономика просела на 2,3%, при этом стоимость золота выросла только в первой половине 2009 года более чем на 30%, до $1200 за унцию. Еще одним отголоском этого кризиса стало повышение цен в 2011 году. Тогда на фоне долгового кризиса в Европе, ударившего по Греции, Португалии, Испании и Италии, стоимость металла выросла в полтора раза и в сентябре 2011 года впервые превысила рубеж $1900 за унцию, достигнув отметки $1920. Этот максимум был недостижим на протяжении девяти лет.

Дополнительную поддержку ценам на золото оказывают программы монетарного стимулирования, принимаемые в периоды кризисов ведущими финансовыми регуляторами. Для борьбы с финансовым кризисом 2008 года ФРС США потратила порядка $3,7–3,9 трлн в формате программ количественного смягчения, Банк Англии — порядка $500–600 млрд, ЕЦБ — порядка $0,8–1 трлн. В нынешний кризис программы поддержки оказались еще больше. По данным Bank of America, в период с марта по конец июля в мире были объявлены программы фискального стимулирования на общую сумму $11,4 трлн, денежного стимулирования — на $8,5 трлн. В частности, в США запустили программы поддержки общим объемом $6,2 трлн. В Европе наряду с национальными стимулами на $5,45 трлн действуют и общие региональные, принятые ЕЦБ, на $3,85 трлн.

В условиях, когда центробанки накачивают финансовые системы ликвидностью, растут инфляционные ожидания, защитой от которых традиционно выступает золото. «Бумажные деньги переживали периоды быстрой инфляции или даже гиперинфляции, как, например, в начале ХХ века в Германии или совсем недавно в Аргентине и Венесуэле. Всякий раз, когда доверие к деньгам падало, золото оказывалось жизнеспособным вариантом защиты покупательной способности от инфляции»,— отмечает руководитель направления перспективных исследований Next Generation, Julius Baer Карстен Менке.

Инвесторы раскупили

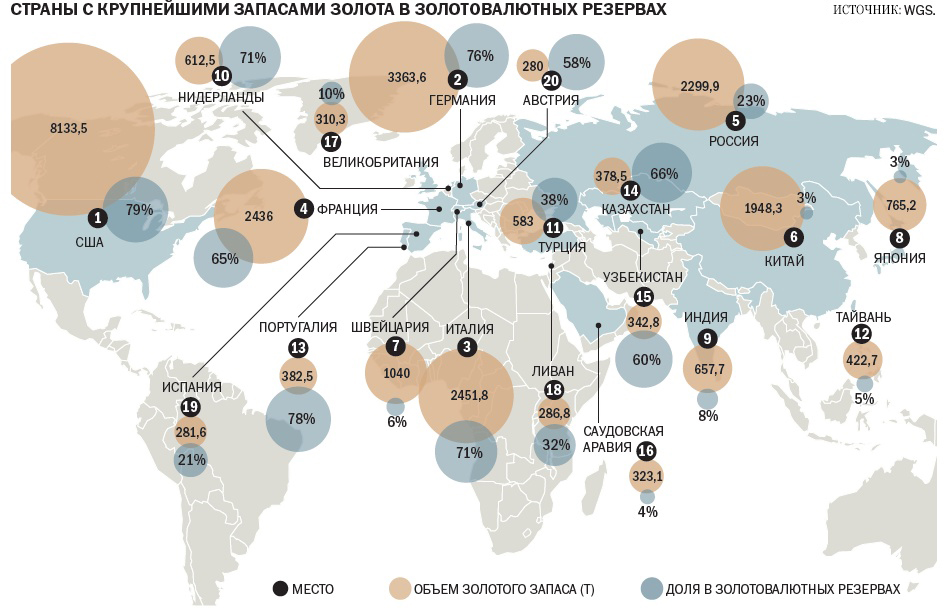

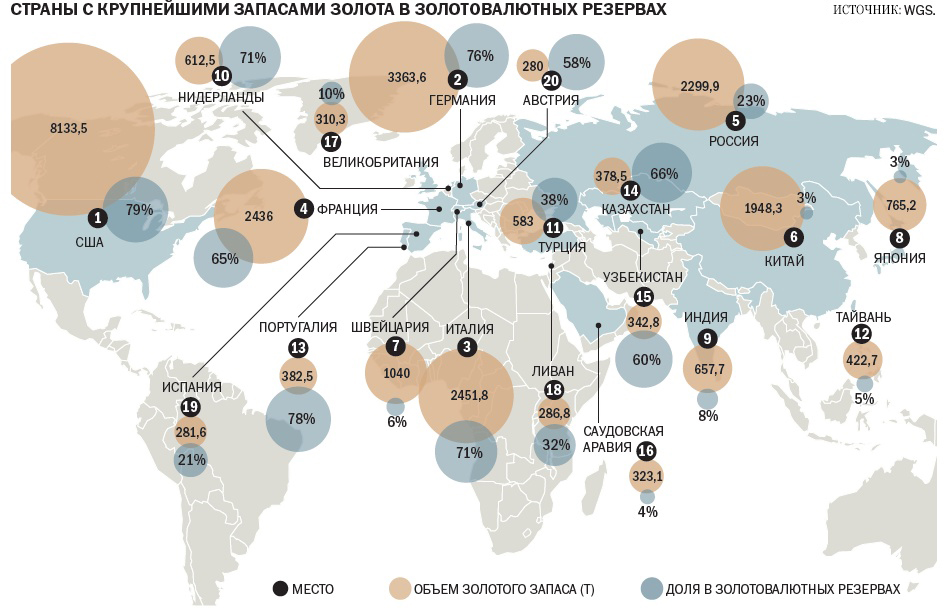

В таких условиях инвесторы активно наращивают вложения в золото, а один из самых удобных способов — покупка золотых фондов. По данным агентства Bloomberg, суммарные активы подобных биржевых фондов составили по итогам семи месяцев 3,375 тыс. тонн — это максимальный уровень за всю историю существования таких фондов. Стремительный подъем продолжается почти непрерывно с начала года, и за это время они выросли почти на 800 тонн. Это больше, например, объема золотых запасов Японии, занимающей по этому показателю девятое место в мире. Суммарные активы ETF превысили объем золота в резервах Германии (3,365 тыс. тонн), больше показатель только у США (8,13 тыс. тонн).

О рекордном интересе международных инвесторов к золоту свидетельствуют данные Emerging Portfolio Fund Research (EPFR).

По оценке «Денег», основанной на отчете Bank of America (учитывает данные EPFR), общий объем иностранных инвестиций в золото с начала года составил почти $50 млрд, что вчетверо больше инвестиций в данный актив за весь 2019 год.

По словам аналитика «КСП Капитал УА» Михаила Беспалова, привлекательности вложений в золото способствовало падение доходностей на долговом рынке на фоне шагов центральных банков по снижению ставок. При этом наиболее значимым для рынка считается решение ФРС США снизить ключевую ставку на 1,5 п. п., до уровня 0–0,25%. «В результате действий ФРС доходность безрисковых инструментов (US Treasury.— «Деньги») упала до минимума, что повысило привлекательность золота, которое не приносит никакого денежного потока»,— отмечает Михаил Беспалов.

Где купить и как

Фото: Влад Некрасов, Коммерсантъ

Фото: Влад Некрасов, Коммерсантъ

Активно наращивают вложения в золото и российские розничные инвесторы. По данным Investfunds, с января по июль граждане инвестировали в фонды драгоценных металлов почти 4 млрд руб., что более чем в шесть раз больше результата за весь 2019 год. По словам портфельного управляющего «Сбербанк Управление активами» Александры Фалковой, многие инвесторы продолжают руководствоваться исторической доходностью при выборе фондов, а фонды золота показывают самую впечатляющую динамику с начала года. По данным Investfunds, с начала года такие фонды обеспечили прибыль на уровне 50–60%.

Добавляет привлекательности таким вложениям простота покупки/продажи и прозрачность структуры вложения. Приобрести золотые фонды можно как в отделениях банков или управляющих, так и через их дистанционные каналы продаж. «Фонды драгметаллов наиболее доступны для понимания новыми клиентами. Есть один базовый актив — драгметалл, и все зависит от его динамики. По уровню доступности такие инвестиции сравнимы с вложениями в валюту»,— отмечает Александра Фалкова.

Высокий интерес физических лиц к инвестициям в золото отмечают и российские банки. По словам начальника управления операций с товарными активами и продуктами фондирования «ФК Открытие» Алексея Зайцева, рост спроса на монеты из драгметаллов ощущался с середины первого квартала и в течение второго квартала. Также в первом квартале был отмечен резкий рост новых банковских счетов в драгоценных металлах. «Самым быстрым и простым способом инвестиций в драгоценные металлы остается покупка на металлический счет, открытый в банке. Однако средства на этих счетах не подпадают под страховку АСВ»,— отмечает Алексей Зайцев.

«Металлические счета — гибкий способ инвестирования в золото из-за отсутствия налогообложения. Банки обслуживают такие счета бесплатно. Также удобно, что можно продать не весь, а часть имеющегося металла»,— отмечает руководитель департамента по операциям с драгоценными металлами Совкомбанка Елена Магера.

Однако при открытии ОМС стоит помнить, что эти счета не подпадают под страховку АСВ.

Из общей картины выбиваются золотые слитки, спрос на которые не изменился на фоне роста цен на металл, отмечают в банках. «Мы не видим роста спроса на слитки, так как до сих пор при покупке драгметаллов в слитках взимается НДС, что делает этот продукт существенно менее привлекательным по сравнению с другими»,— отмечает Алексей Зайцев. По словам Елены Магеры, чтобы отбить вложения в слитки, нужно дождаться роста минимум на 20%, что заметно снижает интерес к такому способу сбережений.

Ювелиры не в тренде

Высокий инвестиционный спрос с лихвой компенсировал упавший из-за карантина промышленный спрос на металл. По данным World Gold Council (WGC), наиболее сильно упал спрос на золото со стороны ювелирной отрасли, которая исторически являлась ключевым потребителем металла, с долей 50–80%. С начала года ювелиры приобрели только 572 тонны золота, что вдвое ниже показателя аналогичного периода 2019 года. В результате их доля в структуре спроса упала до минимальных 27,6%.

Основное падение спроса произошло со стороны ювелирной отрасли Индии. За полугодие индийские ювелиры приобрели только 117,8 тонны золота, что втрое меньше показателя годичной давности. В Китае спрос снизился вдвое, до 152,2 тонны. Причинами таких провальных результатов стали карантинные ограничения, действовавшие в Индии во втором квартале, а в Китае — в первом. К тому же потребление было сдержано высокими ценами на металл и сокращением располагаемого дохода населения, отмечают в отчете WGC.

Сильное падение спроса на металл отмечается и со стороны центробанков. По оценкам WGC, в первом полугодии они приобрели в резервы только 233 тонны, что почти на 40% ниже прошлогоднего показателя, который был рекордным. Напомним, что в первом полугодии 2019 года мировые центробанки купили в резервы более 374 тонны, четверть купил ЦБ России (94 тонны). В первом квартале текущего года российский регулятор приобрел только 28 тонн металла, а во втором квартале и вовсе прекратил закупки.

В последние годы ЦБ РФ почти всегда был лидером по закупкам металла. В результате за 14 лет он купил свыше 1900 тонн золота, доведя объем до 2299,9 тонны. Благодаря этим покупкам, а также стремительному росту цен в последний год доля металла в международных резервах банка достигла отметки 23%. Это самый высокий показатель среди стран с крупнейшими резервами. Например, у Саудовской Аравии, имеющей сопоставимые с Россией золотовалютные резервы, на золото приходится только 4%. «Имеющиеся у Банка России объемы золота мы оцениваем как достаточные для поддержания необходимого уровня диверсификации резервных активов Банка России, достижения оптимального сочетания их сохранности, ликвидности и доходности»,— пояснили «Деньгам» в ЦБ, отметив, что дальнейшие решения о покупке золота будут приниматься в зависимости от развития ситуации на финансовом рынке.

Чего ждать

В ближайшие месяцы цены на золото будет определять высокий инвестиционный спрос, но повторения результата первого полугодия на рынке никто не ждет. «В данный момент многие ликвидные активы либо предоставляют инвесторам минимальную доходность, не отвечающую их требованиям, либо несут в себе существенные риски в случае ухудшения ситуации в экономке. В таких условиях, пока сохраняется неопределенность, у золота есть потенциал для дальнейшего роста, хотя с учетом текущей доходности с начала года мы допускаем, что будущий рост может быть частично спекулятивным»,— отмечает Михаил Беспалов.

Ключевое значение для рынка будут иметь скорость распространения COVID-19 и восстановление экономики после кризиса, динамика инфляционных ожиданий, а также геополитическая неопределенность и развитие ситуации в отношениях США и КНР. По оценкам аналитиков Goldman Sachs, стоимость золота может вырасти до уровня $2300 за унцию, то есть еще на 11%. Аналитики ИК «Атон» ожидают роста стоимости золота к концу года до $2200 за унцию и до $2250 за унцию в среднем в 2021 году. В Julius Baer менее оптимистичны. «В среднесрочной и долгосрочной перспективе уровень $2000 не является устойчивым, если предположить, что экономическая среда снова улучшится, когда пандемия COVID-19 окажется под контролем. Это должно сказаться на спросе на "безопасное убежище" и привести к снижению цен»,— отмечает Карстен Менке.