Преимущества своей площадки

Как усиливается внутренний сегмент рынка электронной коммерции

Пандемия и самоизоляция меняют структуру российского рынка онлайн-торговли. На фоне его резкого роста стремительно увеличилось и количество локальных поставщиков товаров — в два-три раза у крупнейших маркетплейсов. Именно такие поставщики и становятся главными бенефициарами роста вместе с площадками, взимающими с них комиссию за решение логистических проблем. При этом зачастую торгуют они все теми же китайскими товарами, которые покупатели теперь не хотят подолгу ждать из-за рубежа. Трансграничные ритейлеры надеются, что проблему охлаждения к ним покупателей решит введение в России бондовых складов, которые позволят хранить импортные товары без уплаты пошлин и налогов, пока их не приобретут.

Фото: Иван Водопьянов, Коммерсантъ / купить фото

Фото: Иван Водопьянов, Коммерсантъ / купить фото

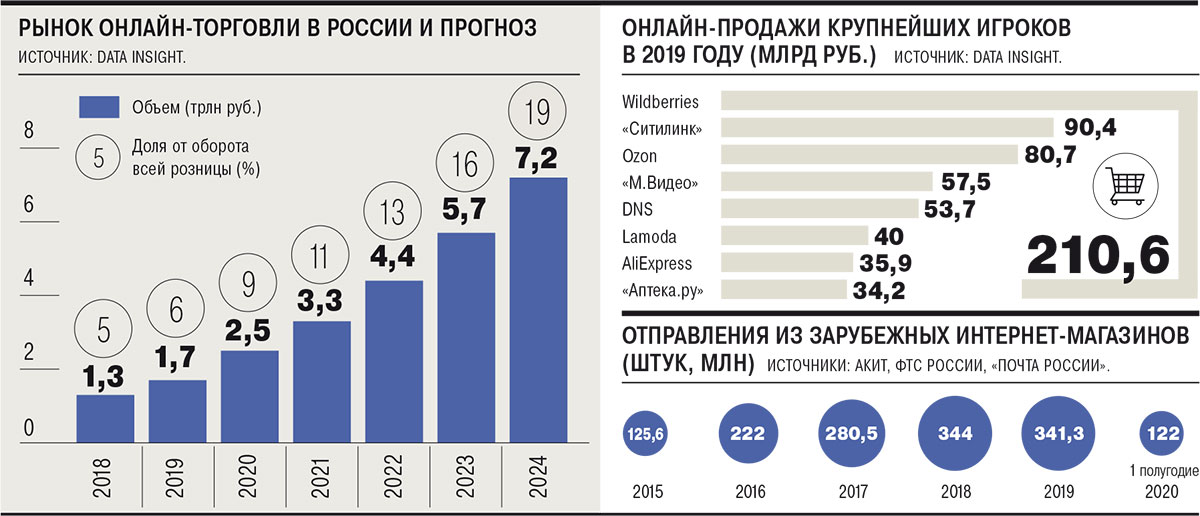

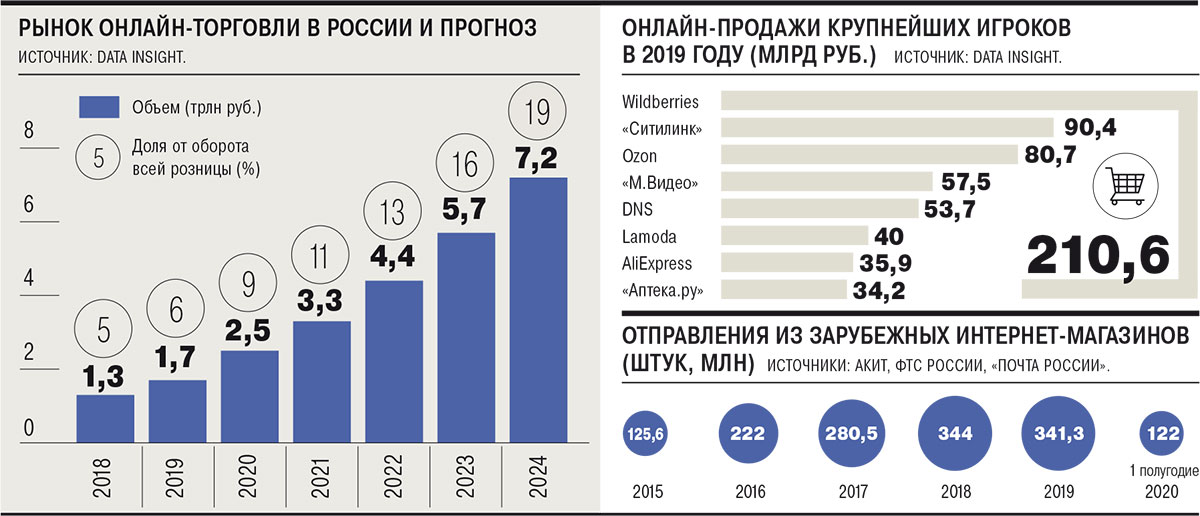

Рынок онлайн-торговли стал одним из бенефициаров ограничительных мер на фоне пандемии. Уже по итогам первого полугодия его объем достиг 1,65 трлн руб., что сопоставимо со всем 2018 годом и 81% оборота прошлого года, по данным Ассоциации компаний интернет-торговли (АКИТ). Если в начале года прогнозы объема рынка e-commerce в России на 2020 год были в районе 2–2,4 трлн руб., то сейчас они скорректированы до 2,5–2,8 трлн руб., отмечают в «AliExpress Россия».

Самоизоляция не только подняла покупательский спрос, но и оставила традиционных офлайн-продавцов без клиентов, что заставило их искать выход. Многие из них старались как можно быстрее наладить продажи в интернете, массово выходя на онлайн-маркетплейсы. Число поставщиков на них выросло стремительно, в основном они представляют небольшой бизнес.

- Крупнейший российский онлайн-ритейлер Wildberries с начала года более чем утроил число поставщиков — с 19 тыс. до почти 63 тыс., рассказал директор по развитию компании Вячеслав Иващенко. 80% из них — представители малого бизнеса.

- Ozon почти удвоил количество поставщиков за первое полугодие, к концу которого активных продавцов было более 13 тыс., рассказала директор Ozon Marketplace Анна Калеева.

- Удвоил показатель и «AliExpress Россия» — до 22 тыс. в сентябре против 10 тыс. в марте, у него также 80% поставщиков — малый бизнес.

- Аналогичная динамика у маркетплейса «Яндекс.Маркета» (ранее — «Беру»; рост примерно с 4 тыс. до 8 тыс. поставщиков с начала года) и у goods.ru (входит в «М.Видео-Эльдорадо»; с 3,5 тыс. до 6,5 тыс.).

Небольшие поставщики теперь играют гораздо большую роль на рынке. Например, в июле 55% оборота Ozon обеспечили продавцы маркетплейса, хотя еще годом ранее эта доля была на уровне 13%, рассказали там. На конец года поставщики «Яндекс.Маркета» обеспечивали 40% оборота, а в третьем квартале — уже 60%.

Свободный рынок

Для ритейлеров приход новых поставщиков не стал неожиданностью, наоборот, они давно на него надеялись. Компании прикладывали большие усилия по их привлечению, например устраивая турне по регионам, говорит президент АКИТ Артем Соколов. Это подтверждает руководитель группы по поддержке продаж goods.ru Влада Валерина: «Мы активно участвуем в профильных выставках и конференциях, где рассказываем о площадке, условиях и специфике работы с нами». По словам Владислава Иващенко, Wildberries проводит мастер-классы на деловых мероприятиях, преимущественно в регионах, где рассказывает о возможностях работы на рынке. Ozon также проводит и вебинары, на которых в роли экспертов выступают, в частности, сами продавцы, а «AliExpress Россия» на этой неделе запустил «школу продаж».

Площадки привлекают продавцов схемами работы с логистикой. Руководитель отдела развития продаж маркетплейса «Яндекс.Маркета» Иван Миронов указывает, что подключение партнеров упрощают схемы сотрудничества, когда магазину не нужно привозить товар на склад маркетплейса. Ozon предлагает работу как с собственного склада, так и со склада компании, и каждый десятый поставщик выбирает оба варианта сразу, говорит Анна Калеева. Wildberries также предлагает доставлять товары сразу от поставщиков в пункты выдачи.

При этом продавцы у крупных маркетплейсов не уникальны, то есть многие из них зачастую работают с несколькими площадками.

Для облегчения такой одновременной работы на рынке появились агрегаторы, которые позволяют поставщикам выйти сразу на несколько площадок через «одно окно». Крупных игроков в этом сегменте еще не появилось, но маркетплейсы уже сотрудничают со многими из них. Например, Ozon на своем сайте указывает проекты Adapter, B2Basket и Seller24. Подобные сервисные партнеры есть и у «AliExpress Россия».

Впрочем, есть и обратная сторона медали, указывает руководитель направления онлайн-ритейла Nielsen в России и Восточной Европе Александр Шуркаев. «В идеальном случае маркетплейс — это свободный рынок, где продавец конкурирует за аудиторию, выделяясь ценами, сервисом, ассортиментом и прочими преимуществами. Поэтому логичным образом возникает вопрос, а есть ли польза для площадки в том, что одной и той же моделью телефона, например, торгуют 150 продавцов, а не 15? Ведь существуют операционные расходы на работу с "хвостом" продавцов, осуществляющих лишь несколько продаж в месяц»,— рассуждает он.

Товары из Китая

Маркетплейсы, впрочем, пока не жалуются. Они зарабатывают на комиссии и дополнительных услугах для продавцов, например фулфилменте и логистике. Комиссия различается в зависимости от товарной категории. Wildberries отчитывался о поэтапном снижении комиссии за полтора года с 39% до 15%. В нескольких товарных категориях она ниже и доходит до 5%, например, для строительных инструментов и электроники. У goods.ru в категории «Бытовая техника и электроника» комиссия составляет от 3,5%, а в категории «Красота и уход» — в среднем 11%, плюс продавец платит 1,5% за услуги расчетно-кассового обслуживания и за доставку. На «AliExpress Россия» комиссия составляет 5% либо 8%, но с первых 100 проданных товаров компания ее не взимает.

Ассортимент крупных маркетплейсов сейчас исчисляется миллионами: 6 млн товарных позиций у Ozon, 3,5 млн у «AliExpress Россия», 2 млн у goods.ru. Практически не осталось товаров, которые бы не продавались на маркетплейсах, за исключением тех, которые запрещены к дистанционной торговле, говорит Анна Калеева. В эту категорию, в частности, входит алкоголь, но продавцы goods.ru, например, все равно могут размещать такие товары на его витрине, а покупатели — забрать самовывозом.

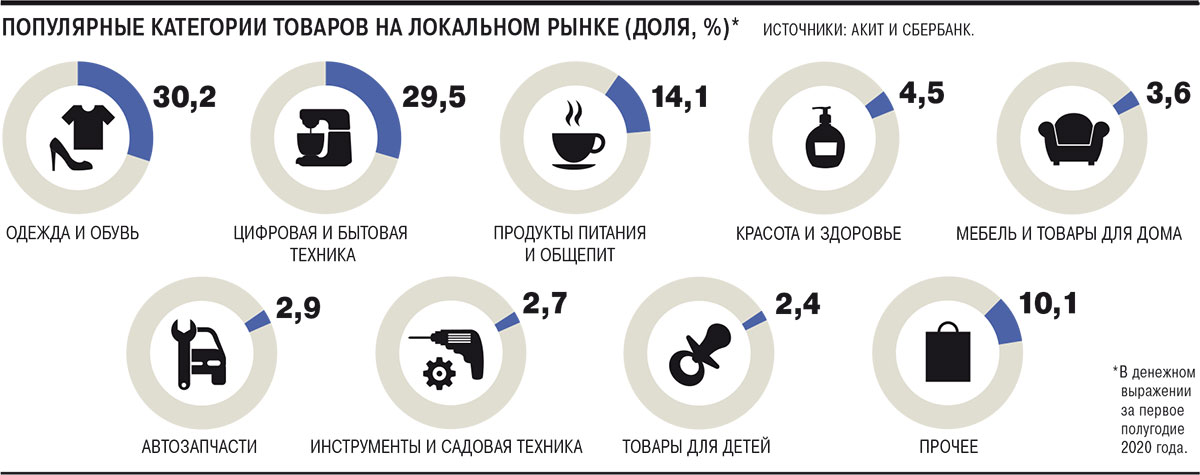

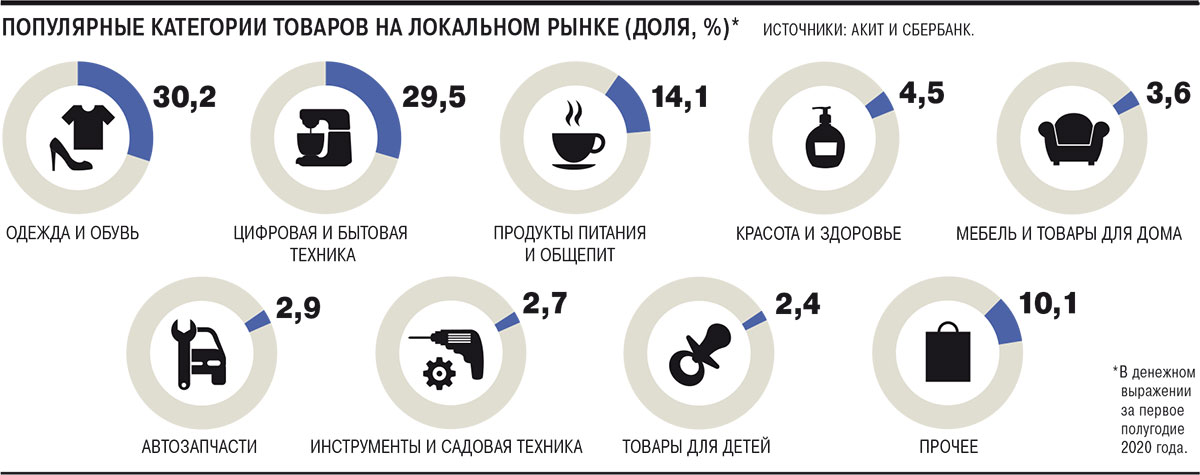

Однако многомиллионный ассортимент российских площадок — это далеко не исключительно отечественные товары. По словам президента Национальной ассоциации дистанционной торговли Александра Иванова, на 85% — это импорт, преимущественно перепродажа китайского. Российские же товары ожидаемо лидируют в категории «Книги», где их больше половины, и в категории продуктов питания. Около 20% отечественного, по оценке господина Иванова, в категории «Красота и здоровье», «скромная доля» и у одежды и обуви, хотя и самая быстрорастущая среди российских товаров.

Доля именно отечественного производства действительно растет в сегменте одежды, что видно на примере Wildberries, говорит партнер Data Insight Борис Овчинников. «Еще один сегмент, где заметны возможности для производителей,— это продукты питания. Они активно продаются на маркетплейсах, и то не только большие бренды, доминирующие в офлайн-ритейле, но и небольшие производители, на полках магазинов не представленные»,— добавляет он.

Нетерпеливые покупатели

Обострившаяся конкуренция в совокупности с последствиями пандемии могут негативно отразиться на показателях трансграничной онлайн-торговли. Рост локальных поставщиков, даже с учетом того, что многие просто перепродают китайские товары, негативно сказывается на объемах прямой трансграничной торговли практически во всех категориях, уверен источник “Ъ” на рынке e-commerce. «Есть три существенных фактора, влияющих в данном случае на спрос и конкуренцию,— ассортимент, цена и скорость доставки. Доставка на внутреннем рынке априори быстрее, в разы. С появлением все большего числа локальных производителей и продавцов растет ассортимент. Эти два фактора во многом нивелируют роль низкой цены. Кросс-бордер может конкурировать, если у него конкурентные сроки доставки, но это пока что редкость»,— рассуждает он.

Охлаждение россиян к заказам из-за рубежа уже заметно. Как сообщал “Ъ” 15 июля, россияне, согласно опросу Sberbank CIB, все реже называют AliExpress и Joom — две основные трансграничных площадки — среди мест, где делают покупки в интернете (AliExpress остается самой часто упоминаемой площадкой, его назвали 50% респондентов).

А по данным Высшей школы экономики (ВШЭ), уже по итогам 2019 года, то есть еще до пандемии, впервые за десятилетие объем трансграничной интернет-торговли сократился — на 3%, до 323 млрд руб.

Тренд на охлаждение интереса к трансграничной торговле действительно заметен уже в последние год-два, при этом во всем мире, отмечает директор практики по работе с компаниями потребительского сектора KPMG в России и СНГ Екатерина Рогачева. «Со стороны спроса он, вероятно, связан с ростом случаев качественного и удобного предложения локальных маркетплейсов»,— допускает она.

Дело в том, что еще несколько лет назад условия для трансграничной торговли были значительно более благоприятными как для продавцов, так и для покупателей, полагает Александр Шуркаев. «Сейчас же наиболее ходовой товар уже находится у потребителя на расстоянии вытянутой руки и по хорошей цене. Пара нажатий на экране смартфона — и уже на следующий день можно гарантированно забрать товар в удобное время из пункта выдачи заказов за углом. К сожалению, трансграничная торговля так и не стала комфортной с точки зрения сроков доставки и отсутствия тревоги за свою посылку. Люди продолжают покупать за границей лишь совсем уникальные, аутентичные вещи»,— считает эксперт.

Официально представители трансграничного ритейла пока оптимистичны. На фоне пандемии сегмент действительно просел по ряду причин, но есть все основания считать, что он отыграет падение до конца года, выйдя на привычные показатели, то есть оборот в районе $3 млрд, уверен Александр Иванов. Угрозы не видят и в «Почте России». «В конкуренции побеждает наиболее привлекательная модель. С развитием и ростом доли онлайн-заказов перед потребителем всегда будет стоять выбор: немного подождать, но иметь возможность выбрать практически из неограниченного ассортимента по привлекательной цене или заказать товар с доставкой завтра от локальных продавцов»,— заявили в пресс-службе компании.

В «AliExpress Россия» указывают, что сроки доставки может сократить введение в России так называемых бондовых складов.

Они позволят хранить импортные товары без уплаты пошлин и налогов до момента, пока их не приобретет покупатель. С 1 ноября «Почта России» в рамках эксперимента начнет создание таможенного склада в формате пилотной бондовой зоны в Татарстане. Ожидается, что это может и снизить цены на товары с зарубежных площадок, что также должно поддержать сегмент в усиливающейся конкуренции с внутренним ритейлом.