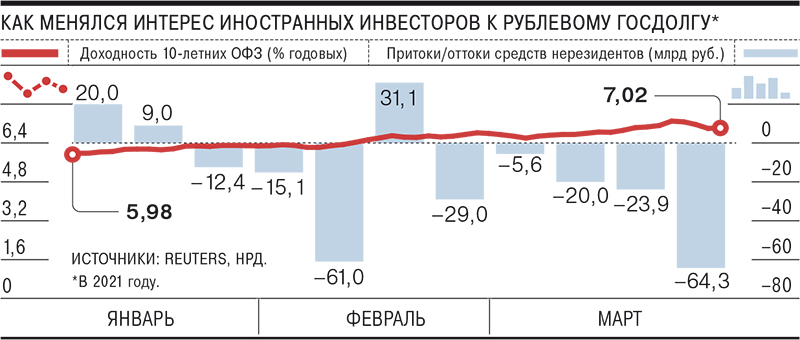

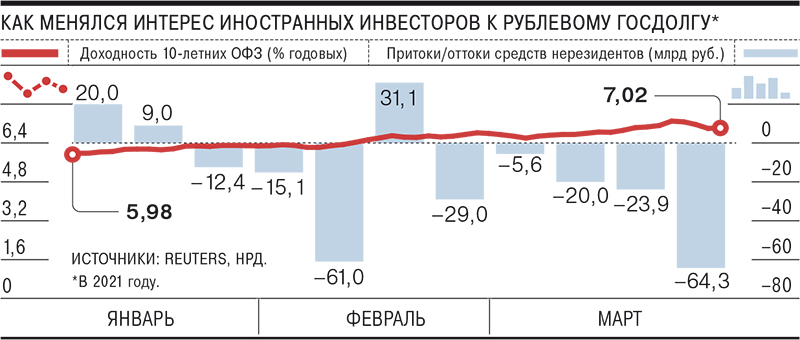

Международные инвесторы за минувшую неделю вывели из российских суверенных рублевых облигаций максимальный объем средств за последний год. Чистые продажи нерезидентов в ОФЗ превысили 64 млрд руб., с конца февраля они вывели из российских госбумаг свыше 140 млрд руб. Интерес иностранцев к ОФЗ падает наряду с суверенными бумагами других развивающихся стран из-за кризиса в Турции, а также рисков расширения санкций и ужесточения денежной политики ЦБ.

Фото: Евгений Павленко, Коммерсантъ / купить фото

Фото: Евгений Павленко, Коммерсантъ / купить фото

По оценкам аналитиков ING, основанным на данных Национального расчетного депозитария (НРД), на минувшей неделе чистые продажи нерезидентов на рынке ОФЗ составили $0,9 млрд. При среднем курсе за прошлую неделю 75,5 руб./$ вложения в ОФЗ сократились более чем на 64 млрд руб., что более чем в два с половиной раза больше оттока неделей ранее, которые, по оценкам аналитиков «ВТБ Капитал», составлял 23,9 млрд руб. «Нерезиденты сокращали позиции в большинстве выпусков ОФЗ пропорционально своему присутствию. Наиболее пострадавшие выпуски в абсолютном выражении — это ОФЗ с фиксированным купоном со сроками погашения от трех до 13 лет»,— отмечает главный экономист ING Дмитрий Долгин.

Непрерывный отток средств нерезидентов из ОФЗ продолжается пятую неделю подряд, и за это время инвесторы вывели почти 143 млрд руб. Результат последней недели стал худшим для российского рынка с середины марта 2020 года. Тогда на фоне глобального распространения коронавируса и обвала цен на нефть международные инвесторы сократили вложения в ОФЗ на 120 млрд руб.

Распродажа отчетной недели оказалась «эффектом домино» на фоне отставки главы ЦБ Турции, которая спровоцировала взлет курса доллара в стране (более чем на 13%) и роста доходности турецких гособлигаций. Как поясняет Дмитрий Долгин, после этого началось принудительное сокращение лимитов на весь регион CEEMEA (Центральная и Восточная Европа, Ближний Восток и Африка). «На прошлой неделе доходность десятилетних гособлигаций Бразилии выросла до 9,25% (+63 б. п. за неделю), Колумбии — до 6,9% (+22 б. п.), Мексики — до 6,77% (+8 б. п.)»,— отмечает главный аналитик ПСБ Дмитрий Монастыршин.

В общем тренде двигались и российские бумаги. В минувший вторник доходность десятилетних ОФЗ впервые с марта 2020 года достигла отметки 7,3%.

«Высокие показатели макростабильности РФ, поддержанные недавним ростом цен на нефть, должны были снизить чувствительность российских активов к внешнему негативу»,— считает Дмитрий Долгин. Однако, по его словам, это уравновешивалось «ожиданиями по росту инфляции и ключевой ставке, а также очередным раундом ухудшения внешнеполитического новостного фона вокруг РФ».

Впрочем, санкционные опасения не нашли своего подтверждения, вопреки ожиданиям инвесторов США не объявили о введении жестких санкций. «Поэтому со второй половины вторника цены на гособлигации пошли вверх на фоне сохранения высокой активности, и к концу недели по большей части выпусков в средне- и долгосрочном сегментах повышение доходности начала недели было отыграно полностью»,— отмечает главный аналитик долговых рынков БК «Регион» Александр Ермак. Поддержку рынку оказало решение Минфина отменить аукционы по размещению ОФЗ, а также возросший спрос на бумаги со стороны внутренних инвесторов. «Покупки со стороны локальных игроков полностью нивелировали продажи нерезидентов»,— отмечает господин Монастыршин.

Вместе с тем эксперты ожидают продолжения ухода международных инвесторов с российского долгового рынка даже на фоне неопределенности с санкциями.

По мнению, аналитиков BCS Global Markets, чем дольше сохраняется такая ситуация, тем больше инвесторов будут предпочитать избегать вложений в российские активы. «Для восстановления спроса иностранных инвесторов в ОФЗ требуется отсутствие даже призрачных ожиданий введения санкций на госдолг. В текущих условиях этого вряд ли можно ожидать»,— отмечает начальник аналитического управления банка «Зенит» Владимир Евстифеев.