Heavy metals

Растет спрос на активы, связанные с реальным производством

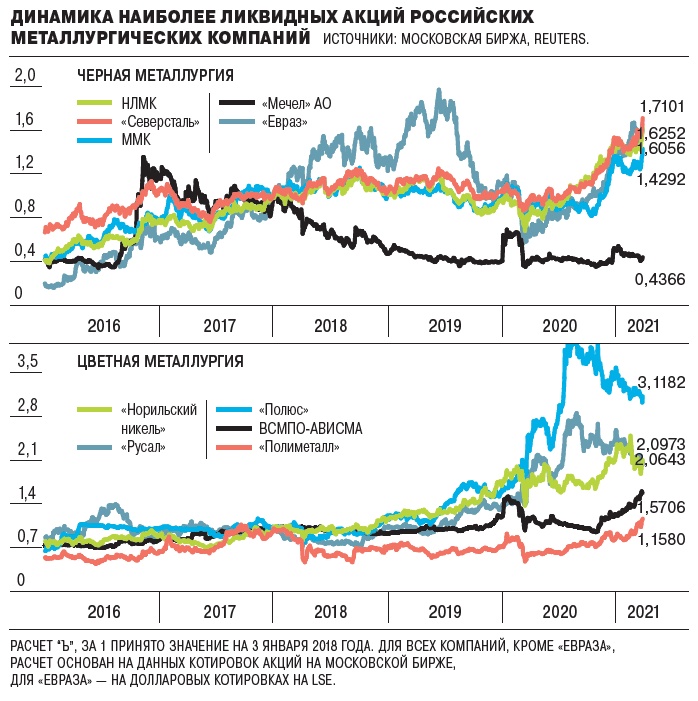

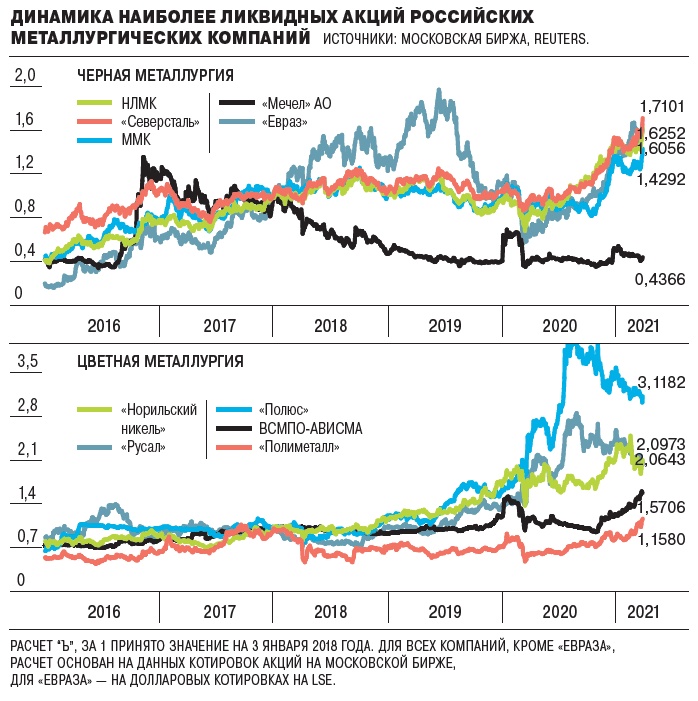

Акции металлургических компаний принесли за последний год хороший доход инвесторам и при этом остаются перспективными. После стремительного падения в начале весны 2020 года акции металлургических компаний вернулись к росту и к концу 2020 года штурмовали новые максимумы, поскольку в кризисные времена всегда растет спрос на активы, связанные с реальным производством. Щедрые ежеквартальные дивидендные выплаты в металлургическом секторе также стимулировали спрос на металлургические акции.

В первом квартале 2021 года акции металлургических компаний продолжили рост на фоне роста цен на сталь, железную руду и цветные металлы

Фото: Александр Казаков, Коммерсантъ / купить фото

В первом квартале 2021 года акции металлургических компаний продолжили рост на фоне роста цен на сталь, железную руду и цветные металлы

Фото: Александр Казаков, Коммерсантъ / купить фото

Дивидендная доходность

Период с начала 2020 года по текущий момент действительно можно считать очень успешным как для черной, так и для цветной металлургии. Индекс металлов и добычи Мосбиржи сейчас на 50% выше, чем в начале 2020 года, хотя индекс Мосбиржи за этот период вырос лишь на 15%, отмечают эксперты. «Основной причиной стал рост цен на все основные металлы: медь, алюминий, сталь — они сейчас находятся на многолетних максимумах. Способствовал этому мощный спрос со стороны Китая»,— отмечает аналитик «Финама» Сергей Кауфман.

Китай является крупнейшим в мире потребителем черных и цветных металлов, и его спрос во многом определяет динамику рынков. За счет мощных фискальных стимулов, к которым правительство КНР прибегло весной 2020 года для восстановления экономики после пандемии, ВВП страны за 2020 год вырос на 2,3%, на этом фоне потребление стали увеличилось приблизительно на 7,7% в годовом выражении.

Сыграло на руку российским металлургам и ослабление рубля, говорит Сергей Кауфман. Та же тенденция наблюдалась и на рынке меди и алюминия, что пошло на пользу «Норникелю» и «Русалу». Стоит также отметить, что благоприятное влияние на цены оказала мягкая политика мировых ЦБ в 2020 году.

Несмотря на коронавирусные ограничения, можно с уверенностью сказать, что 2020 год оказался для металлургических компаний вполне успешным, полагает старший аналитик по металлургическому сектору «Атона» Андрей Лобазов. После стремительного падения в марте 2020 года акции компаний отрасли быстро вернулись к росту и к концу года штурмовали новые максимумы. Рост подогревался ожиданиями быстрого восстановления мировой экономики, а также ралли в сырьевом сегменте: цены на сталь выросли с $350 до $700 за тонну, на медь — с $4,6 тыс. до $8 тыс. за тонну, на никель — с $10,8 тыс. до $17,6 тыс. за тонну. Значительная составляющая этого роста спекулятивная: котировки металлов разгоняются инвесторами, которые ищут защиты от роста инфляции, отмечает эксперт.

В первом квартале 2021 года сектор черной металлургии выглядел лучше рынка на фоне дальнейшего подъема цен на сталь, многие бумаги достигли новых исторических максимумов, отмечает эксперт «БКС Мир инвестиций» Дмитрий Пучкарев. Динамика акций цветных металлургов также в целом была позитивной благодаря росту цен на металлы, ослаблению рубля, однако все же менее впечатляющей, чем у сталеваров. Бумаги золотодобытчиков, наоборот, пребывали в списке аутсайдеров с начала текущего года из-за снижения цен на золото.

Не последнюю роль в росте акций сыграли и щедрые дивидендные выплаты. Компании черной металлургии одними из первых в России перешли к направлению на дивиденды до 100% свободного денежного потока, они платят дивиденды ежеквартально, и годовая дивидендная доходность акций может выражаться двузначными числами. В условиях снижения ставок по облигациям и банковским депозитам дивидендная доходность сыграла большую роль — такие бумаги зачастую стали называть «квазибондами».

И эта тенденция может сохраниться. Большинство металлургических и майнинговых компаний по итогам 2021 года обеспечат достойную дивидендную доходность к текущим котировкам благодаря росту финансовых показателей, считает Василий Сучков. «Согласно нашим расчетам, наиболее высокую доходность на уровне 12% за 2021 год может обеспечить "Северсталь",— говорит он.— Доходность акций ММК по итогам 2021-го составит 10%, "Евраза" — 8%».

Дивидендная доходность акций российских черных металлургов в ближайшие 12 месяцев находится на уровне 15–25% — это значительно выше среднерыночных значений, отмечает Дмитрий Пучкарев. Ожидания высоких дивидендов связаны с благоприятными ценами на стальную продукцию и слабым рублем. Ожидаемая дивидендная доходность золотодобытчиков на грядущие 12 месяцев, несмотря на успешный 2020 год, не такая высокая: около 4–7% у «Полиметалла» и 4–6% у «Полюса». В секторе цветной металлургии «Норникель» при действующей дивидендной политике может предложить акционерам доходность не выше 5%. Дивидендная доходность ВСМПО-АВИСМА при возврате к дивидендной практике предыдущих лет может составить примерно 5–10%. В базовом сценарии дивидендов от «Русала» в 2021 году, по мнению эксперта, не ожидается.

«При текущих ценах на сталь дивидендная доходность акций наших черных металлургов находится у отметки 23–25%, что, конечно, выглядит привлекательно»,— говорит Сергей Кауфман. При этом ему кажутся перспективными бумаги ММК с расчетом на возвращение этих акций в индекс MSCI Russia, что вызовет приток пассивных средств, а также постольку, поскольку ММК имеет наибольшую долю продаж на внутреннем рынке и вероятен рост внутренних цен на сталь вслед за экспортными; целевая цена акций ММК составляет 77,1 руб.

Перспективные бумаги

В оценке перспектив инвестирования в акции российских металлургических компаний, аналитики в основном оптимистичны. В отношении компаний как черной, так и цветной металлургии есть позитивные ожидания на 2021 год, говорит Дмитрий Пучкарев. Акции сталеваров, даже с учетом прошедшей волны роста, выглядят дешевыми при текущих ценах и курсе рубля к доллару, ожидаемая высокая дивидендная доходность должна поддержать спрос на бумаги сектора. В сегменте цветных металлов драйверами роста также выступят высокие цены на продукцию предприятий и слабый рубль. Правда, в отношении золотодобытчиков ожидания на 2021 год от нейтральных до умеренно негативных, добавляет эксперт: фактор пандемии больше не поддерживает спрос на золото, монетарные стимулы постепенно сворачиваются — все это давит на стоимость драгметалла.

Существенная часть позитива уже отражена в котировках, однако у большинства бумаг сохраняется потенциал роста на 20–30%, считает Василий Сучков. По его мнению, резкий рост финансовых показателей вследствие высоких цен на сырье и низкой базы 2020 года будет подталкивать котировки вверх в течение всего 2021 года. При этом быстрое восстановление мировой экономики, в первую очередь китайской, а также активное государственное стимулирование и масштабные монетарные вливания вызывают переоценку реальных активов. Однако стоит сохранять осторожность и помнить, что цены на сырье меняются циклично, а многие металлы торгуются вблизи многолетних максимумов, предупреждает аналитик.

Если вести речь о конкретных бумагах, эксперты предлагают разные варианты инвестиций как в черную, так и в цветную металлургию.

«В секторе черной металлургии мы выделяем ММК, акции которого существенно отстали от бумаг коллег по цеху. В дополнение к росту финансовых показателей ММК имеет драйвер в виде возвращения в индекс MSCI Russia. Наша целевая цена для акций ММК установлена на уровне 76,4 руб. с потенциалом роста 27%»,— говорит Василий Сучков. Среди компаний цветной металлургии привлекательным ему кажется «Русал», алюминиевый бизнес которого при нынешних ценах на металл способен генерировать более $1 млрд свободного денежного потока. «Русал» также имеет шансы на включение в MSCI Russia. «Наша целевая цена для акций "Русала" составляет 56 руб., однако в случае сохранения высоких цен на алюминий в течение одного-двух лет акции будут стоить дороже»,— прогнозирует аналитик.

Также, по мнению Сергея Кауфмана, интересны акции «Норникеля», так как снижение добычи из-за затопления рудников уже заложено в цену акций, а цены на медь, никель и палладий все еще находятся вблизи многолетних максимумов и предполагают низкую по историческим меркам оценку «Норникеля» — около 5 P/E; целевая цена акций «Норникеля» составляет 31,7 тыс. руб. «При этом важно понимать, что любые акции компаний черной и цветной металлургии не являются защитными активами, так как их бизнес имеет циклическую природу, из-за чего их предполагаемая дивидендная доходность может так и не перейти в реальную в случае коррекции цен на сталь, например из-за замедления темпов восстановления экономики во всем мире»,— предупреждает аналитик.

«Наиболее перспективными бумагами на этот год мы считаем акции "Русала", которые остаются феноменально дешевыми — отчасти из-за санкционного риска, и "Норникеля" на ожиданиях переоценки бумаги после решения операционных проблем в компании, а также "Северстали" — наиболее эффективного производителя стали среди российских компаний»,— говорит Андрей Лобазов. Тренд роста цен на металлы сохранился и в первом квартале 2021 года, однако не стоит забывать, что спекулятивная составляющая этого роста — временный фактор, в то время как фундаментальные показатели баланса спроса и предложения куда более скромные, добавляет он.

В секторе черной металлургии наиболее интересны акции «Северстали» и НЛМК, полагает Дмитрий Пучкарев. Обе компании вертикально интегрированы, значительная часть выручки формируется в привязке к доллару. За счет этого их в какой-то степени можно назвать защитными от геополитических рисков и ослабления рубля, дивидендная доходность на ближайший год значительно выше рыночной.

Из представителей цветной металлургии, остаются привлекательны «Норникель» и «Русал». «Норникель» после прошедшей волны коррекции выглядит дешевым, негатив с рудников уже заложен в цену акций. «Русал» выигрывает от высоких цен на алюминий, компания оценена дешево с учетом доли в ГМК, бумаги также интересны как ставка на восстановление котировок «Норникеля». При этом выручка обеих компаний тесно привязана к доллару, поэтому их акции в каком-то смысле защищают от девальвации рубля.