Мировые цены на услуги по переработке урана, последнее десятилетие находившиеся на минимумах, приближаются к рекордным историческим значениям. Котировки растут с весны из-за желания западных компаний уйти от поставок из России, а также на фоне обсуждений ограничений на импорт российского урана. “Ъ” разбирался, сможет ли Запад производить атомное топливо для АЭС без помощи РФ.

Фото: Валерий Титиевский, Коммерсантъ

Фото: Валерий Титиевский, Коммерсантъ

Спотовые цены на конверсию урана (преобразование урана в UF6) достигли рекордных значений за всю историю наблюдений в $38 за 1 кг, следует из данных консалтинговой компании UxC. Не останавливается и рост цен на услуги по обогащению: с начала года она увеличилась более чем вдвое, превысив $92 за единицу работы разделения (ЕРР) на спотовом рынке и $135 в долгосрочных контрактах.

Рынок ожидает дальнейшего роста цен из-за стремления западных клиентов отказаться от поставок из России, следует из свежего отчета французской Orano (производитель ядерного топлива).

Западные клиенты последнее десятилетие увеличивали закупки в РФ, поскольку после обвала мировых цен в 2011 году в ЕС и США закрывались рудники и обогатительные фабрики. Но быстро уйти от российских поставок даже при благоприятной рыночной конъюнктуре будет сложно.

Режим запасов

Атомная энергетика занимает существенную долю в энергобалансе западных стран. В общей сложности в ЕС, Великобритании, США и Канаде сосредоточено более половины всех атомных мощностей мира — 217 ГВт. В странах ЕС доля атомной энергии достигает 25% в энергобалансе, а в США — 20%. Потеря такого надежного источника энергии в условиях высоких цен на газ усугубит энергетический кризис.

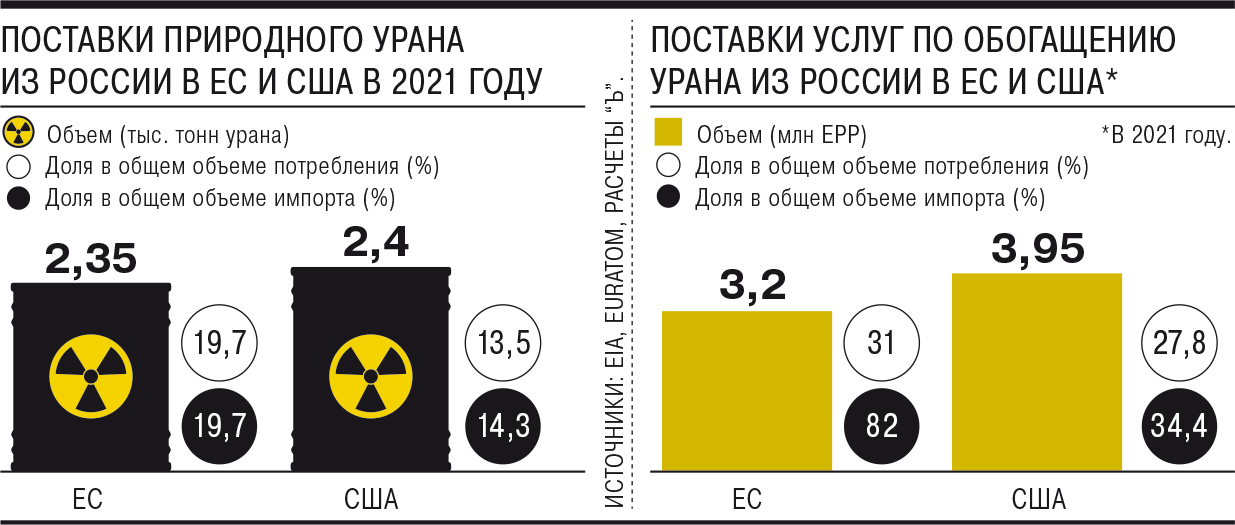

В 2021 году ЕС и США купили примерно 30 тыс. тонн урана, или 78 млн фунтов U3O8 (закись-окись урана). Россия в прошлом году экспортировала в эти страны около 5 тыс. тонн урана, или примерно 70% своей совокупной добычи в РФ и в Казахстане.

После начала военных действий на Украине рост цен на уран ускорился, и сейчас он торгуется возле отметки $50 за фунт U3O8 — максимальное значение за последнее десятилетие, но пока вдвое ниже исторических рекордов 2011 года.

О планах наращивания производства урана уже объявили Казахстан, Узбекистан, Канада и Африка. Впрочем, на рынке есть большие запасы урана. В США, по официальной статистике, их объем на конец 2021 года составлял 55 тыс. тонн, а в ЕС — 37 тыс. тонн, чего может хватить странам примерно на три года.

Цепочки обогащения

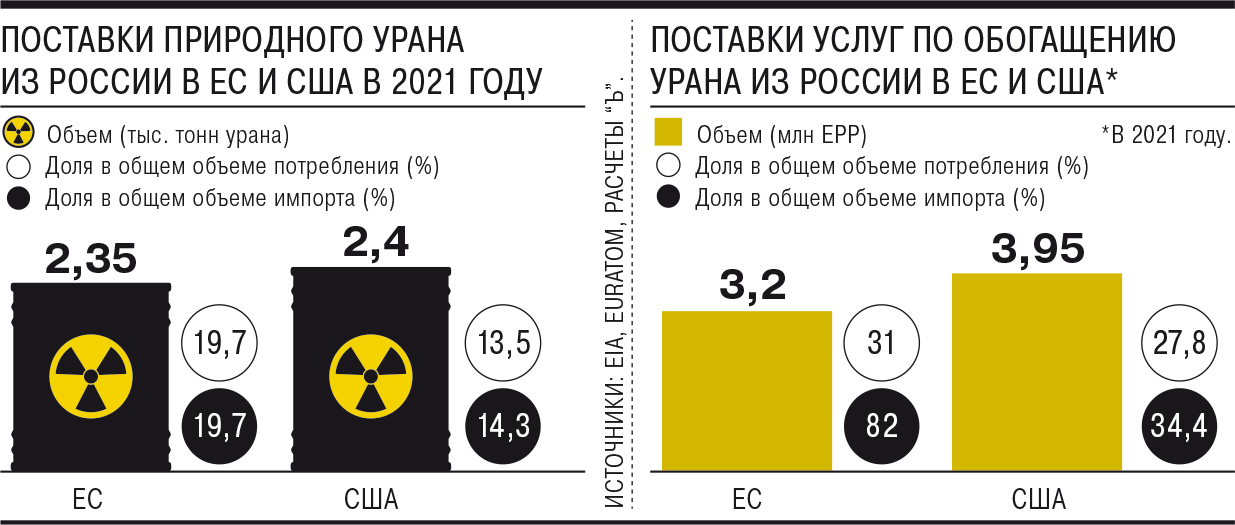

Более сложный и дорогой процесс — подготовка природного урана для производства топлива. Сначала его конвертируют в UF6 (гексафторид), а затем обогащают на центрифугах (до 2–6% доли изотопа 235U). Россия закрывает около 30% годовых потребностей ЕС и США на услуги по конверсии и обогащению.

Наиболее остро проблема стоит в США: единственный американский конверсионный завод закрыт с 2017 года, а обогатительная фабрика европейского консорциума Urenco покрывает лишь 19% спроса. Urenco также поставляет в США обогащенный уран с заводов в Германии, Нидерландах и Великобритании, закрывая около 41% от суммарных потребностей страны.

В Urenco уже заявляли, что к ним обращаются новые клиенты, желающие заключить договоры на обогащение урана. Однако для расширения мощностей потребуется минимум пять лет и большие инвестиции в производство центрифуг — крайне сложное и капиталоемкое оборудование.

Ситуация осложняется и нехваткой UF6 на рынке, в том числе из-за технических проблем на строящемся конверсионном заводе Orano во Франции.

Orano недавно объявила о планах расширить свою французскую обогатительную фабрику на 50% — до 11 млн ЕРР в год, что теоретически полностью покроет спрос на обогащение в ЕС. Стоимость проекта — €1,3 млрд, запуск первой очереди — 2028 год. Для сравнения: Orano вывела на полную мощность действующий завод (7,5 млн ЕРР) за €4 млрд в 2016 году, спустя почти десять лет со старта стройки.

Мал и дорог

Нехватка обогатительных мощностей также ставит под угрозу амбициозные планы США по производству малых АЭС, тестовый запуск которых намечен на 2028 год. Все фабрики в мире обогащают уран до 5%, но для новых американских реакторов требуется уран с обогащением в 19,75% (HALEU). Сейчас HALEU выпускает только «Росатом», но американские разработчики реакторов выразили нежелание с ним работать.

В США лицензию на HALEU имеет только завод Centrus, который в очередной раз сдвинул запуск центрифуг на 2023 год, сорвав обязательства по поставкам урана по контракту с правительством. Orano говорила, что может начать выпуск HALEU только через пять-семь лет, но только при условии длинных контрактов для гарантий окупаемости. По мнению Минэнерго США, решить проблемы нехватки мощностей можно, заключив с фабриками долгосрочные контракты на $5 млрд на покупку услуг по конверсии и обогащению, но это еще обсуждается.

Топливная таблетка

Россия также поставляет уже готовое топливо в некоторые страны ЕС для атомных энергоблоков советского дизайна — это 14 реакторов ВВЭР-440 и четыре реактора ВВЭР-1000 в Чехии, Словакии, Болгарии, Венгрии и Финляндии, рассказывает эксперт проекта Bellona Дмитрий Горчаков. Пока американская Westinghouse выпускает альтернативное топливо только для реакторов ВВЭР-1000, внедряя его на украинских АЭС. Испытания топлива для ВВЭР-440 начнут только в 2024 году, отмечает он.

Пока о желании отказаться от поставок «Росатома» заявили только Болгария и Чехия, где есть по два ВВЭР-1000.

«Чехия, уже имевшая опыт поставок от Westinghouse в начале 2000-х годов, пусть и не очень удачный, подписала соглашение о поставках топлива от Westinghouse и Framatome с 2024 года,— говорит Дмитрий Горчаков.— Болгария в 2024 году планирует провести тендер на альтернативные поставки».

Опытная топливная сборка должна проработать в активной зоне реактора минимум топливный цикл — от 12 до 24 месяцев, поясняет Олег Дудихин из Kept. Он предупреждает, что топливо необходимо лицензировать в конкретной стране, процесс может занимать три-четыре года. При этом Олег Дудихин считает, что по сравнению с конверсией и обогащением урана производство ядерного топлива из готового сырья менее накладно и может быть коммерчески оправдано. Например, казахстанско-китайский завод «Ульба-ТВС» производит топливо для АЭС Китая в Казахстане на основе низкообогащенного урана, поставляемого Россией. В «Росатоме» не ответили на запрос “Ъ”.