Просто замещательное решение

Что происходит с рынком еврооблигаций российских эмитентов

Спустя более года после масштабной блокировки российских активов за рубежом проблем с получением дохода по еврооблигациям российских эмитентов у большинства инвесторов в РФ не осталось. Владельцы получают выплаты на счетах в российских депозитариях, правда, в рублях. При этом на данный момент в лучшем положении находятся владельцы замещающих еврооблигаций — бумаг, выпущенных ради решения платежных проблем с практически замороженными «первичными» бумагами. Покупатели замещающих еврооблигаций получают не только денежный поток (купонные выплаты), но и возможность продать бумагу в любой момент. Опыт замещающих облигаций показался финансовым властям и некоторым эмитентам настолько удачным, что активно обсуждается обязательное введение этого механизма для всех эмитентов еврооблигаций. И вот здесь уже возникают новые риски

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

Деньги на пути к инвесторам

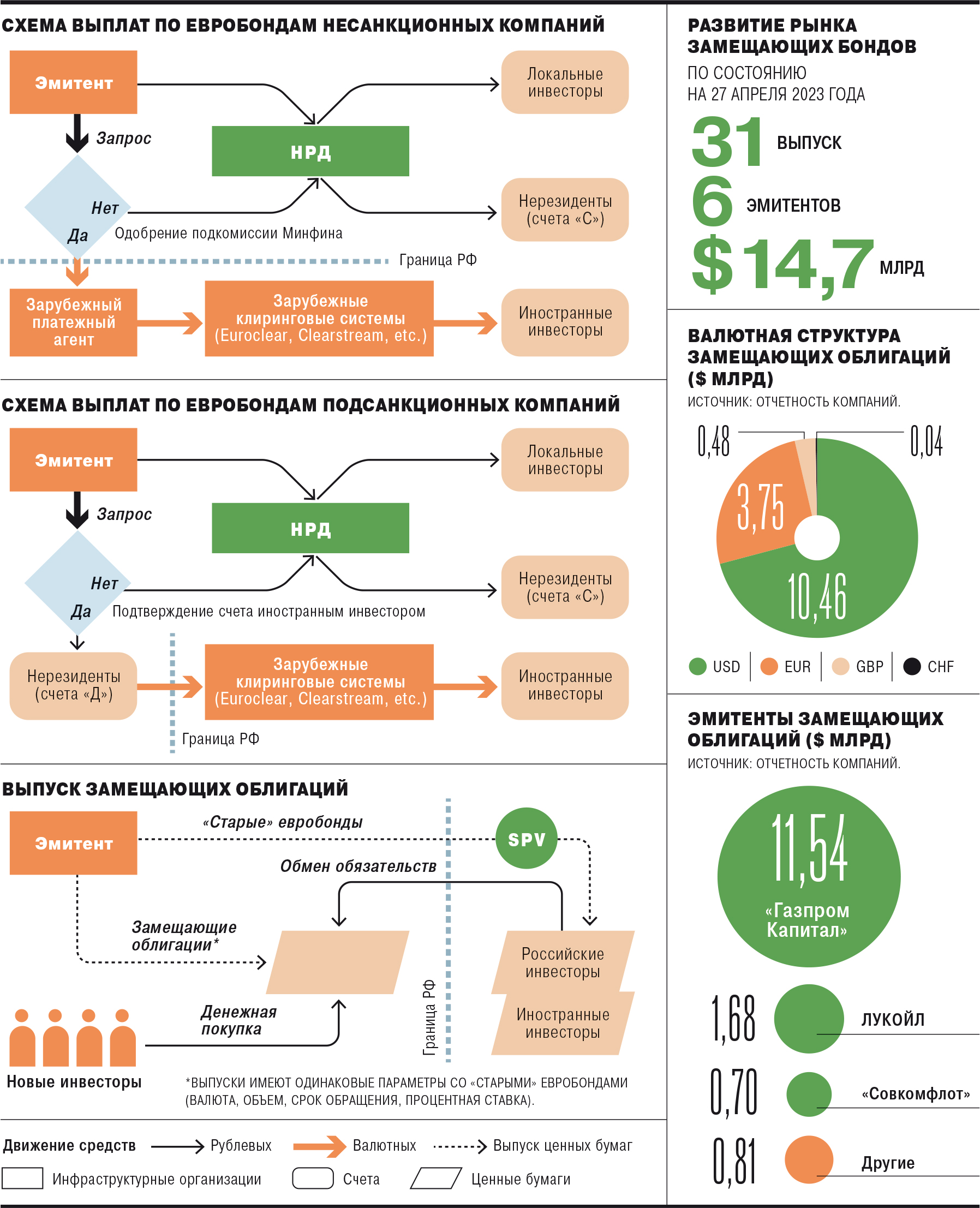

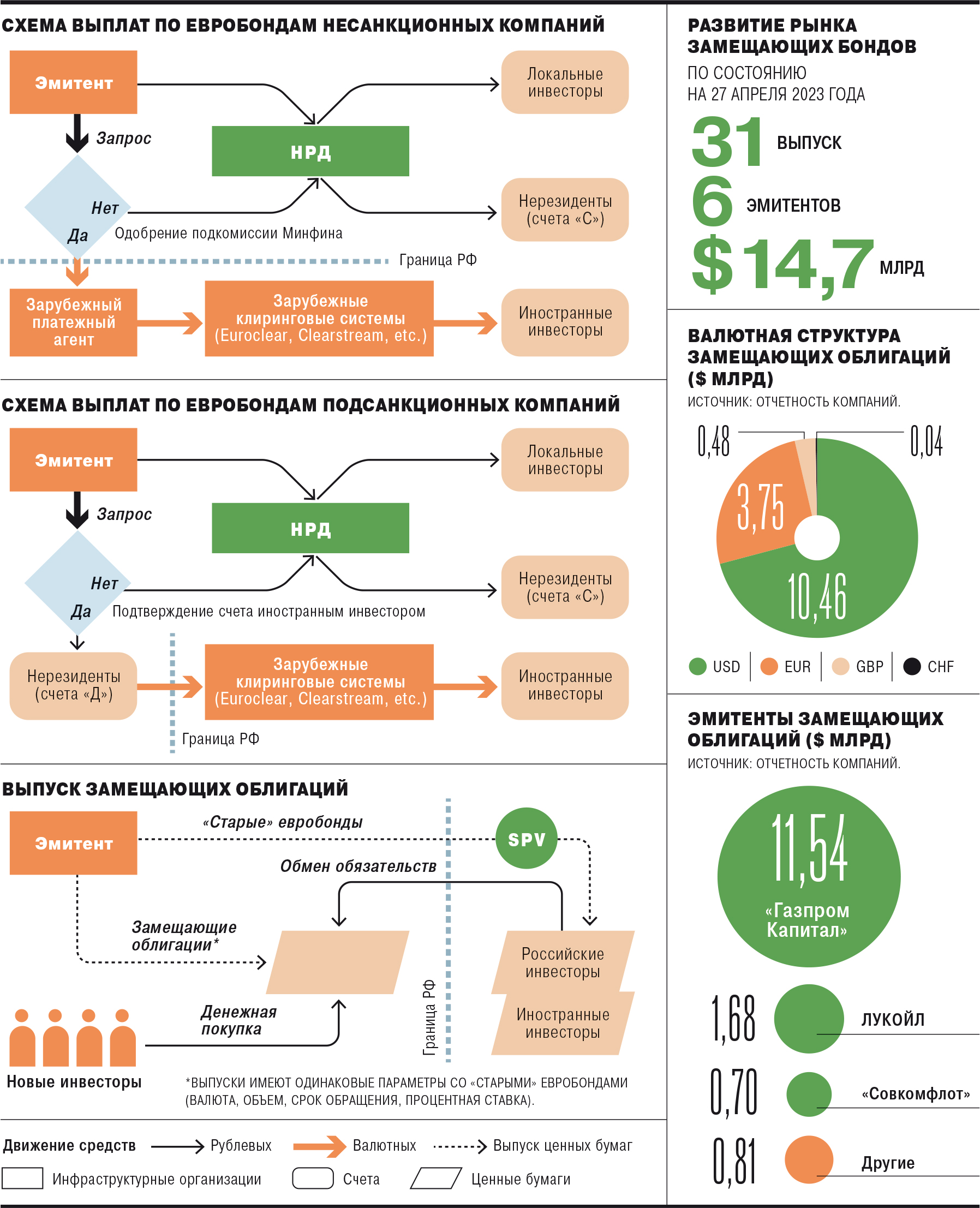

Проблема выплат локальным инвесторам по еврооблигациям возникла в марте 2022 года после введения санкций в отношении РФ и связана с тем, что большинство российских держателей еврооблигаций используют в качестве депозитария НРД, которому Euroclear / Clearstream должны перечислять денежные средства от эмитентов зарубежных долговых бумаг. Однако зарубежные инфраструктурные организации прекратили такие операции, и, как следствие, выплаты по еврооблигациям не доходили до российских держателей бондов даже при исправных платежах со стороны эмитентов.

И решение этой проблемы по большинству эмитентов растянулось на многие месяцы. Так, 5 марта 2022 года был опубликован указ президента №95, который дал Минфину и ЦБ полномочия выдавать разрешения на платежи в прежнем порядке в валюте. Прямые платежи в ответ на внешние инфраструктурные барьеры стали следующим трендом в части организации внешних платежей по корпоративным еврооблигациям российских эмитентов, рассказывает член совета Ассоциации владельцев облигаций (АВО) Илья Винокуров.

В дальнейшем регулирование вопроса совершенствовалось. 5 июля вышел указ президента №430, отменяющий требование о репатриации валютной выручки для российских компаний. И, чтобы осуществлять выплаты по евробондам через Euroclear, экспортерам больше не требовалось разрешение от российских регуляторов, объясняет господин Винокуров. По словам партнера INGVARR Игоря Кокина, в настоящее время российский регулятор предлагает два возможных варианта для российских эмитентов еврооблигаций: либо платить купоны и проводить погашения российским держателям в российском контуре, либо выпустить замещающие облигации. 8 августа вышел указ президента №529, который дал право корпоративным заемщикам осуществлять выплаты нерезидентам и резидентам с правами в Euroclear с помощью счетов Д (в рублях, но с возможностью дальнейшей конвертации в валюту).

В этих условиях АВО выделяет три группы компаний. К первой относятся эмитенты, которые не согласовали опцию альтернативного платежного метода (в частности, «Газпром», «Борец», ММК) и поэтому не могли заплатить держателям напрямую по документации. Ко второй группе относятся эмитенты, которые согласовали данную опцию в узкой трактовке: менялся механизм платежей только для держателей-резидентов, которым была предусмотрена выплата в рублях. В этой категории — «Металлоинвест», «Полюс», «Норильский никель», НЛМК, «Уралкалий». К третьей группе относятся эмитенты, согласовавшие эту опцию в широкой трактовке. В данном случае эмитент по документации имеет возможность платить и нерезидентам (в валюте или в рублях в зависимости от своего санкционного статуса). Среди таких компаний — Global Ports, ЛУКОЙЛ, МТС, «ФосАгро», «Северсталь», СИБУР, «Совкомфлот». В результате значительная часть компаний провела голосование держателей еврооблигаций о внесении изменений в эмиссионную документацию, в частности о разделении платежей и разрешении прямых выплат держателям бумаг в НРД.

Облигации вместо облигаций

14 июля 2022 года вступил в силу закон 319-ФЗ, разрешающий эмитентам евробондов выпуск замещающих еврооблигаций по упрощенной схеме, эти бумаги должны обеспечить инвесторам в «первичные» долговые бумаги соответствующих компаний временно недоступные выплаты. Порядок выпуска по упрощенной схеме действовал до 31 декабря 2022 года.

К настоящему времени шесть компаний выпустили замещающие облигации («Газпром», ЛУКОЙЛ, «Совкомфлот», ХК «Металлоинвест», ММК, «Борец»). Большая часть выпусков пришлась на «Газпром» (через дочернюю компанию «Газпром Капитал»). Всего размещено 19 выпусков (с учетом доразмещений) в долларах на $10,5 млрд. Кроме того, в евро размещены девять выпусков (на €3,6 млрд) и по одному выпуску в фунтах стерлингах (£481 млн) и швейцарских франках (33,6 млн CHF).

Ведущий аналитик долгового рынка «Открытие Инвестиции» Александр Шураков поясняет, что замещающие облигации имеют те же параметры, что и исходный выпуск еврооблигаций (валюта, срок обращения, периодичность выплат и ставка купона.— “Ъ”), а в решении о выпуске прямо записан механизм обмена еврооблигаций на локальные бумаги. Согласно итогам размещения, коэффициент замещения (соотношение объема локального выпуска к объему исходного выпуска еврооблигаций) составил от 19% до 75%, а в среднем — около 50%.

Кроме того, три эмитента — ПИК, Совкомбанк, СУЭК — выпустили «заменяющие» облигации. В отличие от замещающих бумаг их выпуск совмещался с прямым выкупом «старых» евробондов у прежних владельцев. При этом у «заменяющих» облигаций могут отличаться параметры (другая ставка купона, например), а в решении о выпуске локальных бумаг не указывается механизм обмена, отмечает господин Шураков.

Особняком среди российских эмитентов евробондов стоит ГТЛК (см. интервью). В АВО отметили, что госкомпания не платит по евробондам, ожидая лицензии от западных регуляторов. В ГТЛК заявили, что прорабатывают выпуск замещающих облигаций с учетом планируемых изменений в указ №430.

С точки зрения российского инвестора, замещающие облигации имеют явные плюсы по сравнению с другим вариантом расчетов по евробондам. В частности, их владельцы могут продать эти бумаги на российском рынке, не дожидаясь погашения. Кроме того, как указывает партнер Capital Lab Евгений Шатов, у инвесторов есть налоговые льготы при долгосрочном владении (через три года удержания после покупки инвестор может быть освобожден от уплаты налога с валютной переоценки облигации). К недостаткам замещающих облигаций, по словам господина Шатова, относятся их низкая ликвидность, а также ограниченный выбор эмитентов и сложность прогнозирования дохода из-за привязки выплат к другим валютам. В частности, номинал облигаций отдельных выпусков составляет $200 тыс., что ограничивает возможности частных инвесторов.

Незаместимых у нас нет

В настоящее время принципиальным и ключевым вопросом, касающимся судьбы евробондов российских компаний, является замещение еврооблигаций российскими бондами в обязательном порядке, заметил адвокат, соучредитель юридической компании a.t.Legal Николай Титов. В частности, в настоящее время Минфин совместно с Банком России прорабатывают проект указа президента. Как заявил в середине апреля директор департамента финансовой политики Минфина Иван Чебесков, «уже есть верхнеуровневое решение, что в принципе такое замещение должно быть». При этом «будут исключения для компаний через решение правительственной подкомиссии по иностранным инвестициям такое замещение в каких-то случаях не делать», пояснил чиновник. В настоящее время проект документа находится на рассмотрении в администрации президента.

«Эмитенты находятся в затруднительном положении, потому что, с одной стороны, на них давят инвесторы, с другой стороны, они переживают, что им придется платить вдвойне»,— указывает Евгений Шатов. В крупной промышленной компании сообщили, что не планируют выпускать замещающие облигации: «Замещающие облигации вводились для тех случаев, когда компания не могла обеспечить раздельную выплату зарубежным и российским держателям. Мы смогли провести такое разделение, нет необходимости что-то замещать»,— пояснили в компании.

В МКБ сообщили, что ожидают дополнительные регуляторные акты и прорабатывают вопрос осуществления платежей держателям в иностранной инфраструктуре. «Механизм обязательного замещения еврооблигаций, находящихся на учете в российском контуре, мог бы упростить процедуру замещения. Например, автоматическая конвертация еврооблигаций в локальные облигации поможет избежать риска задвоения инструмента»,— отметили в банке.

«Обмен еврооблигаций на замещающие российские облигации — наиболее эффективный способ обеспечения выплат российским держателям на фоне блокировки купонных платежей западной инфраструктурой»,— считают «Газпроме». При этом в марте 2023 года компания начала размещение дополнительных выпусков — для держателей, которые не смогли принять участие в первоначальных замещениях, а работу по замещению еврооблигаций планируется завершить к концу года.

Переход от рекомендации к введению обязанности размещения замещающих облигаций российскими эмитентами будет способствовать выходу на «замещающий» рынок новых эмитентов, росту количества выпусков, повышению биржевой ликвидности сегмента, считает аналитик ФГ «Финам» Алексей Ковалев. А инвесторы, по его словам, получат расширенное меню инструментов, позволяющих получить экспозицию на СКВ в безопасном внутреннем контуре. Агентство АКРА оценивает потенциал дополнительного размещения замещающих облигаций в $25–30 млрд.

Выпуск замещающих облигаций с высокой вероятностью приведет к росту доходностей в локальном поле и падению стоимости, пока дисконт на токсичные российские активы остается высоким, что дает привлекательную инвестиционную возможность локальным инвесторам разместить денежные средства в высокой долларовой доходности, пока «карусель» Euroclear — замещенные выпуски — работает, считает управляющий активами УК «Ингосстрах-Инвестиции» Александр Дорожкин. Он полагает, что предложенные меры позитивно скажутся на всех инвесторах, «одни смогут разместить денежные средства под высокий процент в качественные эмитенты, глобальные инвесторы получают ликвидность от инвесторов, участвующих в "карусели" не раз».