Уголь проверяется давлением

Отрасли предстоит вновь привыкать к низким ценам

Российские угольные компании стоят перед перспективой сокращения добычи в этом году из-за снижения цен этой весной до уровней апреля—мая 2021 года. Экспорт угля становится нерентабельным из-за роста затрат на логистику, импортной пошлины со стороны Китая и курсовой экспортной пошлины, введенной властями РФ. Хотя компании надеются, что мировые цены на уголь укрепятся летом на фоне спроса на электроэнергию для кондиционирования, аналитики пока не видят для этого явных предпосылок.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

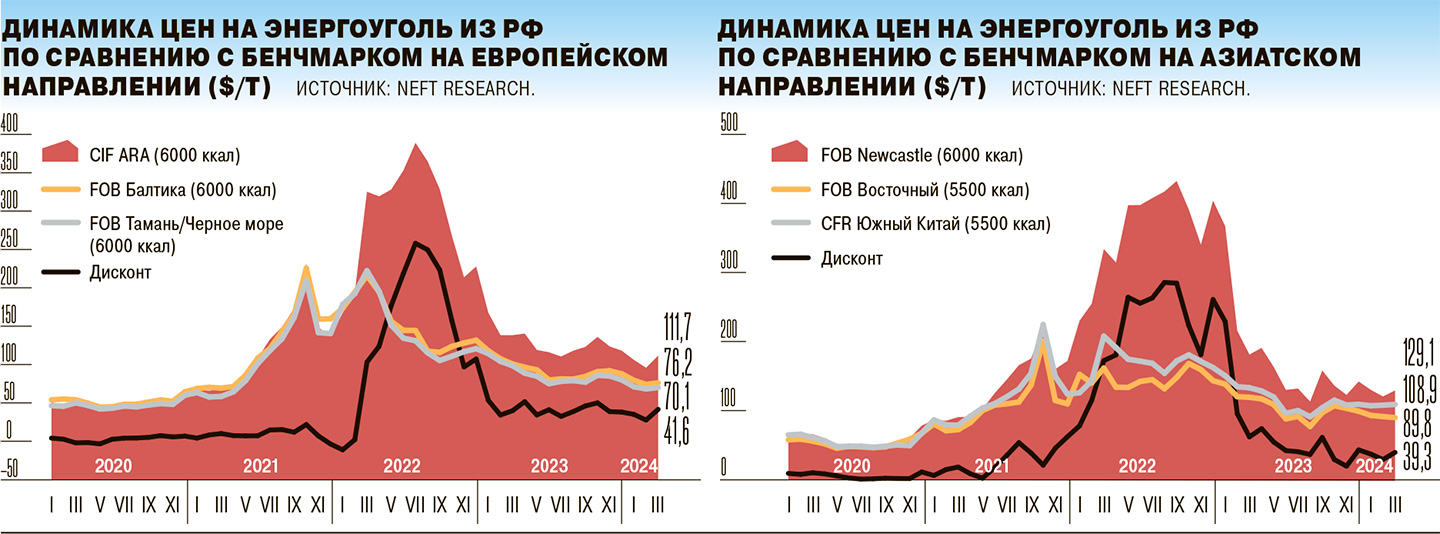

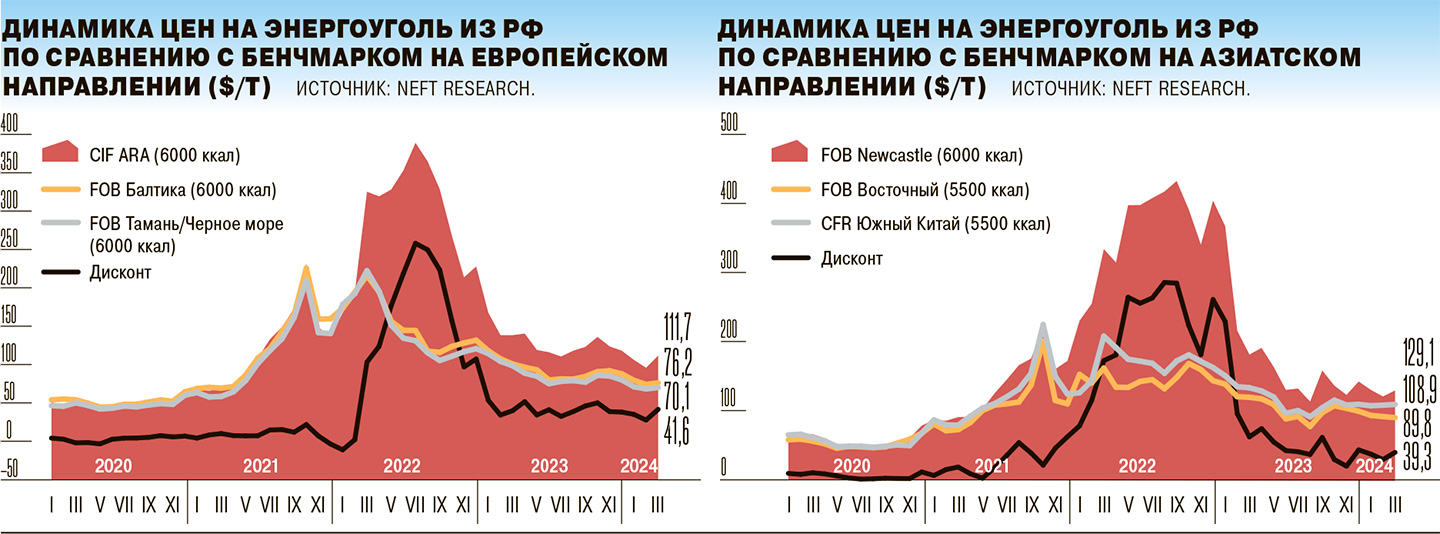

Мировые цены на уголь на фоне крайне теплой зимы в Северном полушарии к началу апреля снизились до уровней весны 2021 года. В марте энергетический уголь на базисе FOB Восточный подешевел до $89,7 за тонну против $120 в марте 2023 года и $162 в марте 2022 года.

Цены все еще существенно выше, чем в 2020 году, когда они опускались ниже $70 за тонну. Однако показатели экспорта угля из России все равно поползли вниз. Морские отправки по итогам первого квартала составили 33 млн тонн, что на 21% ниже уровня аналогичного периода прошлого года и на 11% — четвертого квартала 2023 года, следует из данных Kpler. Основная причина — низкие экспортные цены на уголь в сочетании с ростом затрат российских угольных компаний.

В крупнейшем производителе энергетического угля в России — СУЭК — объясняют снижение цен сезонностью и теплой зимой. «Период пикового зимнего потребления прошел, а летнее повышение спроса, связанное с ростом потребления электроэнергии на кондиционирование воздуха, еще не наступило. Кроме того, активность торговли ограничена высоким уровнем запасов топлива, оставшихся на складах после сравнительно теплой зимы»,— сообщили “Ъ” в компании. Там ожидают, что на годовом горизонте спрос на энергетический уголь остается высоким, особенно в Азии. «По итогам 2024 года ожидаем рост объемов импорта угля в Китае, Южной Корее, Японии, на Филиппинах, в Таиланде, Вьетнаме и ряде стран Южной Азии»,— сказали в СУЭК.

Однако власти угольных регионов сигнализируют о наличии проблем. Председатель Верховного совета Хакасии Сергей Сокол рассказал, что угледобывающие предприятия региона отправляют сотрудников в вынужденный отпуск из-за снижения объемов производства. «Из-за проблем с квотами на вывоз и железнодорожными тарифами практически все разрезы работают вполовину от своих возможностей»,— написал он в своем Telegram-канале. По его словам, угольные компании при экспорте хакасского угля через западные порты РФ несут убытки от 0,4 тыс. до 1,5 тыс. руб. на тонну. «С учетом падения цен и ограничения западного направления единственной альтернативой остаются Индия и Китай. Но из-за транспортно-логистических сложностей (хакасский уголь завозится в Юго-Восточную Азию в том числе по Северному морскому пути) в конечной стоимости угля 2/3 составляют транспортные расходы»,— отметил Сергей Сокол.

По его мнению, с учетом сезонного сокращения спроса на уголь и периода летних путевых ремонтных работ на сети ОАО РЖД «перспективы до конца 2024 года не дают поводов для оптимизма».

Уголь в полосе невезения

Все участники рынка признают, что главный фактор, влияющий на рентабельность компаний по сравнению с весной 2021 года,— это резко выросшие логистические расходы (см. также интервью). В среднем тарифы ОАО РЖД для энергетического угля за год выросли на 22% с учетом индексации в декабре 2023 года и продления отмены скидок за дальность. Ставки аренды полувагонов, хотя и снизились в марте, все еще на 44,3% выше, чем год назад, по данным Neft Research.

В этих условиях угольные компании пытаются добиться скидок на перевалку угля в портах, поскольку это единственная часть логистических затрат, на которую они сейчас могут влиять. По словам участников рынка, средняя ставка перевалки в Усть-Луге сократилась в марте более чем на 17% месяц к месяцу, составив в среднем $19 за тонну, в порту Восточный — снизилась более чем на 7%, до $20,8 за тонну.

Наиболее громкий конфликт произошел вокруг перевалки через терминал ОТЭКО в Тамани — в феврале угольные компании остановили туда отгрузки, сославшись на слишком высокие цены перевалки. ОАО РЖД оценивало потери в погрузке за два месяца в 6 млн тонн, что заставило правительство вмешаться в процесс. По словам источников “Ъ”, на одном из совещаний первый вице-премьер Андрей Белоусов настоятельно рекомендовал владельцу ОТЭКО Мишелю Литваку обеспечить перевалку. Затем в пресс-службе терминала сообщили, что пошли навстречу угольным компаниям, снизив тарифы. По данным Argus, в конце марта «Распадская», которая добывает более дорогие коксующиеся угли, возобновила отгрузки через Тамань. Еще несколько производителей из Кузбасса и Хакасии планируют возобновить экспорт через терминал.

Плата за выезд и за въезд

В 2024 году дополнительным бременем для угольных компаний стали пошлины. Так, Китай вернул импортную пошлину на российский уголь в размере 3–6% в зависимости от вида угля, что вынуждает экспортеров снижать цены. «Китай является крупнейшим и одним из важнейших рынков для угля из РФ,— заявили “Ъ” в СУЭК.— При этом российские поставщики находятся в неравной конкурентной борьбе с экспортерами из Австралии и Индонезии, уголь которых не облагается импортными пошлинами в силу соглашений о свободной торговле».

Чтобы компенсировать эффект китайских пошлин, правительство РФ решило отменить введенные в 2023 году экспортные курсовые пошлины на уголь. Однако Минфин не хотел терять заложенные в бюджете доходы и собирался компенсировать отмену пошлин ростом НДПИ. Договориться по повышению НДПИ не удалось, и в результате экспортные пошлины в размере 4–7% были возвращены.

Санкционные волны

До недавнего времени наиболее чувствительным видом санкций в отношении угольного сектора было эмбарго ЕС, которое вступило в силу в августе 2022 года. Тогда компаниям пришлось перенаправлять в Азию более 60 млн тонн экспорта.

В 2024 году западные страны перешли к точечным ударам — в SDN List были включены СУЭК и «Мечел». По оценкам Китайской ассоциации транспортировки и дистрибуции угля, санкции могут задеть пятую часть экспорта угля из РФ.

Включение в SDN List подразумевает, что активы компаний блокируются, а американским гражданам запрещено каким-либо образом взаимодействовать с людьми и компаниями, внесенным в него. Поскольку американские санкции имеют вторичный эффект, они крайне затрудняют проведение платежей — крупные банки не хотят рисковать быть отрезанными от долларовой финансовой системы.

В частности, ужесточение санкций уже негативно отразилось на поставках угля в Южную Корею По данным Kpler, Южная Корея в марте по морю импортировала 857 тыс. тонн российского угля, что является минимальным объемом за последние четыре года. Южнокорейские коммунальные предприятия заменили российский уголь увеличением импорта из Южной Африки и Колумбии. Импорт Южной Кореи из России в 2023 году был относительно стабильным, увеличившись на 1% и составив 26,8 млн тонн.

Санкции за нарушение ограничений, введенных в отношении лиц, попавших в SDN List, могут быть введены в отношении южнокорейских контрагентов, банков, операторов портов, стивидоров, транспортных компаний и даже морских и речных судов, что делает их «токсичными», поясняет директор экспертной группы Veta Дмитрий Жарский. «То есть любое взаимодействие с ними, их обслуживание и использование тоже будут формировать санкционные риски»,— комментирует юрист.

Отраслевые собеседники “Ъ” считают, что последствиями санкций для компаний станут увеличенные дисконты на продаваемый уголь, а также сложности с фрахтом и страхованием судов. Собеседники также ожидают сокращение закупок угля недружественными азиатскими странами, в том числе Японией и Тайванем.

Добывать себе дороже

Минэнерго ожидает, что в 2024 году добыча угля в России составит 443,5 млн тонн с учетом ДНР и ЛНР, которые с этого года будут учитываться в статистике. В 2023 году добыча была на уровне 438,7 млн тонн без учета новых регионов.

Главный стратег инвестиционной компании «Вектор икс» Максим Худалов говорит, что с большой долей вероятности будет снижаться более дорогостоящая шахтная добыча угля марок Д и Г. «Конъюнктура рынка, высокие ставки отгрузки угля в портах, временная отмена понижающего коэффициента на транспортировку угля и экспортная пошлина — вот четыре всадника угольного апокалипсиса,— говорит аналитик.— По итогам первого квартала мы уже видим просадку перевозок угля почти 5 млн тонн».

Угольные компании ограничены в вариантах реакции. Снизить себестоимость добычи не получится, так как она уже сегодня приближается к 4 тыс. руб. на тонну. Закрытие наиболее неэффективных шахт снизит себестоимость не более чем на 5–7%. Максим Худалов считает, что, скорее всего, компании будут замораживать инвестиции. «Сейчас главное — продержаться эти полтора года и не допустить консервации перспективных лав на наших шахтах, поэтому угольщики должны активно работать с кредиторами, предлагая им выгодные условия реструктуризации долга»,— полагает он.

Снижение добычи у производителей энергетического угля вполне возможно, говорит директор Центра ценовых индексов Евгений Грачев. Он напоминает, что компании стремятся до последнего поддерживать объемы добычи, так как снижение, как правило, приводит к росту удельной себестоимости. Однако, продолжает он, «без снижения предложения угля и сезонного оживления спроса в летний период мы не видим факторов, которые могли бы поддержать цены».