Страховка меньше, чем жизнь

Российский страховой рынок растет несильно и неравномерно

По итогам первого квартала 2024 года российский страховой рынок в целом показал небольшой рост, однако он был крайне неравномерным: если сборы по инвестиционно-накопительным видам страхования жизни выросли по сравнению с прошлым годом более чем в полтора раза, то в сегменте non-life премии упали по всем основным видам, кроме автострахования.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

Премии не поспевают за выплатами

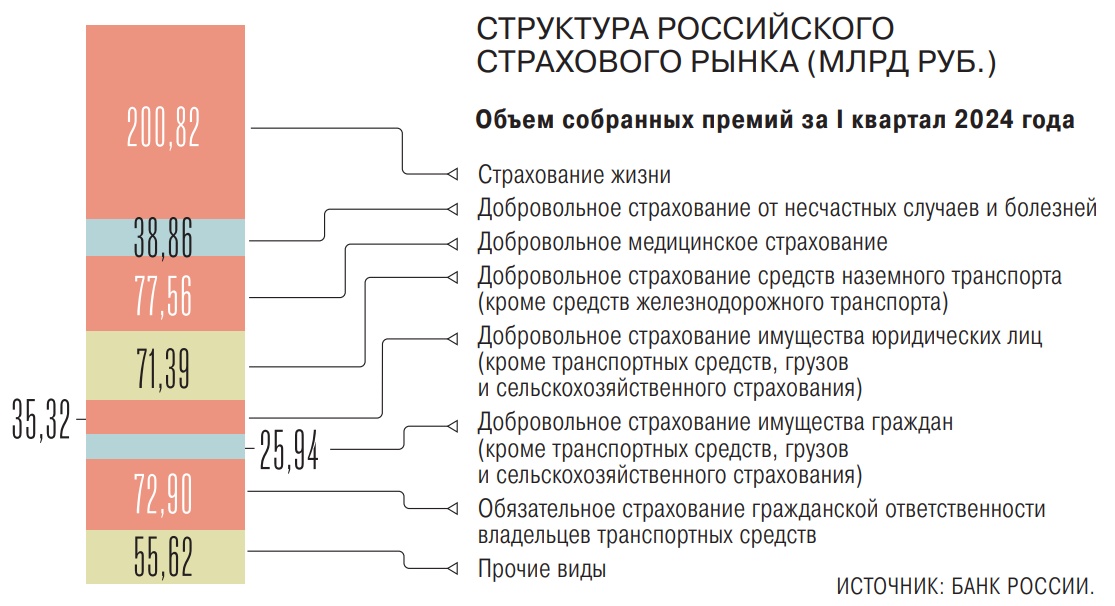

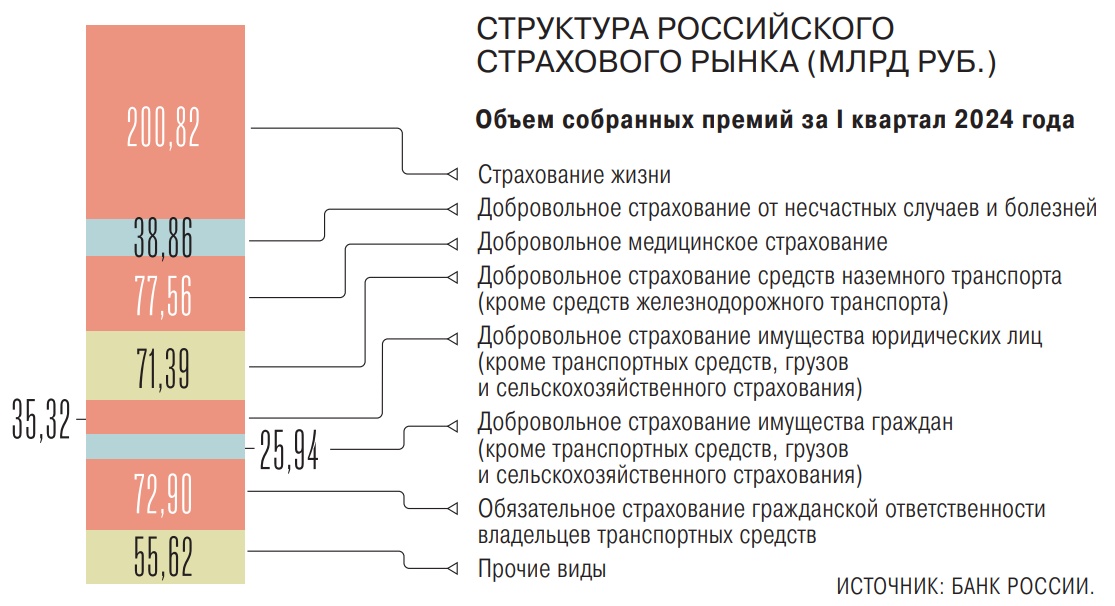

По данным Банка России, в первом квартале 2024 года российский страховой рынок показал положительную динамику: объем премий вырос относительно первого квартала 2023-го на 5,5%, до 578 млрд руб. Драйверами рынка стали инвестиционное и накопительное страхование жизни (ИСЖ и НСЖ) и автокаско.

Вместе с тем текущие темпы роста оказались вчетверо ниже, чем годом ранее: в первом квартале 2023-го объемы собранных премий относительно первого квартала 2022-го выросли на 21,2%. По мнению аналитиков ЦБ, замедление связано с эффектом низкой базы: в первом квартале 2022-го наблюдалось сокращение страховых премий на фоне ухудшения внешних условий для российской экономики.

Кроме того, по мнению Евгения Уфимцева, президента Всероссийского союза страховщиков и президента Российского союза автостраховщиков, падение темпов прироста объема премий также связано с принимаемыми в стране мерами по охлаждению экономики и волатильностью премий по отдельным видам корпоративного страхования. «При этом ключевые сегменты рынка — страхование жизни и автострахование — сохранили импульс роста, что в текущем периоде позволяет компенсировать снижение премий по другим видам страхования»,— добавляет он.

«Итоги первых пяти месяцев 2024 года мы оцениваем как успешные»,— говорит руководитель управления аналитики и развития компании «АльфаСтрахование» Александр Лильп. По его словам, страховые компании наращивают портфель благодаря восстановлению рынка продаж автомобилей и увеличению поставок новых авто, постоянной адаптации продуктов, в частности по страхованию жизни, роста клиентской базы юридических и физических лиц, а также инфляции в целом.

Вместе с тем, несмотря на общий рост бизнеса, финансовые результаты российских страховщиков ухудшаются. В первом квартале этого года их совокупная чистая прибыль сократилась относительно первого квартала прошлого на 10,3%, до 99 млрд руб. По мнению ЦБ, снижение прибыли в первую очередь связано с ухудшением результатов инвестиционной деятельности — в основном за счет меньшей положительной переоценки активов, номинированных в иностранной валюте: в этом году курс рубля был в первые месяцы стабилен, в прошлом — падал. Результаты страховой деятельности страховщиков в первом квартале 2024 года также ухудшились — преимущественно за счет операций по страхованию иному, чем страхование жизни, что было связано с более быстрым ростом состоявшихся убытков по сравнению с динамикой заработанных страховых премий.

Динамика объема выплат в целом по рынку вдвое превышает динамику премий. Выплаты выросли на 11%, до 272 млрд руб., благодаря росту количества выплат практически по всем видам и средней выплаты по всем видам добровольного страхования имущества и ответственности, отмечает Евгений Уфимцев: «Несмотря на снижение ставок агентского вознаграждения, коэффициент расходов страховщиков вырос, как и коэффициент убыточности, что в сочетании со снижением результата от инвестиционной деятельности привело к сокращению как чистой прибыли на 10%, так и показателей рентабельности капитала на 16% и рентабельности активов на 6%».

Страхование жизни: инвестиционный рост

По данным Банка России, в первом квартале 2024 года совокупные сборы российских страховщиков в сегменте некредитного страхования жизни (ИСЖ и НСЖ) увеличились на 77,5% относительно первого квартала 2023-го, объем взносов по НСЖ в при этом увеличился на 84,1%, до 124 млрд руб., по ИСЖ — на 63,8%, до 53,4 млрд руб.

«В целом рынок страхования жизни показал отличные результаты. В инвестиционно-накопительных продуктах сохраняется рекордная динамика, набранная в прошлом году»,— говорит исполняющий обязанности генерального директора компании «Росгосстрах Жизнь» Валерий Смирнов. «На сегодняшний день рынок страхования жизни находится в одной из высших точек своего развития»,— считает генеральный директор компании «Капитал Лайф Страхование Жизни» Евгений Гуревич.

Наибольшей популярностью среди продуктов некредитного страхования жизни пользуются консервативные программы, доходность которых не зависит от рыночной конъюнктуры, отмечают в ЦБ. Так, 85% взносов НСЖ по итогам первого квартала пришлось на программы без участия страхователей в инвестиционном доходе страховщика, при этом три четверти сборов обеспечили программы с единовременными взносами, около 19% пришлось на взносы по заключенным ранее договорам с регулярными взносами, 7% — на новые полисы с регулярными взносами.

Страхователи, приобретающие программы ИСЖ, были более склонны к риску: на программы с защитой капитала менее 5% пришлось 58% совокупных сборов. Еще 42% сборов приходится на полисы с защитой капитала 100% и более. При этом, по данным ЦБ, около 90% взносов по ИСЖ пришлось на полисы со взносами более 1,5 млн руб.

По мнению Евгения Уфимцева, в настоящее время условия большинства договоров в части порядка уплаты взносов и сроков не относятся к долгосрочным сбережениям: 84% премий приходится на договоры с единовременной уплатой премий и 19% премий — на договоры со сроком действия более пяти лет. «Доля договоров сроком действия не более года выросла в первом квартале 2024 года до 37% с 13% в первом квартале 2023-го»,— добавляет он.

В сегменте кредитного страхования жизни (КСЖ) и связанном с ним сегменте страхования заемщиков от несчастных случаев и болезней продолжилось падение объемов сборов, начавшееся еще в прошлом году, в совокупности в первом квартале 2024-го они сократились относительно первого квартала 2023-го на 41,1%, при этом собственно КСЖ упало, по данным ВСС, на 54%, страхование от несчастных случаев — на 31%.

Снижение средней премии по страхованию от несчастных случаев при этом частично связано с ростом популярности страхования при поездках на арендуемых самокатах.

«Одним из главных факторов, который оказывает влияние на рынок страхования жизни, является высокая ключевая ставка,— говорит финансовый директор компании СберСтрахование жизни Александр Жуков.— С одной стороны, она делает более привлекательными продукты НСЖ на короткие сроки, с другой — охлаждает сегмент кредитного и ипотечного страхования жизни».

По мнению Евгения Гуревича, рост интереса к страхованию жизни объясняется возможностью по ряду продуктов зафиксировать высокую ставку на гораздо более длительный срок — три года или пять лет, а также желанием россиян получить страховую защиту и воспользоваться дополнительными преимуществами продуктов страхования жизни, такими как налоговые и юридические льготы.

«Умеренно высокие ставки скорее благо для страхования жизни, поскольку высоки и ставки по облигациям, которые являются основой портфеля и структурирования продуктов страховщиков жизни, и доходность их программ вполне конкурентна на фоне ставок по вкладам»,— считает Валерий Смирнов. Тем более что доход клиента по договору страхования жизни не облагается НДФЛ в пределах ключевой ставки. Более того, это позитивно влияет на продуктовую линейку: появляются продукты, которые в эпоху низких ставок были бы просто нерентабельны. «При этом предпочтения клиентов заметно сдвигаются в сторону инструментов с фиксированной доходностью — ИСЖ уступает место НСЖ с единовременным взносом. Клиенты предпочитают синицу в руке»,— отмечает страховщик.

«В 2024 году страхование жизни останется драйвером развития всего страхового рынка и будет штурмовать следующий значительный рубеж — 1 трлн руб. общих сборов»,— считает Евгений Гуревич. По его словам, рост рынка будет определяться в первую очередь растущим интересом граждан к долгосрочным накоплениям, который заметен и по исследованиям рынка, и по непосредственному спросу как в агентском канале, так и в банковском.

«По нашим оценкам, рынок инвестиционно-накопительных видов вырастет по итогам года примерно на 30–40%,— говорит Валерий Смирнов.— Основной рост мы ожидаем за счет программ с гарантированной доходностью и продуктов с регулярными взносами». Среди факторов роста он называет увеличение средних чеков и интерес клиентов к возможности зафиксировать высокий уровень доходности на более длительный срок, нежели по депозитам, а также ограниченный доступ у них к альтернативным инструментам инвестиций.

Сегмент non-life: автопробегом по бездорожью

Совокупный объем премий по видам страхования иным, чем страхование жизни, в первом квартале 2024-го сократился на 5,6% относительно аналогичного периода прошлого года, однако сегмент страхования автотранспорта при этом показал неплохой рост.

Объем взносов по автокаско вырос на 22,2%, до 71,4 млрд руб. По мнению ЦБ, это объясняется значительным ростом продаж новых автомобилей, на которые, как правило, оформляется каско, в том числе в связи с требованиями банков по программам автокредитования (число автомобилей, приобретенных в кредит, увеличилось по сравнению с первым кварталом 2023-го вдвое).

По данным Ассоциации европейского бизнеса, увеличение продаж новых автомобилей по сравнению с аналогичным периодом прошлого года составило 86%. Кроме того, на рост сегмента серьезное влияние оказывает хороший спрос на страхование подержанных машин, рассказывает Евгений Уфимцев. Одновременно он отмечает существенный рост выплат по каско: несмотря на снижение количества выплат на 13,9 тыс., опережающий рост средней выплаты (+25%) привел к увеличению общего стоимостного объема выплат на 15,9%. Причинами роста средней выплаты стали увеличение стоимости запчастей и ремонтных услуг.

Вместе с тем сохраняется прошлогодняя тенденция удешевления полисов каско. По данным ЦБ, средняя страховая премия по договорам, заключенным с физическими лицами, в первом квартале 2024 года составила 19,7 тыс. руб., что на 10% ниже прошлогоднего показателя. В Банке России это связывают с тем, что наибольшей популярностью по-прежнему пользуются недорогие программы автострахования с ограниченным набором рисков и договоры с франшизами.

Темпы прироста взносов по ОСАГО составили 5,7% в годовом выражении, их объем в первом квартале составил 72,9 млрд руб. «Росту способствовали повышение стоимости страховой защиты для страхователей с наибольшими индивидуальными рисками на фоне подорожания запчастей и увеличение количества заключенных договоров вслед за ростом числа продаж новых автомобилей»,— отмечают в ЦБ. Объем выплат по ОСАГО при этом вырос на 27,8%.

Средняя страховая премия относительно прошлогодних показателей выросла незначительно — на 0,2 тыс. руб., до 8,3 тыс. руб. (+2,5%). В компании «Совкомбанк Страхование» полагают, что средняя стоимость ОСАГО будет оставаться в целом стабильной до конца года, но при этом вероятно ее небольшое увеличение, поскольку средняя выплата по ОСАГО продолжает увеличиваться, стабильно превышая отметку 100 тыс. руб.

В январе—марте сокращение премий по добровольному медицинскому страхованию по сравнению с первым кварталом прошлого года составило более 15%, их объем упал до 77,6 млрд руб. Евгений Уфимцев отмечает, что по действующим договорам число застрахованных по состоянию на 31 марта составило 14,7 млн человек, что на 3 млн человек больше, чем годом ранее. Хотя число заключенных договоров ДМС в первом квартале 2024 года увеличилось на 21,6% относительно аналогичного периода 2023-го, основной прирост числа заключенных договоров произошел за счет переклассификации части премий из другой учетной группы в ДМС некоторыми страховыми компаниями, это были договоры с недорогим покрытием, проданные физическим лицам через банковский канал.

Сборы по большинству основных сегментов страхования имущества в первом квартале 2024 года сократились, при этом в страховании грузов взносы выросли.

Объем страховых премий в страховании имущества юридических лиц сократился на 12%. Основное снижение произошло в страховании строительно-монтажных рисков. В небольшом сегменте страхования товаров на складе объем взносов увеличился почти в полтора раза — во многом за счет роста средней стоимости полиса, что может быть связано в том числе с ухудшением статистики в результате нескольких крупных пожаров.

Среди имущественных видов положительная динамика премий наблюдается в сегментах страхования иных транспортных средств (+13,1% — по страхованию средств железнодорожного транспорта, +6,6% — воздушного транспорта, +43,5% — водного транспорта) и грузов (+25,8%) за счет роста тарифов и количества договоров страхования, обращает внимание Евгений Уфимцев: «Существенное влияние на динамику премий в этих видах оказывает рост спроса со стороны российских перевозчиков, услуги которых становятся более востребованными за счет перехода логистического бизнеса в российскую юрисдикцию».

Сегмент страхования имущества юридических лиц отличается высокой волатильностью, в том числе в связи с разнообразием видов страхования, которые в него включены, отмечают в Банке России. При этом на динамику премий оказывают влияние реализация крупных инфраструктурных проектов и сроки перезаключения крупных договоров (зачастую договоры в сегменте среднесрочные — на три-пять лет). Объем выплат по договорам страхования имущества юридических лиц в первом квартале 2024 года увеличился почти на три четверти — в основном за счет страхования прочего имущества юридических лиц.

Взносы по страхованию имущества граждан сократились, по данным ЦБ, на 11%, до 26,0 млрд руб. Основной вклад в динамику этого вида страхования внес сегмент страхования прочего имущества граждан, отмечает регулятор, при этом в сегменте наблюдалось расширение спроса и снижение средней стоимости полиса. Объемы взносов по страхованию строений граждан и страхованию домашнего имущества, напротив, выросли, несмотря на уменьшение числа заключенных договоров, за счет увеличения стоимости страховой защиты.