Покупатели подрастерялись

Онлайн-торговля уводит клиентов у классического ритейла

Несмотря на стабильный трафик торгцентров России, посещаемость магазинов основных товарных категорий в первом полугодии снизилась на 3–12% год к году. Тренд обусловлен экспансией на российский рынок пока еще малоизвестных брендов, усиливающимся давлением электронной торговли и частичным переходом потребителей к сберегательной модели. Негативная динамика может вынудить ритейлеров начать закрывать нерентабельные магазины.

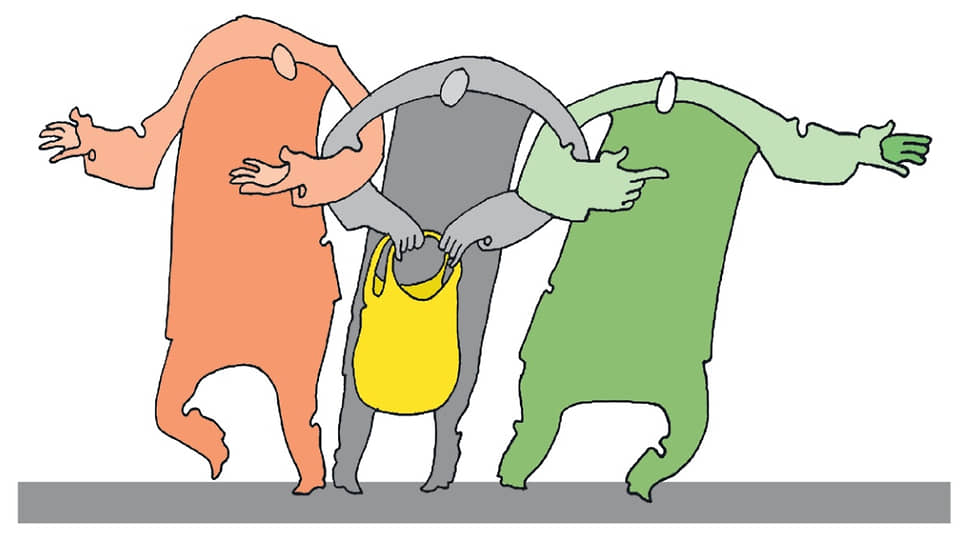

Рисунок: Виктор Чумачев, Коммерсантъ

Рисунок: Виктор Чумачев, Коммерсантъ

Количество покупателей в сопоставимых магазинах парфюмерии и косметики в торгцентрах России в первом полугодии сократилось на 3% год к году, DIY — на 8%, одежды и обуви — на 10%, товаров для детей — на 12%, посчитали в Focus Technologies. Спад прослеживается при сохранении стабильного трафика в торгцентрах в целом. Потребители продолжают активно ходить в них для посещения развлекательных зон и заведений общепита: число заказов в последних в первом полугодии увеличилось на 1% год к году, говорят в Focus Technologies. Аналогичный тренд фиксируют в NF Group.

Руководитель направления исследований и консалтинга Focus Technologies Михаил Васильев связывает снижение посещаемости магазинов с ростом конкуренции: на местах ушедших зарубежных брендов активно открываются новые магазины. В Nikoliers отмечают, что за первое полугодие на рынок вышли 16 иностранных брендов из Китая, Италии, Турции, Германии и проч. До конца года открытие планируют еще 17 сетей, отмечают консультанты.

Региональный директор департамента торговой недвижимости NF Group Евгения Хакбердиева поясняет, что 65% выходов сейчас формируют fashion-ритейлеры, 15% — сети электроники, 10% — продавцы спортивной одежды. Эксперт добавляет, что в 2023 году арендаторы активно выводили на рынок новые форматы магазинов: сначала они привлекали новых посетителей, а сейчас стали привычными. Президент Baon Илья Ярошенко связывает сокращение трафика в первом полугодии с погодой: в период майских холодов ситуация была хуже, в июне посещаемость начала восстанавливаться.

Дополнительное давление на рынок, по мнению господина Васильева, оказывает усугубляющаяся конкуренция с онлайном: «Маркетплейсы имеют возможность предлагать товары по более демократичным ценам».

По оценке Fashion Consulting Group, три четверти потребителей перед покупкой одежды сейчас ищут информацию в интернете.

Президент Ассоциации предприятий индустрии детских товаров Антонина Цицулина замечает, что онлайн сейчас покупают многие категории товаров, не требующие примерки. Но эксперт обращает внимание на то, что потребление по всем категориям, не относящимся к товарам первой необходимости, сейчас снижается.

Это подтверждают данные «Чек Индекса» компании «Платформа ОФД» (оператор фискальных данных): число покупок одежды и обуви в первом полугодии сократилось на 3% год к году, товаров для детей, стройки и ремонта — на 2%, парфюмерии и электроники — на 5%. Во всех категориях аналитики зафиксировали при этом рост среднего чека на 10–15% год к году. Снижение потребительской активности в «Чек Индексе» связывают с высокой базой прошлого года и увеличением привлекательности вкладов: многие предпочли сбережения крупным покупкам. Аналитики не сомневаются, что влияние негативного тренда на офлайн-магазины оказалось более выраженным: только в онлайне за счет расширения инструментов доставки в регионах в массовых категориях продажи выросли на 20% год к году.

Гендиректор группы Gulliver Наталья Рыжкова поясняет, что онлайн и офлайн-сегменты имеют разную рентабельность: просто переориентировать продажи с одного на другой сети не могут.

«В рознице можно максимально раскрыть покупателю все преимущества бренда, это способствует большему числу покупок»,— объясняет Илья Ярошенко.

Невыполнение плана по выручке магазином, по словам госпожи Рыжковой, может привести к его уходу в минус и, как следствие, закрытию. Господин Ярошенко замечает, что дополнительно падению рентабельности способствует увеличение арендных ставок. Сгладить снижение трафика, по мнению госпожи Цицулиной, может адаптация модели под новые паттерны: введение ассортимента, за которым обязательно придут, активностей, которые могут сделать из посещения магазина праздник. Похожую модель уже реализует часть непродовольственных ритейлеров: например, сети Lime и Sela недавно запустили в своих магазинах в торгцентрах кафе.

Михаил Васильев не исключает, что ситуация стабилизируется: фактор роста количества магазинов в торгцентрах почти исчерпал себя. Теперь речь может идти скорее о ротации: доля вакантных площадей в торгцентрах Москвы, по данным NF Group, составляет 6%. Вице-президент Союза торговых центров Павел Люлин считает, что последние несколько месяцев рынок переживает скорее стагнацию, ритейлеры пока анализируют эффективность работы отдельных точек.