Госдолгу накинули процент

Так дорого Минфин не занимал более 20 лет

Доходность долгосрочного выпуска гособлигаций с постоянным купоном по итогам аукциона впервые с 2002 года превысила уровень 16% годовых. На такой шаг Минфин вынужден идти на фоне ухудшения рыночных условий, где ставки вновь начали расти в ожидании подъема ключевой ставки ЦБ в сентябре. На фоне роста ставок растет интерес к ОФЗ с переменным купоном, но в этом сегменте Минфин пока отсеивает большую часть агрессивных заявок.

Фото: Дмитрий Духанин, Коммерсантъ

Фото: Дмитрий Духанин, Коммерсантъ

Размещение гособлигаций 28 августа дорого обошлось Минфину. По выпуску облигаций с постоянным купоном (ОФЗ-ПД) с погашением в мае 2039 года эмитент установил средневзвешенную доходность в размере 16,16% годовых. Результат превзошел на 0,36 п. п. ставку на предыдущем аукционе по этим бумагам 7 августа. И стал максимальным за более чем 20 лет. В последний раз министерство размещало гособлигации с доходностью выше 16% в 2002 году. По оценке главного аналитика по долговым рынкам БК «Регион» Александра Ермака, на аукционе по 14-летней бумаге премия по доходности составила 7 б. п. ко вторичному рынку, что на 2 б. п. ниже премии на предыдущем аукционе.

Несмотря на рекордную ставку, спрос отстал от показателя начала месяца почти на 35% и составил 56,6 млрд руб., немногим превысив результат недельной давности. Итоговый размещенный объем был почти на 42% выше результата трехнедельной давности и составил 23,8 млрд руб., но на треть уступил показателю недельной давности. Всего на Московской бирже с данным выпуском было заключено 157 сделок, две трети из которых пришлось на заявки объемом 1–100 тыс. руб.

«На долю двух крупнейших сделок с объемами 1,03 и 11,82 млрд руб. пришлось около 54,1% от объема размещения»,— отмечает господин Ермак.

Рост стоимости заимствований вызван ухудшением рыночной конъюнктуры последних дней, что традиционно ведет к росту агрессивности заявок. За минувшую неделю доходность среднесрочных ОФЗ выросла на 29–32 базисных пункта (б. п.), до почти 16,5–17,2% годовых, долгосрочные бумаги прибавили 37–50 б. п., до 15,4–16,1%. Это стало ответом на сохраняющееся инфляционное давление. По данным Росстата, на неделе с 13 по 19 августа потребительская инфляция составила 0,04%. С начала месяца рост цен составил 0,09%, а с начала года — 5,15%. С учетом желания ЦБ привести инфляцию к цели в 4–4,5% на конец 2025 года вполне резонно рынок ожидает новых шагов по повышению ключевой ставки. «В ожидании этого рынок потерял свой позитивный настрой и доходности снова поползли вверх»,— отмечает портфельный управляющий УК ТФГ Сергей Чернышенко.

Аукцион по размещению облигаций с переменным купоном был лучше предыдущего. Спрос инвесторов на выпуск ОФЗ-ПК составил 242,4 млрд руб.—третий по размеру результат в этом году. Впрочем, Минфин отсек 85% заявок и итоговый объем размещения составил 36,4 млрд руб., что лишь на 7% выше результата предыдущей недели. Средневзвешенная цена составила 95,3630% от номинала, что, по оценке Александра Ермака, предполагало дисконт ко вторичному рынку в размере 0,148 п. п., что было на 0,025 п. п. ниже «дисконта» на предыдущем аукционе недельной давности.

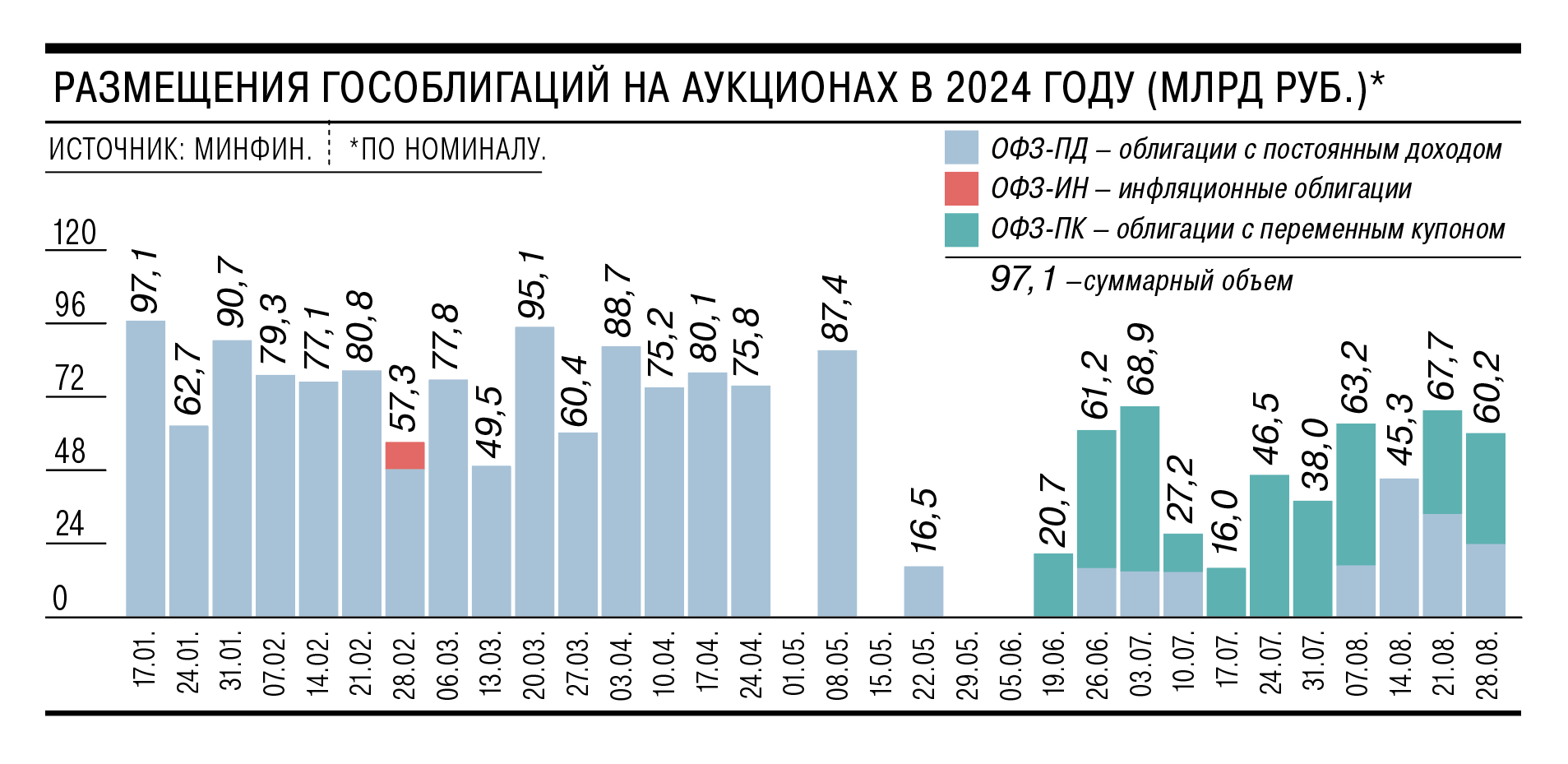

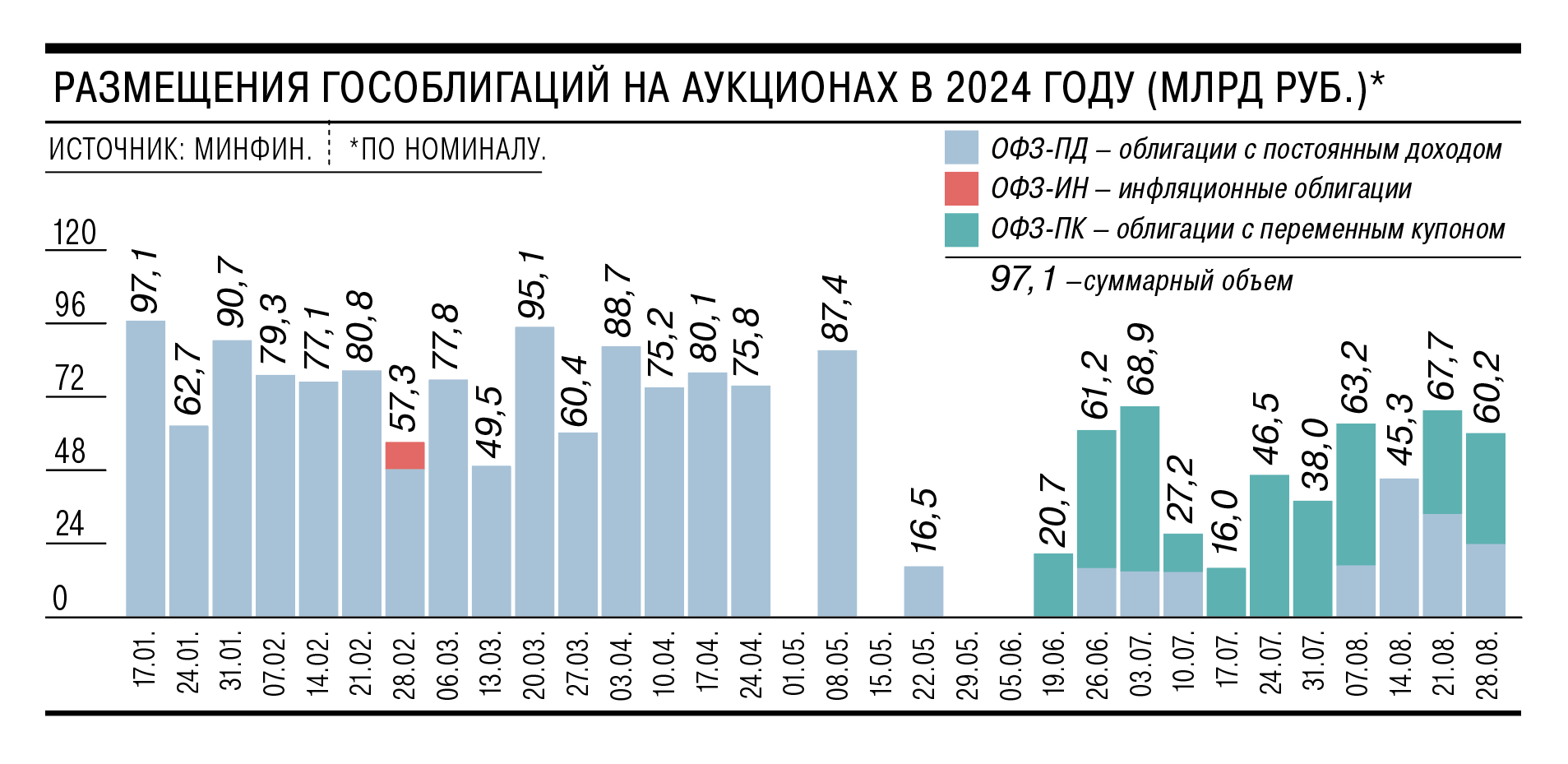

Итоговый объем размещения с трудом перевалил за 60 млрд руб., что на 11% хуже показателя предыдущей недели.

В итоге за два месяца третьего квартала Минфин смог привлечь на открытом рынке лишь 433 млрд руб., то есть менее 30% от квартального плана (1,5 трлн руб.). Для его исполнения в оставшиеся месяцы министерству понадобится занимать в аукционный день почти 270 млрд руб.

Осторожная тактика Минфина говорит о том, что либо есть возможность сдвинуть расходы по срокам, либо удалось изыскать какие-то резервы, считает Сергей Чернышенко. Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич обращает внимание, что после заметного профицита бюджета в мае (410 млрд руб.) в июне—июле месячный дефицит был достаточно скромным (200 и 120 млрд руб. соответственно).

Однако в четвертом квартале ситуация может ухудшиться за счет сезонного роста бюджетного дефицита.

В этот период, как считает господин Грицкевич, потребность бюджета в долговых заимствованиях заметно вырастет. И без более активного использования флотаторов это сделать будет сложно. «С учетом сохранения риска дальнейшего повышения размера ключевой ставки ЦБ классические средне-долгосрочные выпуски ОФЗ сохраняют свою подверженность процентному риску»,— отмечает начальник аналитического управления банка «Зенит» Владимир Евстифеев.