В 2017 году регулирование рынка ломбардов выйдет на новый уровень. Как и другие участники рынка кредитования, они смогут устанавливать максимальные ставки по своим займам в зависимости от типа залога, срока и размера займа. В перспективе четырех лет Банк России ожидает роста кредитования в секторе в полтора раза — до 60 млрд руб.

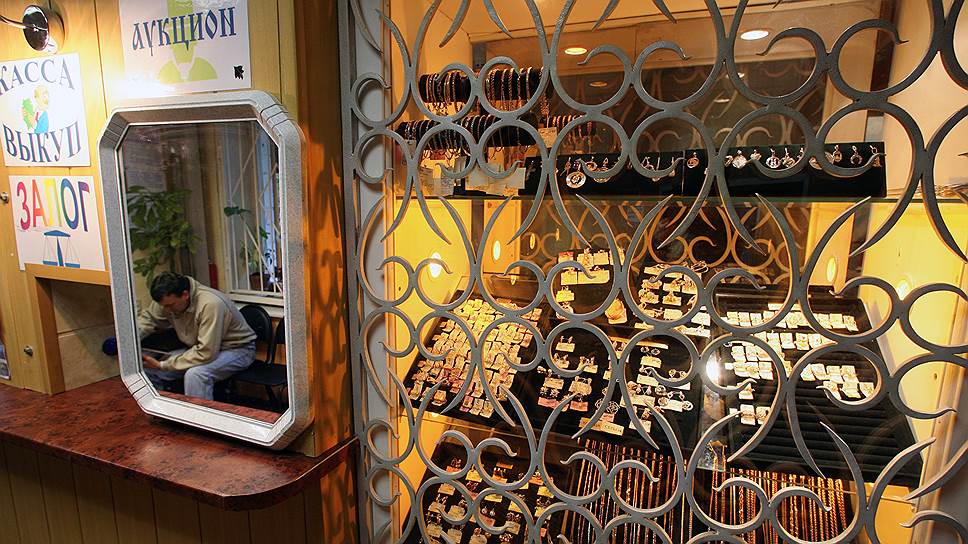

Фото: Сергей Михеев, Коммерсантъ / купить фото

В распоряжении "Ъ" оказалась утвержденная ЦБ "дорожная карта" развития рынка ломбардов до 2020 года, которая была подготовлена с учетом предложений участников рынка (см. "Ъ" от 30 июня). Одним из важных нововведений "дорожной карты", которое планируется реализовать уже в 2017 году,— дифференциация полной стоимости кредита (ПСК) и анализ ее предельных значений в зависимости от типа залога. Сейчас у ломбардов есть только два типа ПСК — по займам под залог автотранспорта (на сегодня предельное значение 94,521% годовых) и иного имущества (163,095% годовых). По закону ПСК не может превышать рассчитанное Банком России ее среднерыночное значение по соответствующей категории займа, применяемое в календарном квартале, более чем на одну треть. Ломбарды указывают ПСК в отчетности, которую они представляют в ЦБ.

Теперь "иное имущество" будет расшифровано более детально — ювелирные изделия, бытовая техника и электроника, одежда, антиквариат и другое. Кроме того, ПСК будет рассчитываться в зависимости от срока и суммы займа. "Залоги отличаются по уровню ликвидности — например, невостребованную одежду или электронику реализовать намного сложнее, чем ювелирные изделия",— уточняет председатель совета Национального объединения ломбардов Алексей Лазутин. "До прихода ЦБ как регулятора рынка ломбардов ставки по таким залогам были значительно выше, чем по ювелирным изделиям",— указывает председатель Ассоциации развития ломбардов Сергей Соковников. "ПСК на неликвидные товары типа электроники в 2014 году, до прихода ЦБ, составляла, по нашим данным, 227,36% годовых",— отметил господин Лазутин. Теперь, по его словам, из-за того что ставки по неликвидным залогам стали падать, ломбарды либо отказываются от выдачи таких займов, либо уходят в серую зону путем перепрофилирования в комиссионки (см. "Ъ" от 8 ноября). Регулятор сам предложил ломбардам провести исследование рынка на предмет того, какая ставка была в 2014 году для коротких и недорогих займов под залоги, которые быстро теряют в стоимости, и пообещал ее вернуть, уточняют представители ломбардов. В пресс-службе ЦБ отметили, что этот вопрос еще подлежит изучению.

На других рынках такая практика уже внедрена и подобная детализация крайне полезна, отмечают опрошенные эксперты. "Когда мы предлагали свою таблицу ПСК, то исходили из того, что разные продукты для кредитора имеют разную степень риска, поэтому и ставка должна быть разная,— указывает замдиректора СРО микрофинансовых организаций МиР Андрей Паранич.— Если низкорисковые продукты включаются в расчет ПСК наравне с высокорисковыми, то среднерыночная ставка по последним окажется ниже, чем это выгодно компании".

К позитивным для участников ломбардного рынка изменениям, предусмотренным "дорожной картой", относятся также объединение залогового билета и договора потребительского займа в единый документ, пропорциональное регулирование в зависимости от их размеров бизнеса, возможность безналичных расчетов с клиентами (их доля, по прогнозам ЦБ, может вырасти с нынешнего 1% до 20% к 2020 году).

Все эти меры должны привести к росту цивилизованного ломбардного рынка. В настоящее время в ЕГРЮЛ зарегистрированы как ломбарды 8,5 тыс. компаний, однако реальную хозяйственную деятельность ведут только 4 тыс. С учетом расчистки рынка ЦБ прогнозирует незначительный рост — до 4,2 тыс. действующих игроков к 2020 году. Вместе с тем совокупный портфель займов к 2020 году вырастет с текущих 40 млрд руб. до более чем 60 млрд руб.