Эмитенты тасуют организаторов

На облигационном рынке — изменения в рейтинге инвестбанков

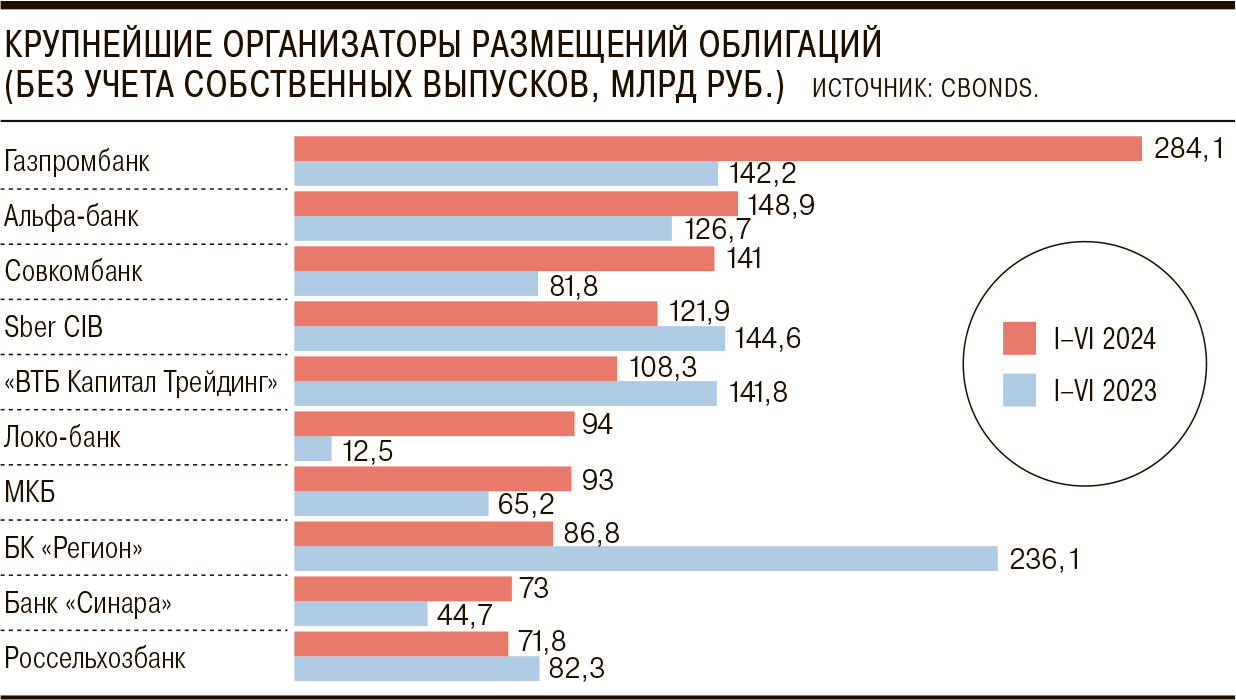

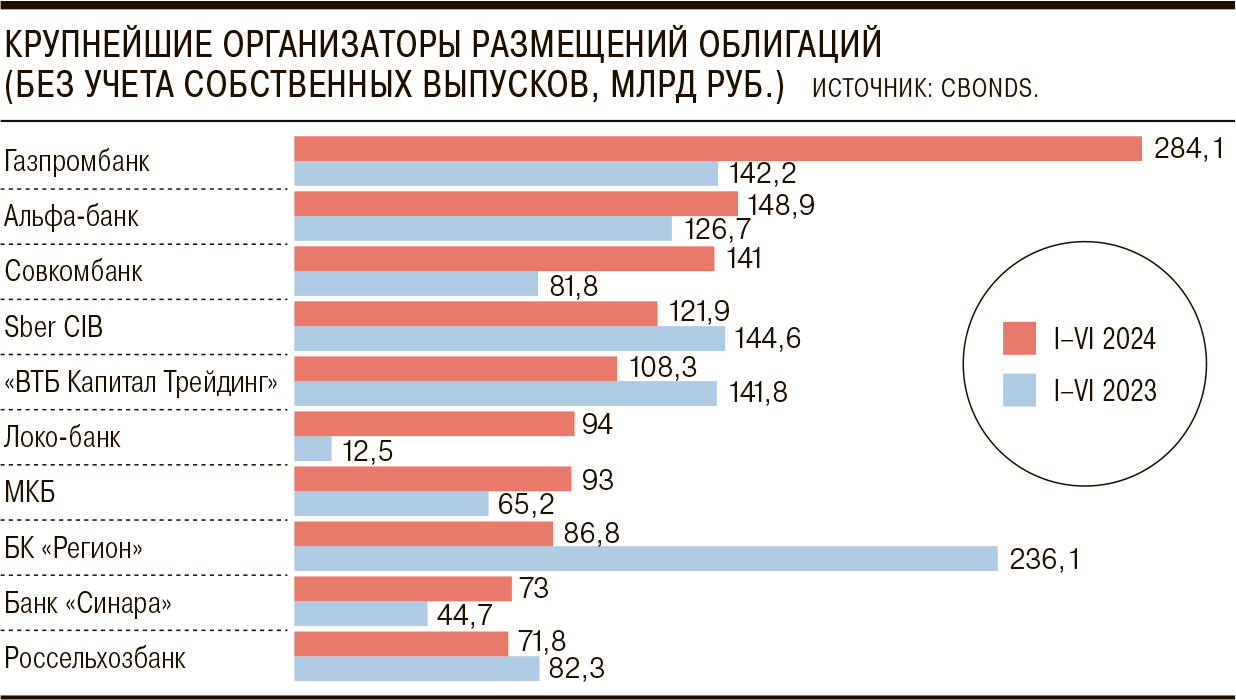

Первое полугодие было успешным для организаторов долговых размещений. По данным Cbonds, инвестбанки провели более 500 рыночных размещений (без учета собственных) почти на 1,4 трлн руб. На первое место по объему размещенных облигаций вышел Газпромбанк, потеснив лидера прошлого года БК «Регион», а второе и третье место заняли Альфа-банк и Совкомбанк. Во втором полугодии инвестиционная активность сохранится высокой, даже несмотря на возможное ужесточение денежно-кредитной политики ЦБ. А лидеры среди организаторов могут вновь поменяться.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

В первом полугодии 2024 года произошли заметные изменения в списке крупнейших организаторов размещений на российском рынке облигаций. По данным Cbonds, в отчетном периоде на первое место по объему рыночных выпусков (без учета собственных) вышел Газпромбанк, который провел 90 размещений на 284 млрд руб. Годом ранее банк занимал только третью строчку. На вторую строчку с результатом 149 млрд руб. вышел Альфа-банк, занимавший годом ранее только пятое место. С седьмого на третье место переместился Совкомбанк, который провел размещения на 141 млрд руб.

Вместе с тем «призеры» прошлого года уступили свои позиции. Прошлогодний лидер БК «Регион» в этом году занял лишь восьмое место (29 размещений на 87 млрд руб.). Sber CIB с показателем 122 млрд руб. переместился со второго на четвертое место. Пятерку замыкает «ВТБ Капитал Трейдинг», который организовал размещения на 108,3 млрд руб. Однако, как отметил начальник управления рынков капитала Сбербанка Эдуард Джабаров, ряд банков обеспечивает себе высокое место в рейтинге за счет сугубо внутригрупповых сделок.

Одним из трендов отчетного периода стало сокращение доли крупных сделок (с объемом от 30 млрд руб.).

«Если в первом квартале текущего года на семь крупных сделок пришлось более 58% от общего объема размещения, то во втором квартале на восемь сделок пришлось только 44%. При этом средний размер крупной сделки снизился с 98 млрд руб. до 59 млрд руб.»,— оценивает главный аналитик долговых рынков БК «Регион» Александр Ермак. Кроме того, к середине года увеличилось число размещений облигаций с плавающим купоном (см. “Ъ” от 1 июля).

Участники рынка отмечают либерализацию рынка, при которой происходит переход от привлечения одного организатора из числа крупных банков к привлечению нескольких более мелких организаций. По мнению руководителя департамента рынков капитала Совкомбанка Роберта Смакаева, это снижает риски при размещении в условиях волатильности и неопределенности рынка. Актуальность привлечения синдикатов выросла на фоне ужесточения риторики Банка России, что привело к росту ставок на долговом рынке. «Трансформировалась продуктовая ценность — своевременно и правильно оценить возможность привлечения финансирования для эмитента на облигационном рынке на оптимальных условиях»,— отмечает господин Смакаев.

Во втором полугодии, которое традиционно считается более активным с точки зрения первичных размещений, расстановка сил может измениться, не исключают участники рынка.

В конце года происходят крупные погашения, кроме того, эмитенты готовят финансирование для будущего года. За последние десять лет объем размещений облигаций в третьем и четвертом кварталах всегда был выше показателя первого и второго кварталов. «Мы продолжаем активно работать над рядом крупнейших сделок, поэтому полугодовой срез мало репрезентативен»,— указывает Эдуард Джабаров.

Даже возможное повышение ключевой ставки, которое, по мнению аналитиков, может произойти на этой неделе и составит 200 базисных пунктов, не затормозит размещения. «Если в прошлом году мы видели, что рынок буквально останавливался на фоне новостей о повышении ставки, то в этом году ситуация изменилась: эмитенты стали менее восприимчивы к новостной повестке, продолжают выходить на рынок и делать займы»,— отмечает директор департамента долгового капитала инвестбанка «Синара» Рустем Кафиатуллин. По словам Роберта Смакаева, банки-организаторы довольно быстро адаптируются к меняющимся условиям на рынке и соответственно предлагают эмитентам и инвесторам новые инструменты. В условиях роста ключевой ставки на рынке ждут дальнейшего роста число инструментов с переменными ставками.